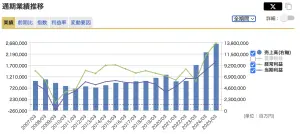

ここ1〜2年、銀行株の価格が大きく上昇し、多くの投資家の関心を集めています。ご存知の通り、これは長らくゼロ近辺に抑えられていた金利の上昇期待が背景にあります。実際に三菱UFJフィナンシャル・グループ(MUFG)の業績を見ると、15年近く横ばいだった利益が、ここ数年で大きく伸びています。

しかし、この表面的な楽観論だけで投資するのは典型的な「罠」です。銀行の決算書は他の業種の企業とは全く異なり、専門知識のない者にとっては地雷原のようなもの。表面的な数字だけを見て「業績が悪い」と誤解したり、逆に隠されたリスクを見逃してしまったりする投資家は後を絶ちません。

今回は、投資のプロが銀行の決算書を分析する際に注目する、5つの意外な、しかし極めて重要な真実を解説します。これを読めば、決算短信の数字の裏に隠された銀行の本当の収益力とリスクを見抜く力が身につくはずです。

目次

1.「普通の利益」は信じるな!見るべきは「実質業務純益」

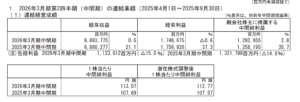

銀行の決算短信を見て、まず目につく「経常利益」。しかし、これを一般企業の営業利益と同じ感覚で見ていると、銀行の実力を見誤ります。例えば、最近のMUFGの決算短信では、経常利益が減少しているように見え、「思ったほど業績が良くないのでは?」という印象を与えかねません。

しかし、これは銀行の本当の実力を示してはいません。

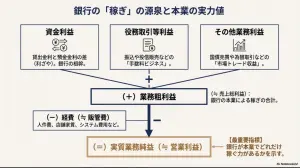

銀行の基本的なビジネスモデルは、預金者から低い金利でお金を集め、それを企業や個人に高い金利で貸し出したり、有価証券で運用したりすることで、その金利差(利ざや)を稼ぐことです。本当に重要なのは、この本業でどれだけ安定して「利ざや」から利益を生み出せているかです。

その真実を知るために見るべきなのが、決算短信と同時に発表される「決算説明資料」です。ここには、銀行独自の詳細な損益計算書が掲載されています。そして、私たちが注目すべき最重要指標が「実質業務純益」です。これは、店舗の維持費や人件費などの経費を差し引いた後の、銀行の本業における純粋な儲けを示す数字であり、一般企業の「営業利益」に相当します。

ただし、プロはここでもう一歩踏み込みます。この実質業務純益ですら、国債などの売買による一時的な利益(国債等関係損益)によってかさ上げされることがあるからです。これは本業の利ざや稼ぎとは異なるため、真の基礎体力を測るには、実質業務純益からこの国債等関係損益を頭の中で差し引いて評価する必要があります。これが、銀行の本来の稼ぐ力を最も正確に把握するプロの視点です。

2.「最終利益」は操作可能?隠れたリスクを見抜く方法

決算書の一番下に表示される「当期純利益(最終利益)」も、そのまま鵜呑みにするのは危険です。なぜなら、この数字は銀行の裁量である程度コントロールできてしまうからです。主に、以下の2つの手法が用いられます。

- 与信関連費用(貸倒引当金)の調整

与信関連費用とは、貸出先が倒産した場合などに備えるための「引当金」です。これは将来の損失に対する「見積もり」であり、銀行自身の判断で計上されます。つまり、銀行が「この貸出先はまだ大丈夫だろう」と判断すれば、費用計上を先送りし、利益を実態より良く見せることができてしまうのです。 - 保有株式などの売却益

銀行は多くの企業の株式や債券を保有しています。これらを売却して一時的な利益(株式等関係損益)を生み出し、最終利益をかさ上げすることも可能です。しかし、これは本業の儲けではなく、一度きりの利益に過ぎません。

これらの操作は、本業の収益力が低下している事実を覆い隠すために使われることがあります。アナリストが特に地方銀行において、これらの要因に大きく依存した高い純利益を見つけた場合、それは中核事業が弱体化している可能性を示す即時の危険信号(レッドフラッグ)と見なします。一見してPER(株価収益率)が低く割安に見えても、その利益が作られたものであれば、その株は決して「お買い得」ではないのです。

3.「金利上昇=永遠の成長」ではない。銀行株は”コモディティ”と同じ

「金利が上がれば銀行の利益は増え続ける」と信じている人は多いですが、現実はそう単純ではありません。金利上昇が利益に与える影響は、2つの段階に分かれています。

- 初期ブースト段階:金利が上昇し始めると、まず企業への貸出金利が上がります。一方で、私たちが受け取る預金金利は、しばらくゼロ近辺に据え置かれます。このタイムラグによって、銀行の利ざやは一時的に大きく拡大し、利益が急増します。現在の銀行株が好調なのは、まさにこの段階にいるからです。

- 安定化段階:やがて、預金金利も貸出金利の上昇に追随して上がってきます。そうなると、拡大していた利ざやは正常な水準に落ち着き、安定化します。

ここから導き出される重要な結論は、金利の上昇が止まれば、このメカニズムによる利益成長も止まるということです。銀行株は、事業を拡大し続ける一般的な成長株とは本質的に異なります。その株価は金利や景気の動向に大きく左右される、まるで原油や鉄鉱石のような「コモディティ(市況商品)」に近い性質を持っています。新しい技術や市場で成長する典型的な企業とは違い、銀行の収益性は、その原料である「お金」の市況価格(金利)に根本的に縛られているのです。事実、金利が上がらなかった過去15年間、MUFGの利益はほとんど成長していませんでした。

4.「自己資本比率」にも裏がある。本当に重要な「バーゼル基準」とは?

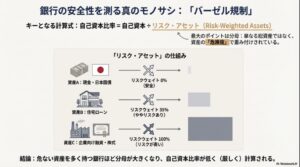

銀行の財務の健全性を示す指標として「自己資本比率」がありますが、決算短信のトップページに書かれている数字(例えば5%など)は、ほとんど意味がありません。これは一般企業の基準で計算されたものであり、プロの投資家はこの数字を見ません。

本当に重要なのは、「バーゼル規制に基づく自己資本比率」です。これは、銀行が保有する資産のリスクの大きさを考慮して算出される、国際的な統一基準です。この比率は、自己資本を「リスク・アセット(リスクの大きさに応じて調整された資産)」で割って算出されます。

- 日本国債:リスクがほぼないため、リスクウェイトは 0%

- 企業向け融資や株式:デフォルトのリスクがあるため、リスクウェイトは 100%

この計算のポイントは、分母となる総資産をリスクに応じて調整する点です。日本国債のようなリスクウェイト0%の資産は、リスク・アセットの合計額に加算されませんが、株式のような100%の資産はその全額が加算されます。これにより、単なる資産規模ではなく、銀行が実際に取っている「リスクの総量」に対して自己資本が十分かを測るのです。このバーゼル基準で、海外展開する国際基準行は8%以上、国内のみで活動する国内基準行は4%以上を維持することが義務付けられています。この基準をクリアできなければ、その銀行は経営危機にあると見なされます。

5.PLよりBSが重要。危ない銀行の「ヤバい兆候」

銀行の長期的な健全性とリスクを評価する上で、損益計算書(P/L)以上に重要なのが、貸借対照表(B/S)です。特に地方銀行において、この視点は欠かせません。

なぜなら、地域経済が弱く、優良な貸出先が少ない銀行は、利益を確保するために無理な運用に手を出しがちだからです。リターンを求めて、海外の不動産関連債券など、複雑でリスクの高い有価証券に投資してしまうケースが後を絶ちません。最近、あおぞら銀行が米国の不動産向け融資で大きな損失を出したのが、まさにその典型例です。

このようなリスクはB/Sに潜んでおり、外部のアナリストがその資産の質を完全に把握することは困難です。だからこそ、先ほど説明した「バーゼル規制に基づく自己資本比率」が極めて重要になります。この比率は、私たち外部の人間が銀行のB/Sに隠れた「未知のリスク」に対する備えを測る、唯一にして最強の代理指標(プロキシ)なのです。この比率が低いということは、B/Sのリスクが突如損失に変わった際に、それを吸収する体力(バッファー)が乏しいことを意味する、重大な警告サインです。

まとめ

銀行株への投資は、決算短信のヘッドラインに並ぶ利益の数字だけを見ていては成功しません。その裏にある本業の収益力、利益を操作しうる会計上のトリック、そしてB/Sに潜む潜在的なリスクを正しく理解することが不可欠です。

銀行は「安定した成長企業」ではなく、「金利や景気の波に乗るコモディティ」であるという本質を理解した今、あなたの金融セクターに対する投資戦略はどのように変わるでしょうか?ぜひ、今回学んだ5つの視点を持って、銀行の決算書をもう一度見直してみてください。これまでとは全く違う景色が見えてくるはずです。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す