Warning: Undefined variable $echo in /home/tsubame104/tsubame104.com/public_html/wp-content/themes/tsubame2024/library/shortcode.php on line 35

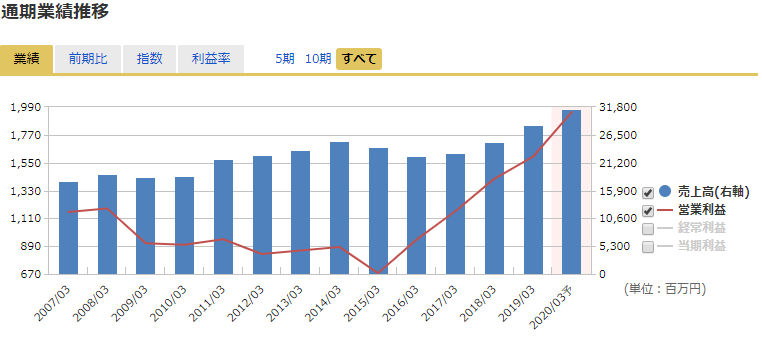

10月9日に遠州トラック(9057)が上場来高値を更新、勢いに乗っています。

業績は好調で、昨期は営業利益ベースで最高益を更新、今期も20%以上の増益を見込んでいます。

目次

Amazonのデリバリープロバイダとは?

好調な業績の背景が、Amazonのデリバリープロバイダになったことです。

デリバリープロバイダとは地域運送会社のことで、Amazonが増え続ける荷物を大手以外でも捌くために採用しています。遠州トラックは神奈川県西部、静岡県、愛知県を担当しています。

2018年7月にデリバリープロバイダとして活動を開始し、2019年3月期には売上高の14%を占めるまでに急拡大しています。業績の拡大はその恩恵を受けたものです。

遠州トラックは静岡県袋井市に設立された、ごく一般的な運送会社です。目立つ会社ではありませんでしたが、Amazonのデリバリープロバイダになったことで、株式市場でもにわかに注目を集めているのです。

丸和運輸機関はデリバリープロバイダになりテンバガーを達成

Amazonからの需要獲得で株価を大きく伸ばしたのが、丸和運輸機関(9090)です。2014年に上場してからあれよあれよという間に株価は上昇、テンバガー(10倍株)を達成しました。

丸和運輸機関は2017年に首都圏におけるAmazonのデリバリープロバイダに指定され、株価もその頃を境に大きく上昇していることがわかります。

遠州トラックは丸和運輸機関の「二匹目のドジョウ」として期待されているのです。

「桃太郎クイックエース」は個人事業主を利用した画期的なビジネスモデル

しかし、私は遠州トラックと丸和運輸機関には決定的な違いがあると考えます。

1つは、Amazon配送の運営方式の違いです。

もともと両社とも企業物流の会社で、ヤマト運輸や佐川急便のような「宅配」のノウハウを持っていません。これが、デリバリープロバイダの評判がすこぶる悪い原因となっています。

遠州トラックは自社ドライバーを活用して宅配事業にも乗り出しているようです。現段階ではあくまで「副業」ということでしょう。

一方の丸和運輸機関は、「桃太郎クイックエース」という仕組みを採用しています。これは、配達を自社のドライバーが行うのではなく、契約した個人事業主が行うことです。

これはコスト構造を考えると画期的なことです。自社のドライバーを使っていたのでは増え続けるAmazonの需要にいつか対応できなくなります。その時は新たに社員を雇わないといけないのですが、日本の雇用制度では一度雇うとなかなか解雇できません。

人を雇うと、社会保険料などのコストも大きくかかります。トラック輸送のような労働集約型産業ではこれが非常に重くのしかかって来るのです。

一方、個人事業主と契約するという形を取れば、彼らに支払う料金は歩合制なので、人件費を変動費化できます。つまり、需要が増えているときはどんどん契約する個人事業主を増やし、需要がなくなったら発注しなければ余計なコストはかからないで済むのです。

(もちろんこれは、コンビニのフランチャイズと同じ問題を抱えています。「夢」を掲げた個人事業主の酷使という側面を忘れてはいけません。)

Amazonに依存する危険性

Amazonに需要を依存することは、非常に大きなリスクとなり得ます。もし、Amazonが自前の宅配網を構築できたら、デリバリープロバイダは簡単に「サヨナラ」されてしまうのです。

実際に、Amazon自ら個人事業主と契約するなど、自前化の動きは着々と進んでいます。

もしそこまでいかなくても価格交渉は至難の業です。料金を上げるどころか、Amazonはどんどん値下げ圧力をかけてくるでしょう。これで佐川急便は撤退し、ヤマト運輸も売上は増えど利益は上がらない「豊作貧乏」に陥りました。

【参考】ヤマト赤字転落、株価は1年で半減へ。Amazonに媚びない3つの改革で業績復活なるか?=栫井駿介

Amazonとの取引は、一時は利益につながったとしても、その後利益は上がらず突然契約を解消されてしまう大きなリスクと背中合わせなのです。それを自社リソース(コスト)でやるとはどういうことか、もう一度よく考えなければなりません。

丸和運輸機関の利益へのこだわり

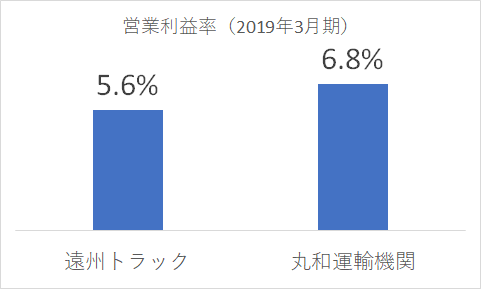

遠州トラックと丸和運輸機関のもう一つの違いは、丸和運輸機関の利益へのこだわりです。

丸和運輸機関は、3PL(サード・パーティ・ロジスティクス)事業に特化しています。これは、顧客企業の物流の改善を積極的に提案し、その運営を自ら担うことです。なかでも、低温食品物流などの得意分野に資源を集中しています。

3PLは、企業のアウトソーシングニーズの高まりで市場が拡大しています。運送会社自ら付加価値を提供できるので利益率が高く、さらには一度契約すると滅多なことでは解約できないという「経済の堀」の側面も持っているのです。

遠州トラックももちろん3PLも行っているのですが、丸和運輸機関ほど徹底してはいません。

その結果、営業利益率は遠州トラックが5.6%、丸和運輸機関が6.8%という差になって現れています。長期で見ればこの差が将来的な成長性の差につながってくるのです。

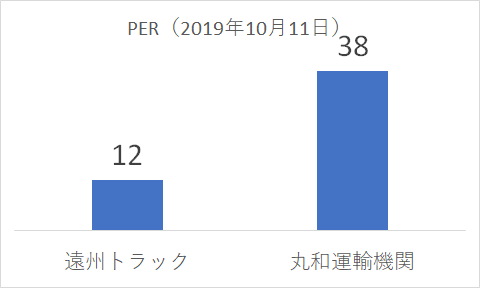

いいものは高い。大切なのは「妙味」を見出すこと

それでは、この2社だったら丸和運輸機関に投資したら良いかと言うと、そう簡単ではありません。

両社のPERを比較すると、遠州トラックは12倍、丸和運輸機関は38倍です。いくら成長性があると言っても、PER38倍の銘柄にはなかなか手が出ません。

そうなると、リスクがあるとは言え当面の成長が期待される遠州トラックのPER12倍というのは妙味があるように見えます。ここ最近上昇しているのもそれが要因と言えるでしょう。

運送業界はいくらインターネットが発達してもなくなることはなく、むしろ通販でまだまだ拡大する業界です。今後の動きから目が離せません。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

はじめまして、いつも銘柄分析の記事を参考にさせて頂いております。

遠州トラックの分析においてひとつ気になることがあったので質問させてもらいます。

「2018年7月にデリバリープロバイダとして活動を開始し、2019年3月期には売上高の14%を占めるまでに急拡大しています。」

と記載があるのですが、「ADPの売上が全体の14%を占める」というデータは決算書や各種書類を見てもどこにも記載されてなかったのですがどこからの情報になりますか?

差し支えなければよろしくお願いします。

有価証券報告書の12ページに記載がございます。

https://www.enshu-truck.co.jp/files/pdf/117/d2f2c4f1294aee51bca8e1061edb71aa.pdf