日本の株式市場が盛り上がる中、大きく株価を下げている企業があります。

それは、住友化学です。

出典:株探

24年2月2日の第3四半期決算では下方修正を発表しました。それを受け株価はさらに10%下落。一方でPBRは0.4倍ですから、投資チャンスに見えるかもしれません。

今回は、住友化学の現状を分析し、なぜ株価が下がっているのか?投資して良いのかを考えていきます。

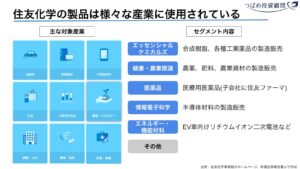

住友化学の製品は様々な産業に使用されている

まずは、住友化学の事業内容を見てみましょう。

一言で表すと、大手総合化学メーカーです。業界首位は三菱ケミカルGであり、それに次ぐ2番手の立ち位置です。

住友化学が製造している素材は、医薬品や半導体材料、農薬など様々な産業に使用されています。セグメントも対象産業ごとに6つに分かれ、とにかく事業範囲が広いことがわかります。

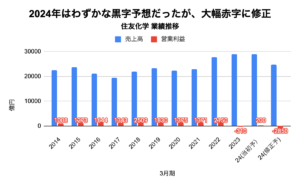

しかし、業績は過去10年の中で最悪の状態です。営業利益の赤字が拡大しています。

出典:各年度有価証券報告書より作成

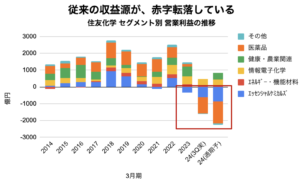

これをセグメントごとの利益推移に分けると、2015年から2022年にかけて好調だった医薬品セグメントや、エッセンシャルケミカルズセグメントが大きく足を引っ張っていることが分かります。そして、この2つが下方修正をもたらした最大の理由です。

出典:各年度有価証券報告書より作成

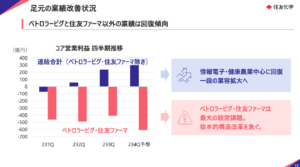

具体的には、医薬品セグメントの関連子会社の住友ファーマと、エッセンシャルケミカルズ事業の関連会社であるペトロ・ラービグ社という2つの関連会社の業績がふるいません。

出典:住友化学 24年3月期 第3四半期決算説明資料

では、これらの会社で何が起こっているのか?

ここから深掘りしていきます。

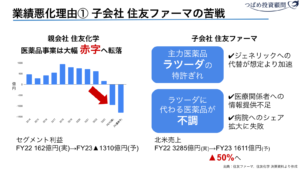

業績悪化 理由1 住友ファーマの苦戦

住友化学の子会社である、住友ファーマが苦戦している理由は、「収益源となる薬の独占販売期間が終わったから」です。具体的には抗精神病薬のラツーダが、米国における独占販売期間終了したことにより、大きく売上を落としています。

出典:住友ファーマ 24年3月期 第3四半期決算説明資料より作成

しかし、ラツーダの特許の終了はあらかじめわかっていたことです。

住友ファーマはこの対策として、前立腺がん治療薬オルゴビクス、子宮筋腫治療薬マイフェンブリー、過活動膀胱治療薬ジェムテサの販売拡大を急ぐ考えでした。

しかし…これらの医薬品も想定より売れていないのです。

出典:住友ファーマ 24年3月期 第3四半期決算説明資料より作成

結果的に、子会社の悪影響を親会社の住友化学も受けている、このような現状です。

よくある株雑誌等には「医薬品関連株は、安定的な需要のディフェンシブ銘柄」と紹介されています。消費者向け医薬品はその通りかもしれませんが、医療用医薬品事業では、ディフェンシブとは言えない、と考えています。むしろハイリスクハイリターンです。

その理由は、この業界で成功するためには、ラツーダのような画期的かつ独占販売できる医薬品(ブロックバスター)が必要だからです。しかし、創薬には莫大な研究開発費が必要であり、それができなければ、いつまで経ってもコストがかかる事業とも言えます。

したがって、住友ファーマのように「ブロックバスターに変わる医薬品がない」という現状は、創薬メーカーならば仕方がないことかもしれません。

今まで好調だった、その反動を受けている状態です。

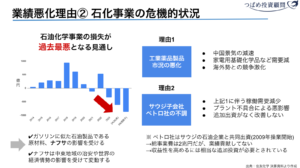

業績悪化 理由2 サウジ石化事業の苦戦

しかし、エッセンシャルケミカルの現状はしょうがない、では片付けられないかもしれません。この事業はなかなか根が深い問題を抱えています。

社長の岩田氏の23年11月1日の決算会見では、

「創業以来の危機的な状況だと重く受け止めている」

「今までの住友化学の成長モデルが限界に達してきている」

という非常に重たい発言がありました。

この理由は大きく2つあります。

- 各種工業薬品の製品市況の悪化

- ペトロ・ラービグの業績悪化

理由1の各種工業薬品の製品市況の悪化は、中国における景気減速の影響です。家電や電子機器など幅広い製品に使う合成樹脂や基礎化学品の需要が減退し、出荷数量が減少しました。しかし、これは業界全体のダメージです。

一方で理由2ペトロ・ラービグの業績悪化は住友化学特有の大きな問題です。このペトロ社は、住友化学とサウジアラビアの国営石油企業である、サウジアラムコと共同出資してできた会社です。

2009年から続く住友化学の肝いり事業ですが、収益に貢献しているとは言えません。

そもそも石油化学事業は、ナフサ価格の変動や石化製品需要の変動によって業績が変動します。加えて本格稼働から設備トラブルが相次ぎ、安定した業績を出せていません。

この状態の中で、理由1の石化需要の低迷や、プラントの不具合による稼働率低下などが響いています。ペトロ・ラービグ社の収益性を高めるためには、相当な追加投資が必要とされていますが、住友化学は追加出資はしない方針です。

出資比率を下げることも検討されますが、サウジアラムコとの調整が必要ですから、まさしく八方塞がりの状況です。

これが業績悪化の大きな要因となった、石油化学事業の危機的な状況です。

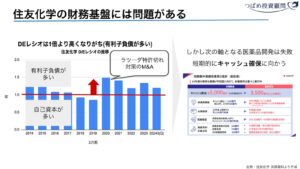

財務がまだ悪化する可能性もある

住友化学を分析する上で、財務内容のリスクも検討するべきでしょう。

倒産の危機があるほど悪い!というわけではありませんが、決して綺麗な財務ではありません。借入が多い割には、成果が出ていないのです。

有利子負債と自己資本の割合をみる、DEレシオの推移をみると、有利子負債の割合が多くなりがちです。借入をうまく活用できれば良いのですが、現状はうまくいっていないのです。

特に、2020年の有利子負債の増加は、関連子会社である住友ファーマとロイバント社の戦略提携によるものです。当時のロイバント社はバイオベンチャー企業であり、ラツーダに変わるブロックバスターを創薬できる期待がありました。したがって、この時からラツーダ特許切れの対策を打っていたことが分かります。

しかし、ラツーダを上回るほどではないことは先に説明した通りです。財務を圧迫し、利益貢献ができないと言えるでしょう。

加えて、関連子会社の住友ファーマの決算書を見ると、このM&Aに関連するのれんの減損は考慮せずに下方修正している、という文言があります。4Qではのれんの減損に伴って、特別損失を計上する可能性があります。

つまり、もう一段階利益を圧迫する可能性もあるのです。

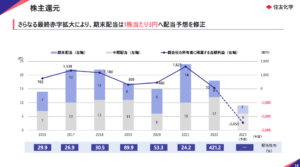

住友化学はこれらの影響を受け、減配を発表しました

出典:住友化学 24年3月期 第3四半期決算説明資料

私の正直な感想は、期末配当を出している余裕があるのか?株主還元よりも優先すべき課題がたくさんあるのではないか?このように考えています。

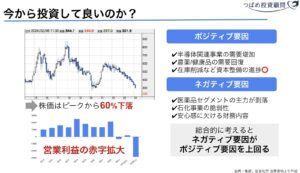

投資して良いのか?

住友化学の現状を一度整理します。

ポジティブ要因として、資本整備が進んでいると書きましたが、経営効率化よりもキャッシュ確保に向けた動きによるものです。

私の住友化学に対する評価は、わざわざこの状態の企業に投資する意味ってあるのか?です。PBR0.4倍は危機的な状況にある、真っ当な評価と言えるでしょう。

確かに半導体関連や農薬関連は比較的安定的な黒字事業です。一方で医薬品は、当たればデカいですが現状大きな収益源になる様子はありません。そして石油化学事業は、収益貢献しない割にコストがかかる事業です。そこに市況悪化が重なり、さらに状況を悪くしています。

数年後に振り返れば、今が底になる可能性が無いとは言えないですが、現状はネガティブ要因が目立ちます。今投資するということは、投資というよりも博打に近い印象を受けています。

いかがでしたでしょうか?つばめ投資顧問では、投資に役立つ情報をお届けします!

最新情報を見逃さないように、メールマガジンの登録をお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

300円で8,000株NISAで買いました

長期で保有します

記事をご覧になっていただきありがとうございます!今後も注目ですね。

「博打に近い印象」とは、まさに印象的なコメントですね。

記事をご覧になっていただきありがとうございます!分析した結果、ハイリスクハイリターンなイメージを持ちました。

半導体原資に期待

医薬創意は整理に来てるかもね。

記事をお読みいただきありがとうございます!引き続きウォッチしていきましょう!

現会長さんが推し進めた方向性による結果なのでしょうか?

米倉氏から4代続くプロジェクトですね。元経団連会長の2代前からです。

割安という文脈の低PBRとマジでヤバい会社という意味での低PBRではぜんぜん違いますよね。。一株が下がりまくって買収話やアクティビストファンドからの経営再建の話が出てきたらギャンブル的に買おうかな。

コメントありがとうございます!おっしゃる通りPBRの背景を考えなくてはいけませんね

今までに神戸製鋼、中国電力株で難平買いをしてなんとか成果をあげてこれました。今回は正直不安な部分は前出の2銘柄よりありますがそろりそろりと難平買いしています。

コメントありがとうございます!ニュース等をよくチェックして情報収集を止めないようにしたいですね