2024年に入りオリエンタルランドの株価が大きく下落しています。

出典:株探

今回はオリエンタルランドの現状を詳しく分析し、投資リスクを考えていきます。オリエンタルランドへの投資を考えている方、ぜひ参考にしてください。

目次

業績は好調

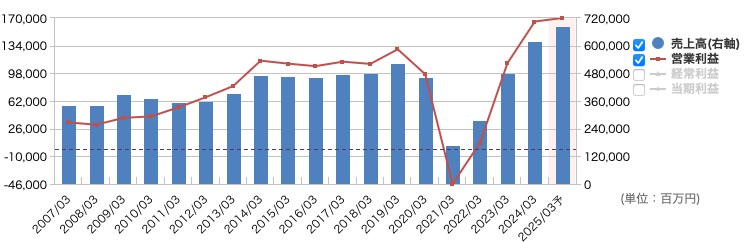

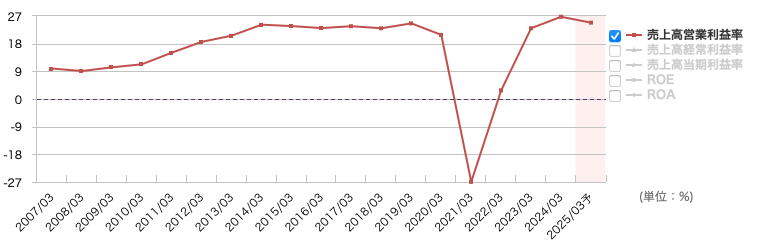

まずは、オリエンタルランドの現状を整理します。売上高6,184億円、営業利益1,654億円ともに24年3月期に過去最高を達成。25年3月期予想は売上高6,847億円、営業利益1,700億円と過去最高を更新する見込みです。

出典:マネックス証券

主なセグメントは3つです。

- テーマパーク事業:ディズニーランドとディズニーシーなどテーマパークの経営、運営

- ホテル事業:ミラコスタなどホテルの経営、運営

- その他:イクスピアリやモノレールの経営、運営など

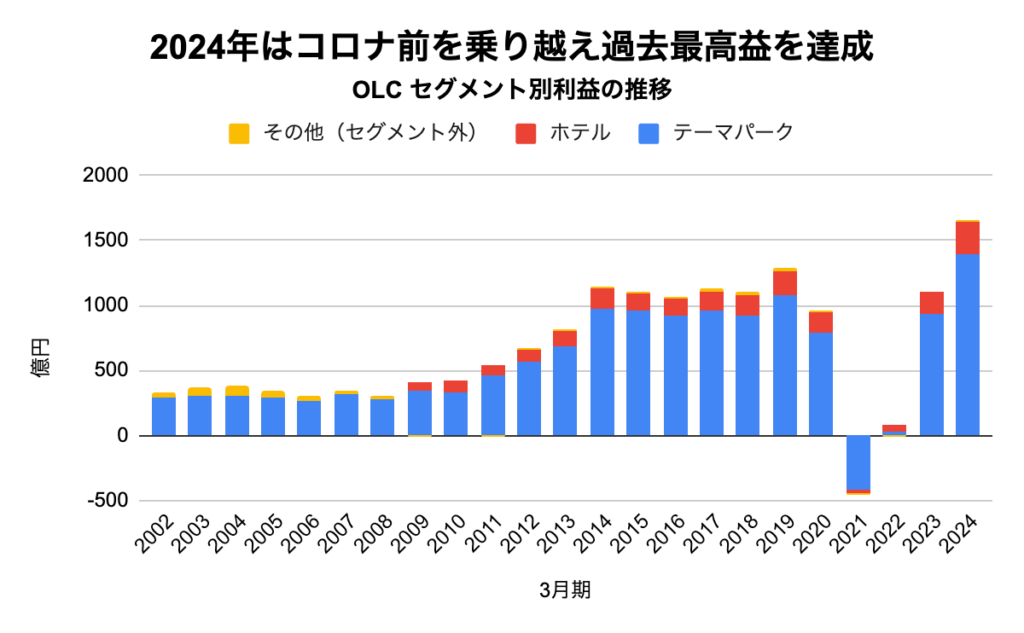

事業ごとの利益の推移を見てみると、最大の収益源はやはりテーマパーク事業です。

出典:決算短信より作成

2021年から2022年にかけては、コロナ禍の影響で上場来初めての赤字を計上したものの、現在は立て直しています。

ここからは、この好調の理由をさらに詳しく分析していきます。

好調を支える理由

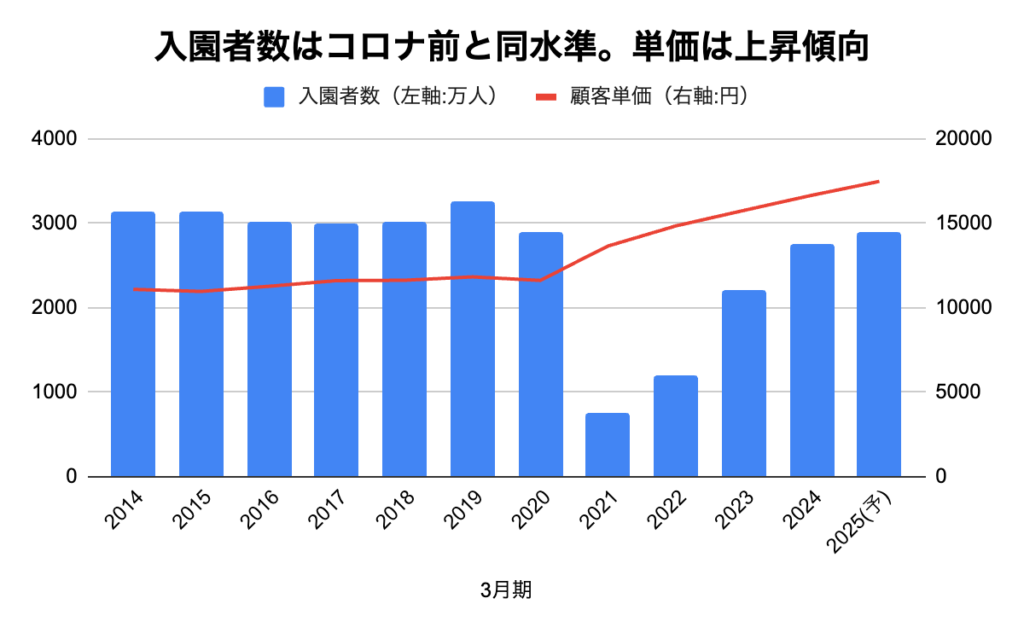

売上高を顧客数×顧客単価で分解してみると、顧客数はコロナ前と同等ですが、単価が大きく伸びています。

出典:オリエンタルランド 決算資料より作成

特にコロナ禍以降、顧客単価が上昇していることがわかります。この間は何をしていたか?というと、まずはチケット代の値上げです。2020年時点でチケット価格は8,200円でしたが、2024年10月時点では、最も高い時には10,900円であり2,700円、約30%の値上げを行っています。

さらに、チケット以外のキャッシュポイントも追加しました。

例えば、優先入場券付き課金制のチケット「ディズニー・プレミアアクセス」の販売で元々無料だった優先入場券を有料課金とすることで単価の上昇に貢献しています。

この結果、単価は2020年比で2025年の単価予想は約50%上昇の1万7,470円となっています。

顧客属性の変化

一方で、顧客の属性も変化しています。

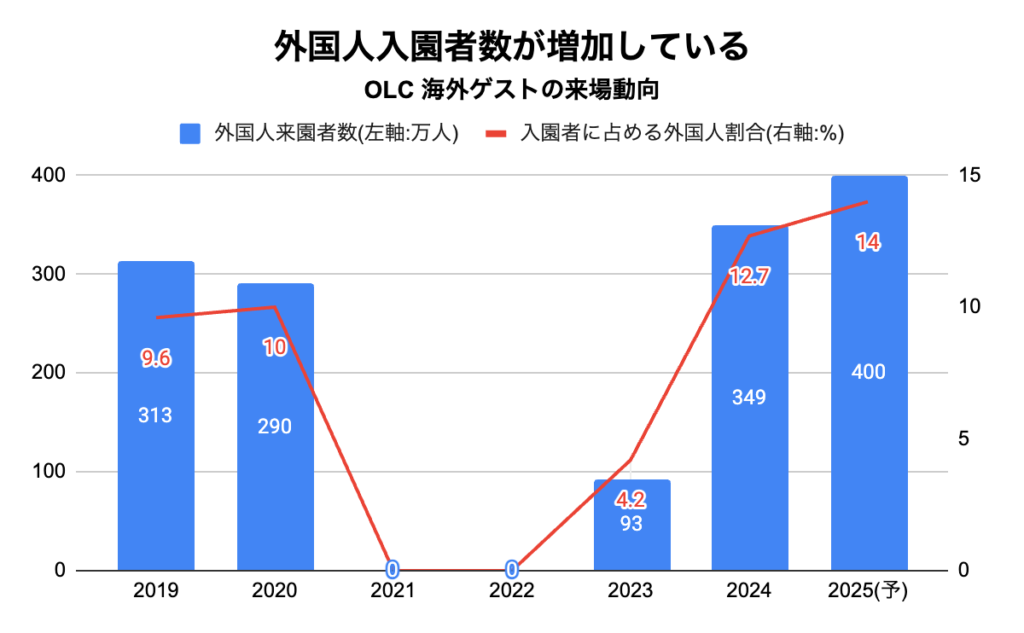

近年は特に、外国人来園者が増加しています。来園者に占める外国人の割合は2020年の10%がこれまでの最高でしたが、2024年は12.7%、2025年は14%となる見込みです。

出典:オリエンタルランド 決算資料より作成

この背景には、円安で外国人観光客が増加した恩恵があると考えられます。さらに、先ほど述べたディズニー・プレミアアクセスは外国人により人気です。したがって、外国人来園者が単価の上昇に貢献してる側面もあるでしょう。

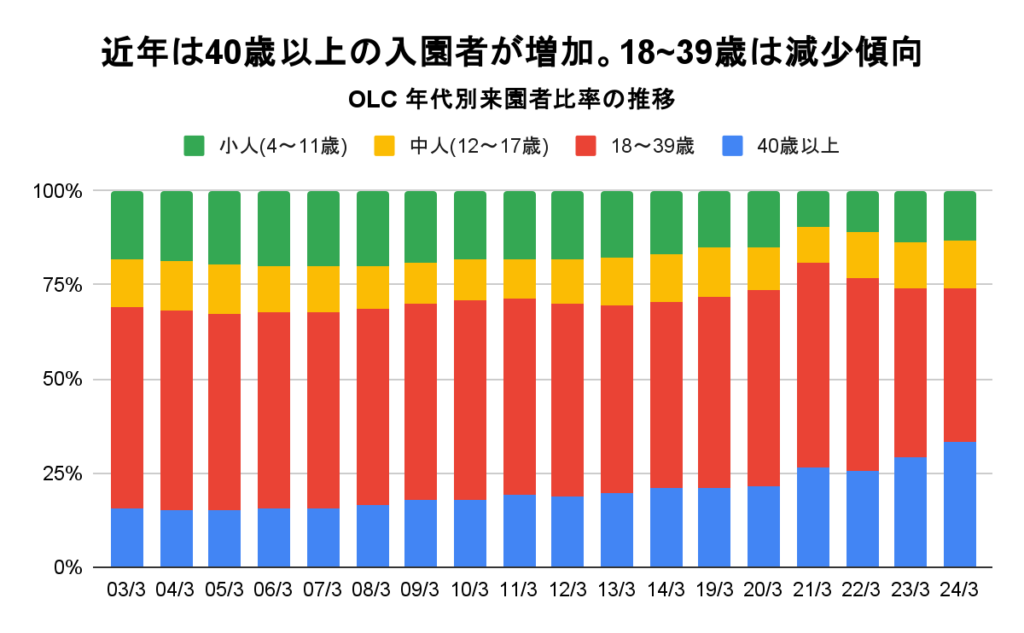

加えて、近年は40歳以上の来園者が増加傾向にあります。

出典:オリエンタルランド 決算資料より作成

少子高齢化の影響もあるかもしれませんが、10年、20年前に比べると、より大人の来園者が増加しているのです。となるとやはり、これも単価の上昇に貢献している可能性があります。

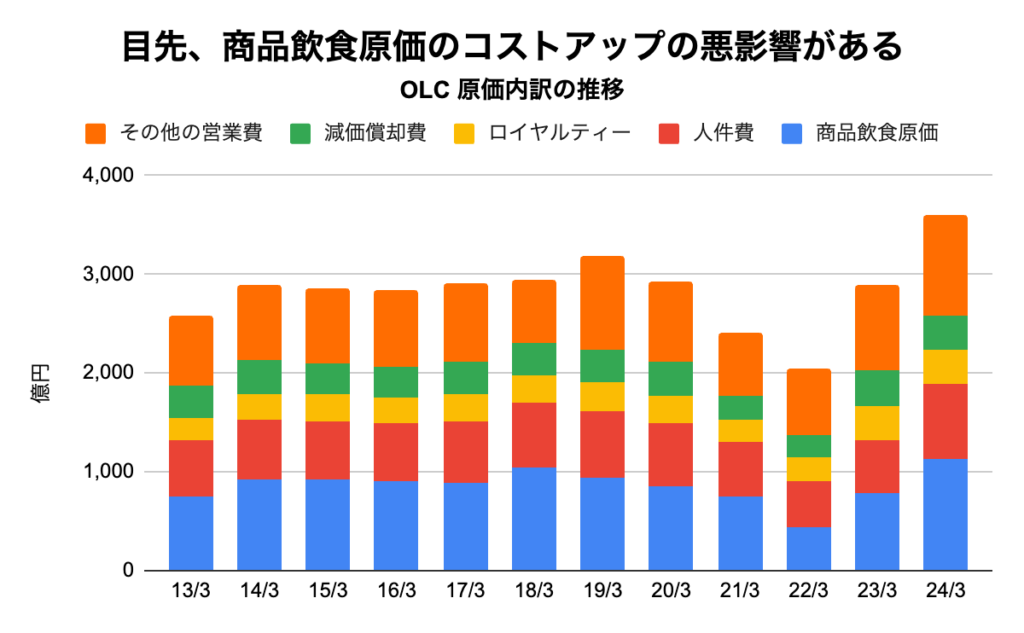

とはいえ、足元では商品飲食原価などのコスト上昇の悪影響があります。

出典:ファクトブックより作成

しかし、そのコスト上昇を上回るペースで単価の上昇が起きていることから、2024年は営業利益率の面でも過去最高を達成しているのです。

出典:マネックス証券

これが、現在のオリエンタルランドの好調を支える、単価の上昇と来園者構造の変化です。

現金と収益性への考察

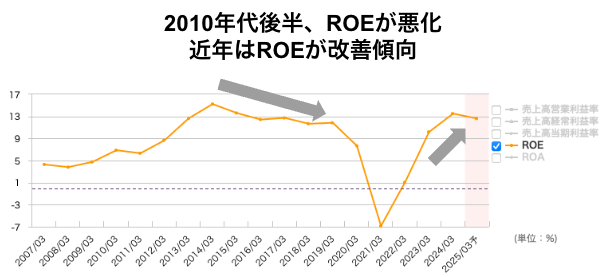

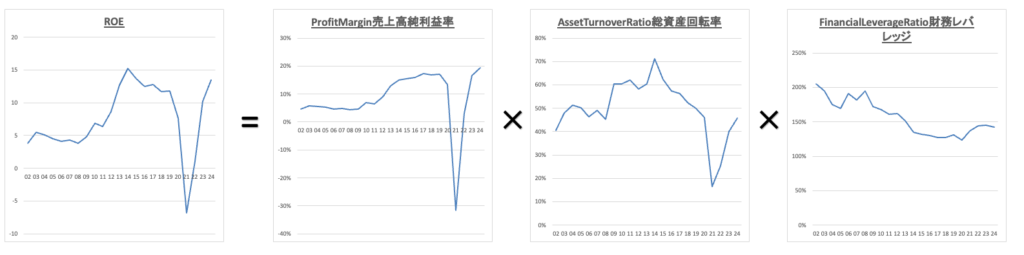

次に見ていきたいのが資本収益性に関する考察です。投資家にとって重要な指標であるROEの推移を見てみましょう。

出典:マネックス証券より作成

論点としては、2010年代後半はなぜROEが悪化したのか、という点です。

ROEを売上高純利益率、総資産回転率、財務レバレッジ3要素に分解してみます。

これを見ると、売上高純利益率は上昇していますが、総資産回転率が悪化し財務レバレッジも低下しています。

つまり、この時代は利益は稼いでいたものの、稼いだ現金をどこに使うのか決めきれず、総資本・純資産だけが増加していったフェーズだったのです。

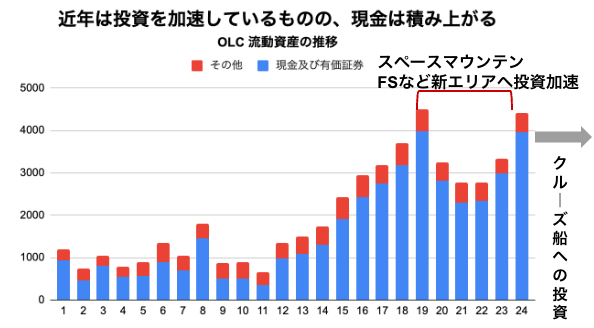

しかし、近年は新エリアの開拓や新規事業への投資など現金を積極的に使用する動きがあります。

具体的には、TDLの新エリアであるスペースマウンテン改修への投資750億円やTDLの新エリア、ファンタジースプリングスへの投資3,200億円などです。

さらに今年に入り、3,300億円を投じてクルーズ事業へ新規投資をする発表もありました。

出典:決算短信より作成

「3,300億円も投資して大丈夫?」と思われるかもしれませんが、24年3月時点で4,000億円近い現金同等物があることに加え、営業キャッシュフローとして年間2,000億円近い収入があることから、大きな心配はないように思います。クルーズ事業が始まる28年までは積極的な投資が目立つ局面となりそうです。

よく稼ぎ、よく投資する。その投資を使ってさらによく稼ぐという流れに乗ることが最も資本収益性が高まります。

この流れに乗っていけるかが今後の成長性や資本効率に大きな影響を与えるでしょう。

それでも株価が下がる3つの理由

このように、業績や現金の使い方の面に注目すると、好調のように見えますが、2024年に入り株価は35%ほど下落しています。

出典:株探

なぜこのような株価の動きになっているのでしょうか?考えられる3つの理由を考察します。

①大株主の売り圧力

オリエンタルランドの大株主は京成電鉄であり、オリエンタルランドの発行済み株式のうち19%を保有しています。実は、京成電鉄はイギリスのファンドであるパリサー・キャピタルからオリエンタルランド株を一部売却するように圧力をかけているのです。

京成電鉄は東京ディズニーランドの設立に関わった関係で60年以上株式を保有しています。この間の株価は10倍以上になっていますから、その株を売却して新規投資に回す動きは、企業としては健全だと思います。

24年の3月には、この圧力もあって元々20%保有していた株式を1%売却し、現在は19%となっているのです。

さらに6月の株主総会でも追加売却するように株主提案がありました。結果は否決であり、オリエンタルランドの株式は売却されずにいますが、この動きを警戒した他の株主が先回りして売却している可能性も考えられます。

つまり「大株主の京成電鉄が株を売る前に、私は売っておこう」という動きがあるかもしれません。これがオリエンタルランドの株価が下落している1つの要因と言えるでしょう。

②分割の影響

オリエンタルランドは、2023年3月31日を基準日として、2023年4月1日付で1株を5株に株式分割しました。これに伴い株主優待の制度が変更され3年以上継続保有すれば分割後の100株保有でも長期株主パスポートをもらえるようになりました。この変更により、従来500株(分割後2,500株相当)保有していた投資家が、100株だけ保有して優待を受け取り、残りを売却するという選択肢が生まれました。

つまり「今まで優待目的で500株(分割後2,500株)持っていたけど、100株でもパスポートがもらえるなら残りを売ってしまおう」という動きが一部で起こった可能性があります。

この制度変更による株式の需給バランスの変化も、短期的には株価下落の一因となった可能性があります。

③そもそもが高すぎた

2024年3月期は過去最高益を達成しましたが、その利益を基準とした2024年1月ごろのPERは約75倍と、コロナ前15年から19年にかけての5年間の平均PERは約40倍を大きく上回っていました。コロナ禍からの回復期待はありましたが、75倍というのはそこから先の成長に対する期待が過剰だった可能性があります。なお、現在のPERは約50倍です。

さらなる期待としてスペースマウンテンやクルーズ船というトピックはあるものの、それぞれ27年、28年からスタートする予定です。これらは少し先の話になるので、市場は目先の新たなる期待がやや薄いと感じている可能性も考えられます。

PER50倍は妥当なのか?

一度ここまでをまとめます。

- 業績好調の要因:顧客単価の上昇と来園者の回復で全体的な業績は好調。新規投資に積極的であり、資本収益性も改善傾向である

- 株価下落の要因:大株主の売り圧力や株式分割の影響やそもそもの株価が高すぎたことが影響している

では、最後に現在のオリエンタルランドのPER50倍に対する考えをまとめていきます。一般的には、かなり成長期待が高い状態と言えるでしょう。

ここで、PER(株価収益率)について少し詳しく説明します。PERは株価を1株当たりの利益で割った値で、企業の株価が利益に対してどれくらい割高か割安かを示す指標です。PERは投資家の期待値とリスク認識のバランスを反映していると考えられます。

PERを【期待 – リスク】と捉えると、次のように解釈できます

- 期待:将来の成長性や収益性に対する投資家の期待が高いほど、PERは高くなる傾向がある

- リスク:企業や業界が抱えるリスクが大きいと認識されるほど、PERは低くなる傾向がある

オリエンタルランドの場合、現在のPER50倍という高い水準は、投資家が同社の将来性に大きな期待を寄せている一方で、リスクは比較的低いと見ていることを示唆しています。

この観点から、オリエンタルランドの具体的な期待要因とリスク要因を分析することで、現在の株価水準が妥当かどうかを判断する材料となります。

それでは、オリエンタルランドの期待とリスクをまとめていきましょう。

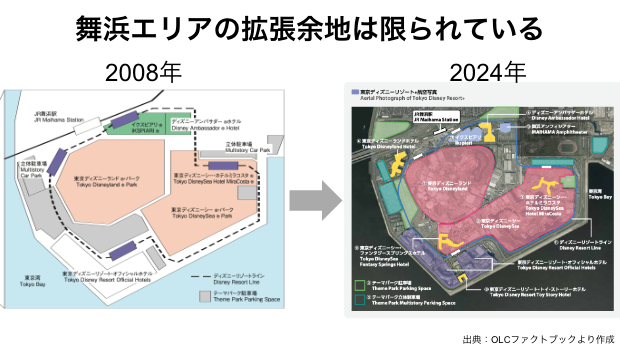

期待①舞浜の拡大と限界

オリエンタルランドの成長を考える上では、遊園地の現場にいかにたくさんの人が訪れるかが重要になります。

しかし、舞浜エリアの開拓余地は多くありません。ファンタジースプリングスの開園によって、ますます拡大余地が縮小しています。 以前から舞浜依存のリスクはしばしば語られることがある問題です。

以前から舞浜依存のリスクはしばしば語られることがある問題です。

そこで、今回のクルーズ事業への参入です。

ディズニー関連かつ、人が訪れる現場ビジネスである、という様々な要件を満たしているため、個人的には上手い選択だと感じますが、今後も舞浜の外に出ていく必要性があるでしょう。これを実行するにはアメリカのディズニー本社との協議が必要になると考えられますが、強力なディズニーコンテンツをいかに舞浜以外で拡大できるかが今後の成長要因と言えるでしょう。

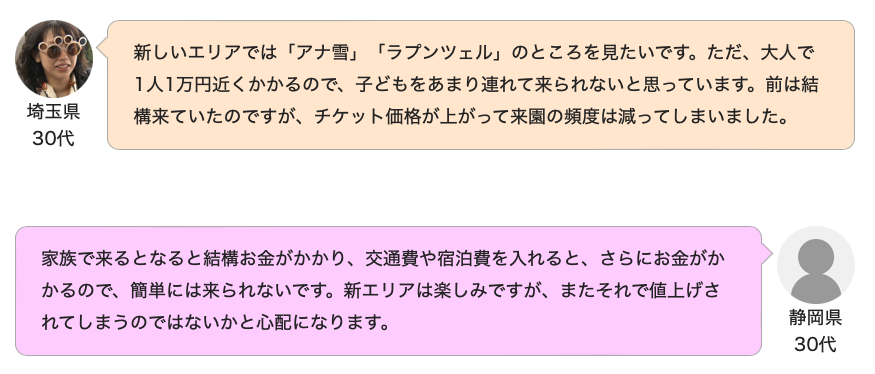

期待②値上げと入場者数のコントロール

ポジティブ要因として単価の上昇を挙げました、

一方で、消費者の声としては「高い」「来園頻度が減った」という声もあります。

出典:NHK 千葉放送局

一方で、オリエンタルランドとしては

「今までが混みすぎていて、必ずしも快適なパーク体験を提供できなかった時もある。そこで混雑期の値上げを行った」という狙いがあります。

オリエンタルランドの最終的な目標は「休日も平日も混雑状況が変わらない状態、ゲストの分散」です。

価格を上げすぎてはいけないし、混雑させすぎてもいけない。

どちらも上限には限界があり、来園者の満足度を高める価格設定やオペレーションが求められます。こういった価格や顧客コントロールをしっかりと行えればさらなる成長の可能性も考えられます。

リスク①為替リスク

現在の顧客単価の上昇を支える一つの要因として、外国人来園者の増加があると説明しました。しかし、これを裏返すと、現在の円安局面が収束した場合、外国人来園者の減少につながる可能性があります。

オリエンタルランド自体は海外事業はありませんので、意外かもしれませんが、外国人来園者の動向を確認する上では、為替の動向も重要だと考えます。

リスク②気温の影響

少し意外かもしれませんが、気温上昇のリスクはしっかりと認識する必要があるでしょう。

言われれば当たり前ですが、気温の上昇によって夏場の来園者数が伸び悩む影響が起きています。実際に25年3月期の1Qにおいてもその影響もあり、前年割れとなりました。

水を撒いたり、暑さを凌げる休憩所や空調機を設置するなどのオペレーションの対策はあるものの、抜本的な対策は難しい問題です。

オリエンタルランドは夏の人気イベントを9月中旬まで伸ばすことで悪影響を回収するなどの策を打つことを検討していますが、それを行うことで、今始まっている人気のハロウィーンイベントへの悪影響も考えられます。

急激に業績が変動するようなリスクとは考えづらいものの、長期的には気温の上昇によって来園者動向の変化が起こると考えられます。

この気温の上昇にどう対策していくか?これも今後備えなくてはいけないリスクの1つだと言えます。

以上のように、50倍のPERに対しこういった期待やリスクがあると考えます。

ただし今回挙げたリスクはは他の企業でも抱えていますし、コロナ禍のような行動制限や地震などの自然災害が起きない限りはリスクは小さいという見方もできます。

一方で、ディズニーは人気がありますが、急激に来場者が増えるとも考えづらい側面もあります。個人的な見解としては成長しない訳ではないですが、50倍を許容できるか…という感じです。このPER水準である理由は、優待目的の個人投資家の買い支えが発生している可能性もあります。

株価が下落している理由として①大株主の売り圧力、②分割の影響、③そもそもが高すぎたの3つを挙げました。これと上記の期待とリスクを踏まえあなたなりの投資判断をしてみてください。

いかがでしたでしょうか?つばめ投資顧問では、投資に役立つ情報をお届けします!

最新情報を見逃さないように、メールマガジンの登録をお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

2023年は夏からハロウィーンまで連日パスポート完売が続いていましたが、今年に入ってからは完売した日が2月からありません。

入園者の上限はOLC社の企業秘密だから、大幅に上限を上げた可能性もあるけど、同時にアトラクションの待ち時間が短い日は去年と比べて今年は比較的多いのがアプリを見ても感じます。

そういう中では10月末発表の7月から9月決算、そして1月末発表の10月から12月決算は果たしてどういう数字になるのかが気になります。

仮に、記録破りの数字を10月30日に出せるなら、業績予想の上方修正で株価が大幅に上がる11月になる可能性もあるけど、2024年は1月・4月・7月の決算発表日の翌日は大幅暴落をしているので、今回は余談を許せない状態と考えています。

こういう記事って株価が下がったという事実があって、そこから後付けで理由考えてるだけなんで意味ないですね。

大谷が打てば調子いい、打てなければ調子悪いと言っているオッサンと変わらないのに何か分析している気になっているのが滑稽。

「オリエンタルランド(東京ディズニーリゾート)の株価が下落している3つの理由」という題で、下落の理由を解説しているから、無料記事ならこれで十分だと思いますが。

オリエンタルランドの株価下落要因を感覚的にはわかっていたつもりでしたが、論理的にしっかりと整理して説明くださったので理解が深まりました。ありがとうございます。個人株主としては株価上昇が望ましいのですが、リスクもしっかりと加味して長期保有をしていくつもりです。短期的には次の決算発表はどちらに転ぶか楽しみにしています。

下げた時に押し目買いするべきかどうかの判断材料になるのでいい記事です

読解力ないので教えてほしい。

①大株主の売り圧力

オリエンタルランドの大株主は京成電鉄であり、オリエンタルランドの発行済み株式のうち19%を保有しています。実は、京成電鉄はイギリスのファンドであるパリサー・キャピタルからオリエンタルランド株を一部売却するように圧力をかけているのです。

京成電鉄がイギリスのファンド会社に圧力をかけてるのになんで京成電鉄が保有株を売るの?

それとも京成電鉄がイギリスのファンド会社の保有株を売れって圧力をかけてるってことなの?

オリエンタルランドの株の売買に関心ある人が

テーマパークに行くかには

相関性はない

丁寧に解説されています。私も、株式分割前に一部を残し売却したことを思い出しました。

株式分割、優待目的で余剰株売却のくだりは違うと思いますよ。

三年以上の保有が必要になりますので、実際にもらえるようになるまで、まだまだ先の話しですから

そもそも、高すぎ。適切な価格はどこにあるは、正解は無い。

わかりやすく良い記事です。

PER50倍…任天堂でその半分。

一般的には15倍が標準とされていますので高すぎですね。

上がりすぎたので売って利確もあるでしょうね。