知っておきたい「業績相場」と「金融相場」―今はどっちか?

株式市場には、大ざっぱに「業績相場」と「金融相場」があります。

業績相場とは、企業業績の向上にともなって株価が上昇するものです。企業の利益が価値の源泉だということを考えると、感覚的にも納得できるものです。

一方で、少し難しいのが金融相場です。企業の業績とは関係なく、中央銀行が金利を引き下げたり、お金をばらまいたりすることで投資家の買い意欲を刺激し、株価が上昇することです。

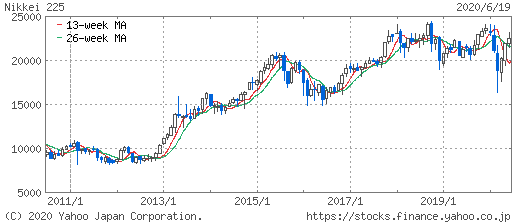

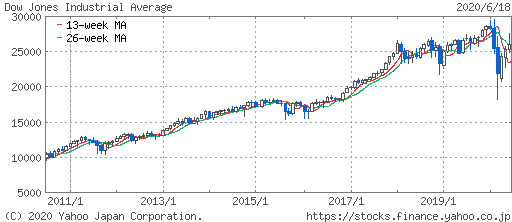

ここ数年の例で言えば、2013年にアベノミクスの金融政策「異次元緩和(黒田バズーカ)」が行われたことで金融相場が醸成され、株価が上昇しました。その後、リーマン・ショックからの立ち直りで企業業績が回復してくると、次第に業績相場へ移行します。

そこから先は、金融緩和の継続と好調な企業業績の維持により株価は上昇を続けてきたわけです。

なお、FRBは2016~2018年にかけて政策金利を引き上げましたが、その時期には株価が軟調になっていることがわかります。

2018年にトランプ大統領が就任すると、特に景気が悪化しているわけでもないのにFRBを脅し、金利を引き下げさせました。減税による強制的な業績相場も相まって、ダウ平均は史上最高値を更新し続けました。

そこへ発生したのが、新型コロナ・ショックです。ウイルスの蔓延により、企業業績に大きな影を落とすことが懸念され、株価は一気に下落しました。業績相場による株価下落の入り口と考えられたのです。

しかし、ショックが明白かつ甚大だったために、各国政府はかつてない金融・財政政策を打ち出しました。これにより市場にはさらにお金が流れ出し、「空前の金融相場」が起きているのが現在の状況です。

現在の株価上昇に違和感を覚える人は多いと思いますが、金融緩和が過去に例を見ない規模になっていることを踏まえると合点がいきます。ここまで来ると、業績見通しとは関係なく上昇するものです。

同時に、「新しい生活様式」により、社会のIT化・クラウド化が一気に進むことが想定されることも株価上昇の追い風となっています。ここでは局所的な業績相場が発生しています。

「常識的な決定」が市場を奈落へ突き落とす

気になるのはこれからどうなるかということです。

ここに壮大なジレンマがあります。日本では緊急事態宣言が解除され、日常を取り戻しつつあります。世界的にも同様の動きになりつつあり、ワクチン開発の動きも加速しているようです。

このまま元の状態に戻ってきたらどうなるでしょう。各国は現在、前例や規律を無視した金融緩和を行っています。異常事態が終われば「常識的」な判断が行われ、金融政策も少しずつもとの状態に戻そうとするでしょう。

すると株価は敏感に反応します。金融政策がもとに戻るということは、「金融引き締め」を意味します。すると、これまでのように一方向に上昇するということにはならず、大きくネガティブに反応するかもしれません。

「平時」に戻ると、顕になるのが現実です。緊急融資に支えられていた企業では借金の返済が始まりますから、積極的な経営を行うのは難しいでしょう。一方でソーシャル・ディスタンスはなお続きますから、人々の動きもなお鈍ったままです。

IT化・クラウド化の動きも一旦は収まるでしょうから、投資家が期待したほどの変化は起きないかもしれません。まして、それ以外の業種は以前のような好業績を出すのは難しくなるでしょう。

こうして、この10年訪れていなかった「逆業績相場」が出現する可能性があります。株価はズルズルと下がりはじめ、リーマン・ショック後がそうであったように戻るまでに時間がかかるかもしれません。

結局のところ、鍵を握るのは金融政策です。FRBは2022年まで金融緩和を継続すると宣言しましたが、経済の回復が思いの外早ければ、終了を前倒しする可能性もあります。株価の上昇が続けばなおさらです。

今年の11月には大統領選挙が行われます。トランプ再選となれば再び金融緩和を強要するでしょうが、仮にバイデンが当選した場合、政策は庶民寄りとなるでしょう。

「庶民は新型コロナで苦しんでいるのに、金持ちは金融緩和による株価上昇でたんまり儲かっている。是正が必要だ!」という流れになると、金融緩和を終了せざるを得ない局面がやってくる可能性があります。そうなると、株価は再び軟調になることが想定されるのです。

下手な売買休むに劣る、時は金なり

もっとも、これは1つの仮説にすぎず、絶対こうなると思っているわけではありません。一方では金融緩和が続き、バブル・インフレになる可能性もあります。ここは常に両睨みで考える必要があるのです。

それでも間違いなく言えることは、株価はアップダウンを繰り返しながら推移するということです。上がるにしろ下がるにしろ、短い期間ではどちらにも動きます。

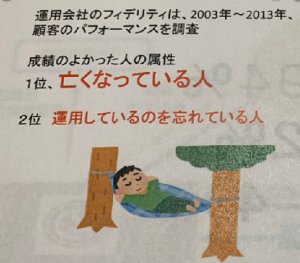

そんな中で私たちがすべきことは、少しでも下がったときにコツコツと優良企業を買うことです。良い企業はどんな環境下でも利益を出すよう努力しますし、景気が良くなれば当然業績も向上します。長い目で見ればやはり成長している可能性が高いでしょう。

持ち続けていれば、バブルが来ればその波に乗れますし、上がらなくても安く仕込む期間が長くなるだけで、たくさん買うほど後で大きく花咲きます。だからこそ私は「良い企業を安く買って、持ち続ける」戦略を取るのです。

短期的な売買を繰り返すと、一時的には儲けることもあるかもしれませんが、相場の動きはそう簡単ではありません。読みが外れて損してしまったり、上昇の波に乗れないことも多いでしょう。これは決して確実な行動とは言えません。下手な売買は休むに劣るのです。

「良い企業を安く買って、持ち続ける」なら、相場の動きにやきもきする必要などありません。ただ安くなったら淡々と買えば良いのです。多くの普通の人にとってはこれが最も成果を出せる方法とされていますし、精神的にも余裕が持てます。

長期投資で大切なのは相場を読むことではありません。投資のルールを定め、それを決して破らないことです。これができれば、あとは時間の経過とともに成果が現れるでしょう。

焦ってはいけません。「時は金なり」です。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

時が熟すのをゆっくり待つ、