目次

アメリカの1日の感染者数は最多を更新!気を抜けば間違いなく再拡大する

株式市場は空前の金融緩和により高止まりを続けますが、新型コロナウイルスの猛威は息を吹き返しています。

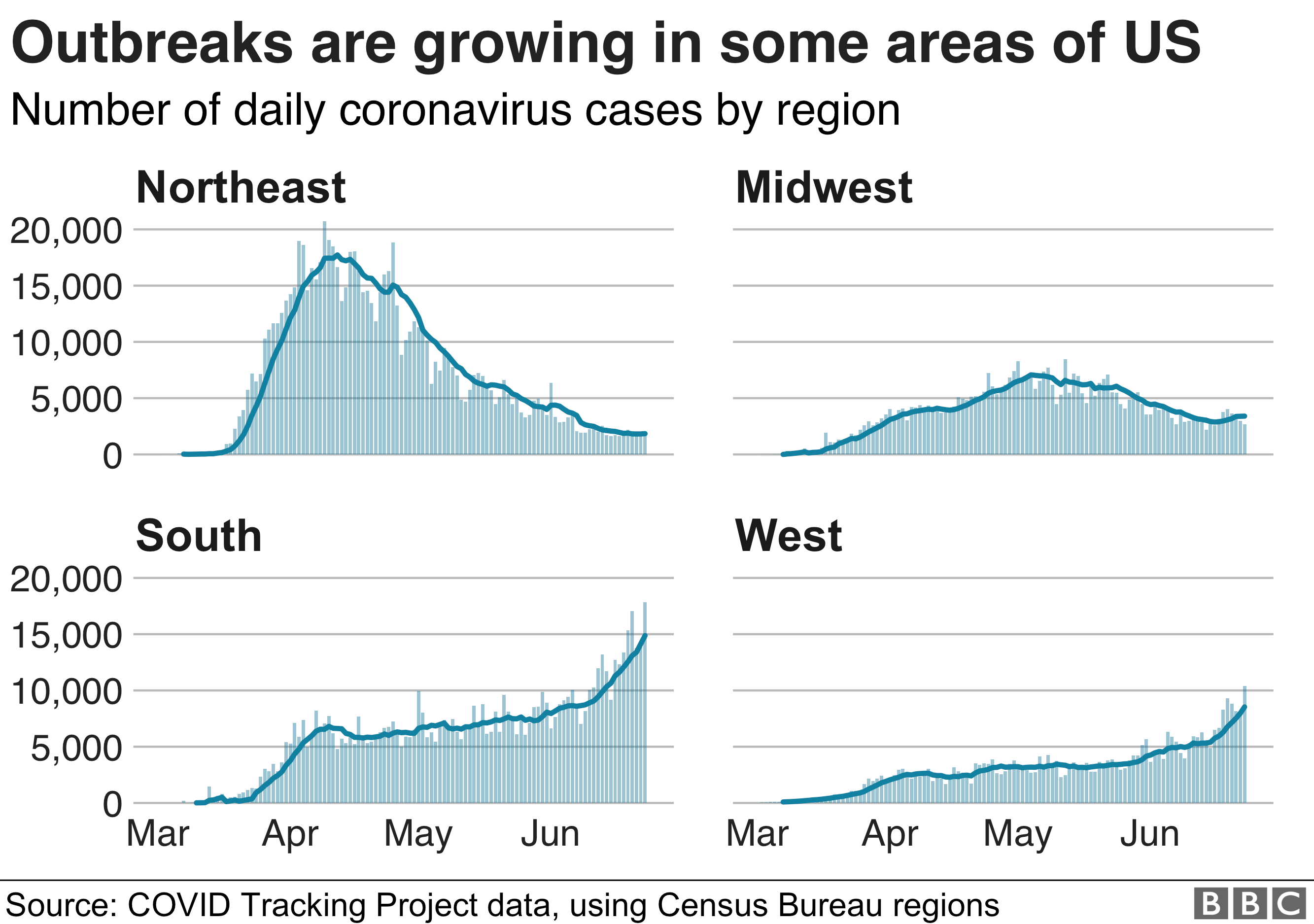

アメリカでは6月24日の新規感染者が4万人を超え、1日としてはこれまでの最多(4月24日)を更新しました。検査数が増えていることも影響していると思われますが、一部の州では感染の拡大を示す「陽性率」が10%を超えるなど、明らかに感染拡大の兆候を示しています。

特に顕著なのが、これまで比較的穏やかだった南部の州です。感染への警戒感の弱さや、人種差別抗議デモの影響が要因として懸念されます。カリフォルニア州にあるディズニーリゾートは、7月17日の再開予定を延期することを発表しました。

これが意味していることは、低下傾向をたどっていた感染も、少し気を抜けば再び拡大するということです。

日本でも、緊急事態宣言が明けて約1ヶ月が経ち、東京で連日50人前後の感染者が報告されるなど、再び拡大の兆候が見られます。同じような状況が、発端となった中国をはじめ世界中で見られます。

さらに深刻なのが、中南米をはじめとする新興国です。ボルソナロ大統領がウイルス「ただの風邪」と言い切るブラジルでは感染者数が110万人、死者は5万人を超えました。8月には世界最大の感染国になると見られています。

IMF「世界経済見通しは更に悪化、日米の株価は割高」

IMFは2020年の経済成長見通しを、4月に発表した-3.0%から-4.9%に下方修正しました。先進国では前回予想から1.9%、新興国も2.0%の引き下げです。感染の状況によってはさらなる下方修正も想定されます。経済は持ち直すどころか、刻一刻と悪化しているのです。

そのIMFが、日米の株価について「割高感がある」と警戒感を示しました。これは、企業の収益力や配当余力と照らし合わせて、割安から割高を0~100の数値で示すもので、日米はそろって割高を示す100近辺になるということです。

【参考】日米株高「実体経済と乖離」 IMF、報告書で警戒感(日本経済新聞)

株価は企業の収益力を反映するものですから、経済が縮小する中で株価が上がるのはおかしいという考え方であり、一定の合理性があります。株価が上がるほど、私たちは警戒感を強めなければなりません。

一方で、株価とは未来を反映するものです。投資家は、先々を予想して株価に織り込んでいきます。彼らの目線は、すでに終息後の景気回復局面を見ているのかもしれません。あるいは、空前の金融緩和によるバブル・インフレを想定しているとも考えられます。

将来の可能性を織り込むことを考えると、現在の株価が「おかしい」とも言い切れません。株価とはそういうものですから、「市場は常に正しい」と言う人もいます。

「市場は常に正しい」「市場は常に間違っている」どっちが正解?

しかし、目先の動きに簡単に惑わされるのも相場の特徴です。

相場を動かしているのは人間です。最近は自動売買も増えてきましたが、そのプログラムを作っているのも人間です。人間である以上、心理的な動揺から逃れることはできません。

ここから更に感染拡大が続いたら、金融緩和政策を縮小させることになったら、人々の心理はどうなるでしょう。株価が少しでも下がり始めると、警戒感を強めている投資家は売却を急ぐことになります。

その結果、売りが売りを呼ぶことになって、市場は再び暴落することが想定されます。これこそが、株式市場における「第二波」なのです。それをもたらすのは、ウイルスそのものではなく人々の心理です。

パニックに陥ったときの人々の心理は、大抵の場合行き過ぎます。不安になるほど、故事よろしく「空が落ちてくるんじゃないか」というほどの杞憂が頭に次々に浮かぶのです。

「イングランド銀行を潰した男」として有名な投資家ジョージ・ソロスは「市場は常に間違っている」と上記とは反対のことを述べます。彼はそこに勝機を見出し、莫大な利益をあげました。

現在の市場が正しいのか間違っているのか、答えが出るのは数年先ですが、少なくともソロスの考え方は知っておくと相場のことをより深く理解することができます。

バフェットのように買い、ソロスのように売る

私はソロスのような一点集中の投資(投機)は行いませんが、バフェット流の長期投資でも参考になる部分が少なくありません。

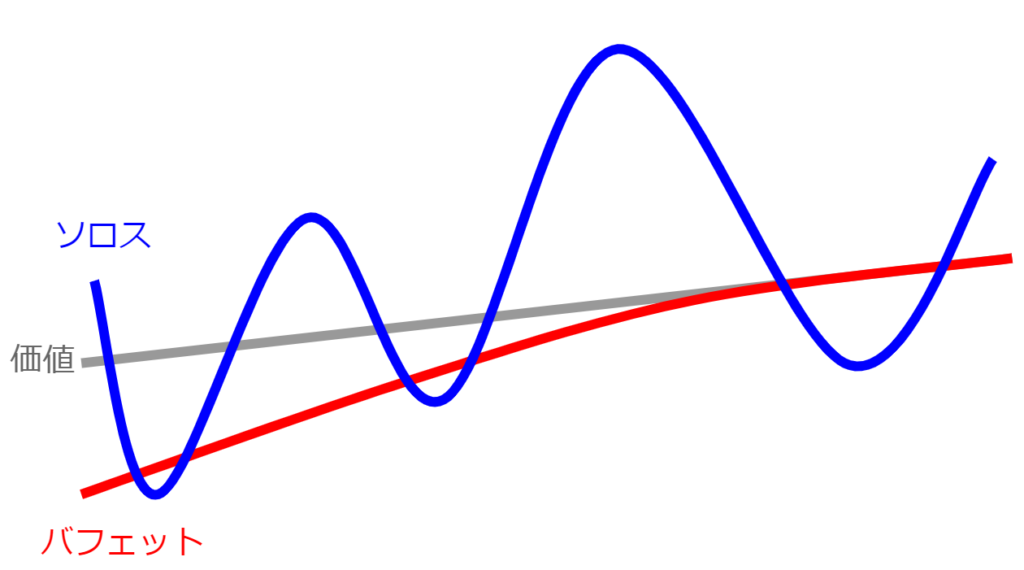

バフェットの手法は、企業の価値を見積もり、それよりも安い価格で投資する「バリュー株投資」です。この考えからすると、株価はやがて企業の価値に「収束」していきます。

一方で、ソロスの哲学である「再帰性」「可謬性」にしたがうと、株価は常に企業の価値を挟んで行ったり来たりすることになります。(詳細は上の記事をお読みください。)

両者の概念を図であらわすと、以下のようになります。

もっとも、想定期間は異なり、バフェット>ソロスになります。また、そもそも正しい1つの「価値」が存在するわけではありませんから、その意味ではこんなにきれいに描けるものではないかもしれません。

しかしながら、両者に共通しているのは、株価は一時的にしろ「価値」に戻ってくるということです。それが上に行こうと、下に行こうと同じことです。だとするならば、最大の投資チャンスは、株価が価値から大幅に乖離した時ということになります。

そのポイントとして、バフェットは株価下落時の「買い」、ソロスはバブルピーク時の「空売り」を選択したのにすぎません。片やどっしり構える「投資家」、片やバブルの崩壊を目論む「投機家」と言われますが、根本にある考え方は同じなのです。

もっとも、ソロスのような一点集中、相場の動きに賭ける投機は相当なリスクを伴い、常に市場を見ていないと大変なことになりますから、一般の投資家が行うのは現実的ではありません。だからこそ、私は安心して保有するだけというバフェットのやり方を皆さんにも勧めています。

バフェットの考え方をもう一歩進めて考えてみると、上の図では価値までしか上がらないことになりますが、その企業が素晴らしく見える企業であるほど、「再帰性」によって価値を大きく上回って上昇する可能性があります。

だとするならば、私たちがすべきことは、将来誰からも欲しがられるような砂らしい企業が、市場の心理によって下がりすぎた時にしたたかに買い付けることです。「価値」まで上昇するなら上昇率はたかが知れますが、そこからバブルが発生し、良いタイミングで売ることができたなら、リターンは莫大なものになります。

この「価値以上の上昇」を得るために、一度買った優良企業はできる限り手放さないことで投資リターンを上昇させられるのです。

このような思考回路だと、買うタイミングは優良企業が下がる少数の機会に限られますし、またそれが優良企業である限り、ほとんど売る必要がないことがわかるでしょう。私が志向しているのはこのようなやり方です。

以下の動画で、世界的な優良企業としてもてはやされるGAFAM(Google、Amazon、Facebook、Apple、Microsoft)を解説しました。このような優良銘柄に目をつけておき、市場が過度に悲観的になった時こそ絶好の買い時であるということができるのです。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す