YouTubeに動画をアップロードしました!

以下、文章化したものです。

今回説明するのはGAFAMすなわちGoogle、Amazo

この5社というと巨大IT企業としてもてはやされていますが、一

成長する大企業

まず世界の時価総額ランキングですが、1位がサウジアラムコ

これは少しずるい部分がありまして、石油そのものの金額が付いてい

2位以下に連なるのが、GAFAMと呼ばれるMicrosoft

この5社の時価総額は2位のMicrosoftが1.3兆ドル、日本円にしておよそ150兆円という途方もない数

トヨタがおよそ20兆円ぐらいなので、その大きさがよくわか

また、この5社を合わせるとおよそ600兆円となり、これは日本

Forbesが発表してい

これだけ時価総額が大きくなるのは、現状の利益や売上が大きいのはもちろんのこと、成長性が著しいという理由もあります。

株価は将来の成長期待を反映するので、成長していればいるほど評

3年間の平均の売上成長率を見ますとGoogleが21.49%、Amazonが27.3%、Facebookが36.76%ととんでもない高い数値を記録しています。

一方でAppleはスマートフォンの普及が進んだ事で最近の成長

とはいえ年間2桁、あるいは1ケタ後半の成長を継続して遂げられ

10%で7年ぐらいで倍になるというものですから、本当に高い数字で

小さいベンチャー企業だったらこういった成長を遂げる事もありますが、これほど大きい企業がまだまだ成長

これらが成長している理由はまさにインターネットの普及に他なり

いずれもアメリカで始まっ

場所によっては国に対抗するくらいの力を持っている企業群となっています。

それほどこれらの企業は世界経済、あるいは株式市場を見ていく上

各社について見てみましょう。

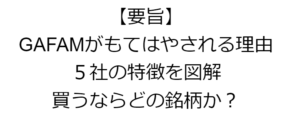

Googleは売上高の内訳を見ると、6割が検索広告です。

同じようにYouTube広告が9.4%。

アドセンスというのは、ブログ等に第三者、例えば個人のブロガーなどが広告を貼る事によって得られる収入。これが13%

何が言えるかというと基本的に検索広告が未だに主になっていて、今伸び

最近このYouTubeの収益を公開し始めたのですが、

ますますこの割合は高まっていくのではないかと考えられます。

それに対して営業利益率は21%です。

費用がほとんどかからないビジネスなので、こうやって広告収入が

従ってこれだけの高い利益率を誇っている、更にはそれで成長もし

Amazon

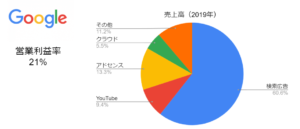

Googleが20%を超えているの

同じネット系とはいえ自ら倉庫を

それを一般の小売業と同じように上手く仕入れて売ってという事を

また倉庫や配送などに多額の投資を行っているのでコストもかかっ

まさに成長真っ只中の企業であるが故に、これだけ利益率が下がっ

セグメントの内訳を見ますと、アメリカのAmazonはそこそこ利益を出してきましたが、アメリカ以外ではまだまだコストの方が上回ってしまっていて赤字です

しかし、かつてはなかなか利益の出ないビジネ

クラウドと言われるもので、昔は自前で会社がそれぞれサーバーを置いていた

その中核となっているのがこのAWS(Amazonウェブサービス)という事になります。

営業利益率にすると北米で4.1%、国債が-2.3%に対して、

このクラウドというものは、初期投資さえしてしまえばあとは多くの企業や個人から定額制の料金を支払ってもらうサブス

まだ利益は十分に出ていませんが期待出来ます。

もちろんAmazonの方もこれからやりようによってはまだま

売上高の内訳を見ると、Facebo

他の事業はほとんどを行っていない一本足打法という事

また、Facebookはアメリカだけではなく新興国も含む世界中で使われているの

もちろんをSNSを作っているだけなのでコストがかからず、結果営業利益率34%と非常に高い数字を誇っています。

更に言えばFacebookは同じようなSNSのInstagr

これらのどれか1つにアクセスした月間アクティブユーザーが28

Apple

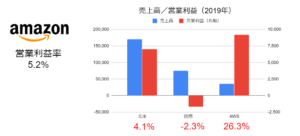

皆さんご存知の通り、iPhone、Mac、iPad、ウェアラブ

基本的にはハードの会社ですが、スマートフォンの需要の伸びが頭打

一方でウェアラブルのApple Watchは逆に増えてきていて、iPodなどもわずかに増えて

特に注目すべきなのはサービスになります。

いつのまにか日本では半分以上の人がiPhone を持っている状況です。

それに紐づく、iCloudやApple Music、Apple TVなどのサービスが伸びてきています。

iPhoneだったらこれらのサービスが使いやすいという事に

こちらもサブスクリプションで、個人から定額の利用料を取る事

また地域で見てもアメリカが多いのですが、1つ注目すべきなのは

中国でかなり売っているという事です。

他のGoogleやフェイスブックなどは実は中国では使えません。

一方でiPhoneに関しては中国でも買えるという状況から、世

しかし、アメリカと中国はケンカしていますから、政治の動向によっ

恐ろしいのがiPhoneなどの物を売っているサービスでありながら営業利益率が24.6%と非常に高い数字を

つまり、iPhoneに原価は実はそれほどかかっていない

値段が高いものの、その大部分がAppleの利益になっています

どんどんハードウェアを磨く事によって、高くても買わざるを得ない状況、この強みを持っているのがAppleになります。

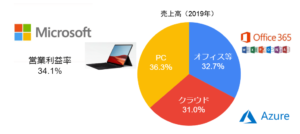

Microsoft

Microsoftというと、昔の考えではWindows95発売したとかで一時期大変もてはやされた時期がありました

今は、オフィス、クラウド、PCと

昔のイメージがPCにあたります。

パソコンを売っていたところ、あるいはWindowsを提供してライセンス料を得ていたというところです。

しかし今はだいぶビジネスモデルが変わっていて、Office365といって昔はパソコン屋さんに行くとパッケージでソフト

例えばOffice95を使っていて、まだ使えるからアップデートしなくて

逆に言うと、それをすれば最新で使いやすい状態を保つ事が出来るの

更に注目すべきなのはクラウド分野です。

世の中のあらゆる情報、あるゆるデータがこれらの持っているデー

この2強となっているのがAmazonとMicrosoft

世界中の企業がこのAWSかAzure

これも課金収入が発生して、この分野は年間50%以上というとんでもない成長を見せています。

だからこそMicrosoftは1回終わった銘柄とも言われました

また、PCに関しても昔は自ら端末を作ってはいませんでしたが、今やSurfaceという使いやすいWindowsの端末を作って売っているという事もあります。

営業利益率は34.1%と非常に高い水準となってい

かつてのWindowsだけのMicrosoftではなくなっ

5社の成長比較

ここまで説明した通り、各社それぞれ違うところはありますが、結

株価の推移を見てみましょう。

2019年の6月からの1年で見ると、Appleが一番伸びていて、一番の伸びていないのがFacebook

Appleが一番調子が良かったのかというとそうではなく、実はこの中で一番成長率が低いのがAppleなのです。

それなのに株価が伸びているのはどういう事かというと、Appl

この成長性の無さとスマートフォンが売れなくなってきた事が懸念

しかしそういった頃にウォーレン・バフェットが買ったり、原価が

期間を伸ばして2年で見ると、今度はMicrosoftがトップになります。

この2年でMicrosoftはクラウド(Azure)が伸びて

更に期間を伸ばし、5年だとトッ

利益が全然出ないじゃないかと言われていましたが、この5年の内

当時は高いと言われ、今もPER的に割高だと言われてはいますが

売上高は伸びているという状況です。

10年になると一目瞭然でAmazonが一番伸びています

ブレーキを一切かける事なく

未だに国際事業は赤字であったり、国内のAmazonは利益が出せ

一方であまり伸びていないのがGoogleです。

Googleは昔から評価は高いのですが、みんなが知っているが

しかし、先程説明したように、Appleは1年前評価されていなかったが故にこの1年で一番伸びたというところがあります。

Googleはこの10年で見ると一番評価されていない事になり

それだけ利益が伸びていて、可能性はあるといえます。

株価水準

最後に株価水準もまとめて見てみましょう。

各社のPERと景気耐性、それから現在の事業的な勢い、総評とい

【Google】

Googleに関してはPER34倍で成長性に対しては妥当な水

一方で景気耐性は、広告収入が主な収益源となっている

今まではテレビの需要を奪う事で収益を伸ばしてきましたが、今後

YouTubeも広告収入なので一時的に落ち込む可能性がありま

長期的に見ればテレビからYouTubeへの乗り換えるという動

目先では広告需要の問題、長期的にはYouTubeでの成長が期

新型コロナで今どの銘柄も上がっている状況ですが、業績の悪化に

【Amazon】

Amazonは見ての通り◎という景気耐性で、新型

一方でPERが128倍ととんでもなく高い数字です。

非常に難しい銘柄です。

成長性が評価されているのですが、いかんせん高すぎます。

利益の収穫費が一体いつになるのかが焦点となってきます。

私たちのようなバリュー株投資家にとっては無理に手を出すタイミン

【Facebook】

直近の成長率が一番高い銘柄でもあるのですが、これはGoogl

またこのSNS一本足でInstagramやワッツアップと分散

私たちもかつて日本で流行ったmixiを使っていましたが、いつの

mixiがその力を緩めてしまったという事はあるのでしょうが、

【Apple】

Appleも景気が悪くなるとiPhoneの新しいもの買わなく

一方でこれまで成長性してきたおかげでお金をたくさん持っていま

それを配当に回したり、あるいはたくさん自己株を取得すると一株

それがバフェットが保有している理由です。

非常に安定感の高い銘柄であると言えます。

一方で中国リスク、政治的なリスクもありますし、スマ

これも下がったら買いというスタンスでいいのではないかと思いま

【Microsoft】

クラウド(Azure)が成長している事によって、景気に関係な

この辺の勢いは止める事が出来ませんし、新型コロナによって在宅ワークが加速した事によって、Officeをアップデートし

Windowsを売っているという事もありますから、昔からある強みを活かして広角打法を実施していま

一方でTeamsはZoomの二番手という問題もありますし、ま

常に二番手になっているという問題もあって、その勢いが削がれる

PER31倍となっていますが成長性と安定性を考えたら、まだま

各社それぞれ特徴が違いますが、自分は一体何を求めているのかと

安定を求めるのであればAppleかもしれませんし、急激な成長

高くても将来に大きな期待を持っているのであればAmazo

各社それぞれ良い銘柄と言えます。

大事なのは自分の考えに合った、自分の好みにあった銘柄をしっか

長く持ち続ける為に自分が気に入ったものを買う、それが重要だと私

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す