拡大するハイテク銘柄とそれ以外の株価格差。私たちはどちらに投資すべきか?

珍しい現象が起きています。木曜日にはダウ平均がマイナスなのにナスダック総合指数はプラスになりました。ダウが伸び悩む中で、ハイテク株を中心とするナスダックは伸び続けているのです。

もともと成長性の高いハイテク銘柄ですが、新型コロナウイルスによる社会の変化が従来型の銘柄との格差を拡げています。

マイクロソフトのCEOは第1四半期の決算で「2年分の変化が2ヶ月で起きた」と言っています。これが物事を端的に言い表していて、株価はその成長を先取りしようとしているのです。

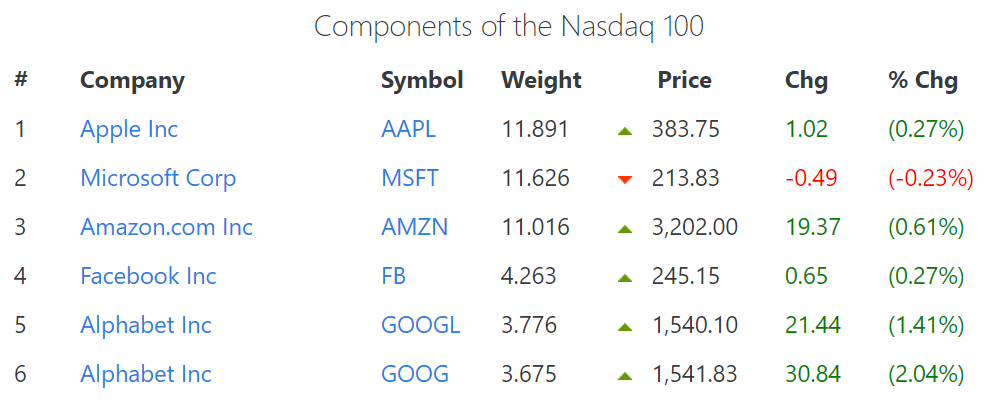

ナスダック総合指数はハイテク銘柄で構成され、上位5社(いわゆるGAFAM、6銘柄)の比率は5割弱にもおよびます。この比率はますます上昇傾向にあり、もはや「GAFAM指数」と言っても過言ではありません。

ここで投資家は選択を迫られます。このまま調子の良いハイテク銘柄の波に乗るか、上がるのをためらっている従来型の銘柄に逆張りするかです。

ハイテク銘柄の調子が良いとは言え、PERを見ると成長を織り込んだ高さに見えます。それぞれのPERは以下のとおりです。

Apple:25.78倍

Microsoft:34.42倍

Amazon:85.40倍

Facebook:25.16倍

Google:27.73倍

(市場コンセンサス基準、slickchartsより)

ただし、バブルと言えるほど高くないことも確かです。成長企業としては妥当な水準で、会社の強さを考えると十分に買える範囲でしょう。

それでは、「従来型」の企業はどうでしょうか。時価総額の大きい順にPERを見ていくと、以下の通りです。

Johnson&Johnson:15.74倍

Berkshire:16.59倍 ※バフェットの会社

Visa:32.72倍

P&G:23.54倍

JPMorgan:10.42倍

(同上)

こちらも「割高でもなく、割安でもなく」という印象です。

もちろん、PERは直近の業績を反映するものですから、妥当な数値になるのは当然と言えば当然です。少なくとも言えることは「市場はパニックとは程遠い」ということでしょう。

市場が冷静であるほど、投資妙味は薄れます。したがって、ハイテク銘柄にしろ、従来型の銘柄にしろ、今はまだ積極的に動く局面ではないように思えます。

「裏張り」で大化け株を探せ!

今は動く局面ではないとして、これからの狙い目としては以下の戦略を考えます。

- ハイテク銘柄が相場変動で落ちるのを待つ

- 従来型銘柄柄極端に割安になるのを待つ

- より小型の銘柄から成長企業を探す

1と2の戦略は、結局市場が大きく下がるいわゆる「二番底」を待つ展開となるでしょう。しかしながら、特に1に関しては「コロナ・ショック」からここまでの上昇を経験していることから、そう簡単には下がらないと考えます。

これではどちらも相場の変動を待つ展開となり、つまらない部分もあります。相場はいつか下がるとは思いますが、それがすぐに訪れるとも限りません。やはり、投資家としては常に次の成長銘柄を探したいものです。

そこで考えるべきは3の戦略でしょう。新型コロナウイルスで大きな変化が起きています。ハイテク銘柄が伸びるのはもちろんですが、そこに勝機を見出し成長する若い企業、小さい企業も必ずあるはずです。

また、変わるものがあれば、変わらないものもあります。人々が見過ごしがちな地味な企業にこそ、とてつもないチャンスが眠っているものです。

『ピーター・リンチの株で勝つ』で個人投資家の優位性を説いたピーター・リンチは、以下のような大きく伸びる可能性のある会社の条件を挙げています(抜粋)。

- 面白みのない、または馬鹿げている社名

- 変わり映えのしない業容

- 感心しない業種

- 機関投資家が保有せず、アナリストがフォローしない会社

- 悪い噂の出ている会社

- 気の滅入る会社

- 無成長産業であること

- ニッチ産業であること

- 買い続けなければならない商品

- テクノロジーを使う側であること

要するに、多くの人が見すごしがちな会社に目をつけろということです。そのような会社でも、安定して業績を伸ばしていれば、株価が割安であるほど大化けする余地があるのです。

GAFAMは大多数の投資家が見ていますし、それ以外の大型株ももちろんフォローされています。空前の金融緩和で市場が楽観的になる中、大型の銘柄に妙味は少ないと考えるべきです。

ここで注目すべきは、投資家の消極的な選択です。景気が悪くなることは明らかなのに、株は上がっている。だったら、とりあえず安心できる株を買えば良いじゃないかという空気です。これが「低温バブル」を生んでいると考えます。

バリュー株投資家としては、いつだって大勢とは別の道を考えなければなりません。それは必ずしも「逆張り」ではなく、見過ごされた価値を見出す「裏張り」なのです。

ちょうど、四季報の夏号が発刊された時期です。夏号は3月期決算が出揃ったところなので、他の号よりも読む価値が高いと言えます。この機会にぜひ目を通してみてはいかがでしょうか。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す