YouTubeに動画をアップロードしました!

以下、文章化したものです。

JR4社が直近で年初来安値を更新しています。

しかしJRといえば鉄板の銘柄とも言えるので株価が下がっているという事は、安くなって買い時なのではないかという見方が出来ます。

そこで今回は、JRは今買い時なのかという事について、長期的な目線でお話します。

数字「だけ」を見ると割安か

株価は、4社の1年間のチャートを見るといずれも新型コロナショックなどを受けて株価が値下がりしています。

JR九州がおよそマイナス20%JR東日本、JR東海がおよそマイナス30%、そしてJR西日本がマイナス40%という、安定した銘柄にしてはこれだけ下がってしまうと、株を持っている人にとってはがっかりする気持ちも強いと思います。

一方でこれだけ下がったのでJRというと安定しているイメージがありますから、また戻るだろうという事で買いたい気持ちも湧いてきます。

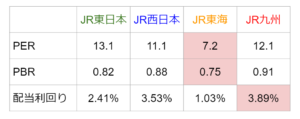

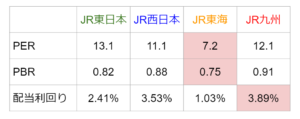

そこで各社のバリエーション水準をチェックしてみるとこのようになります。

PERに関してはJR東日本が13.1倍、西日本が11.1倍、東海が7.2倍、九州が12.1倍と特に一桁となっているJR東海を中心に比較的低い水準となっています。

PBRについてもいずれも1倍を下回って割安と言われる水準で、東海に至っては0.75倍となっています。

配当利回りは各社まちまちですがJR九州に関しては3.89%と4%近い水準になっています。

これらの数字は各社とも予想を出していないので、いずれも直近2020年3月期の決算のベースとなっているので、今後業績がブレるに従って変化するものではありますが、今後平常時に戻った場合の事という考えると、これぐらいのバリエーション水準が目安になってきます。

数字だけ見るとをやはり割安に見えます。

多角化するビジネス

ではJRのビジネスモデルについてここで考えてみたいと思います。

鉄道をやっているという事で在来線だったり新幹線だったりというところはもちろんですが、今各社とも多角化を進めています。

例えば駅ナカのショッピングモールや、会社によってはマンション販売に力を入れていたりもします。

またホテルなども持っていて、駅チカ駅ナカという優位性を生かしたビジネスをどんどん進めています。

大きく分けますと鉄道事業、更にはショッピングなどの駅ナカ事業、それからホテルなとの観光事業、それにマンション販売なども行なっています。

見ればわかると思いますが、これらは全て新型コロナの影響を非常に受けやすいです。

そうは言ってもJRなので今はコロナで厳しいですが、やがては状態が元に戻れば通勤需要も復活するでしょうし、ホテルなどもお客さんが戻ってきて、長い目で見ればいいのではないかという考え方も出来るでしょう。

では、それぞれがどれほどのインパクトを受けそうなのかという事を、各社のビジネス事業の内容を分解して考えてみたいと思います。

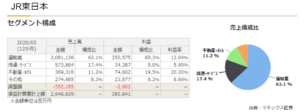

まずJR東日本に関しては非常にバランスが取れています。

運輸が63%で、これで利益も結構出ていたりします。

ほぼ売り上げと同水準の利益構成となっています。

特にJR東日本というと東京首都圏があるのでそこの駅ビルで次々と開発を進める事で、安定した不動産事業というものも持っている訳です。

このビジネス事業、不動産事業といったところに支えられて、JR東日本は業績を上手く伸ばし続けています。

JR西日本は少し運輸の割合が低くなります。

JR西日本というと大阪以西という事になりますが、どうしても人口密度が低かったりして、運輸では在来線はあまり儲からないというところも出てくるので、他の物に分散しなければならない訳です。

その一つとして流通事業、駅ナカ駅ビル、あるいはブランド用いてマンションを売ったりしています。

しかし運輸の割合は低くなっていて若干安定感には欠けます。

人口動態を考えても東日本ほど盤石ではないと思います。

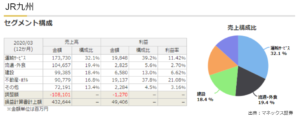

次にJR九州ですが、JR九州はクルーズトレインのななつ星が注目されたりしてますけれども、鉄道事業はやはり厳しいところがあります。

この鉄道事業がおよそ3割4割を占めていて、利益率は11%となっていますが、ここにはカラクリがあります。

鉄道事業というと鉄道に投資をしてそれで利益を出していくのですが、コストが基本的には鉄道の減価償却費という事になります。

しかしJR九州は民営化した時に鉄道の資産を全て償却処分してしまって、ここに減価償却費がかかっていない数字となったのが、この利益率11.4%というものなんです。

したがって一見利益が出ているように見えますが、今後投資や修繕とかしていかないといけないという事を考えると当然どんどんコストがかかっていくことになります。

そう考えると鉄道事業から利益を生むのは正直厳しいと言える状況が考えられる訳です。

そこでどうしたのかというと、やはり不動産に力を入れていきます。

例えば博多駅を新幹線開業に合わせて大改修して、博多阪急やアミュプラザといった駅ビルの不動産賃貸事業を行っていたり、あるいはマンションを販売する事で利益を出しているという側面があります。

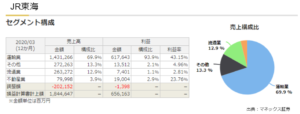

次にJR東海ですが、JR東海は逆に鉄道に特化した会社という事になります。

鉄道の中でも特に新幹線で「東京ー大阪」という鉄板の路線を持っているので、とにかくここで少しでも多くのぞみを走らせる事によって、鉄道事業運用43%という高い利益率を出して利益の構成も9割を超えている新幹線1本の会社と言っていいです。

これまで説明したような事を一言でまとめるとすると、JR東日本はバランスが非常に良く取れた鉄道会社であるという事、JR西日本はどちらかというと不動産や関連事業よりな企業だという事が出来ます。

JR九州は利益としてほぼ不動産屋で、鉄道は儲からない状況になっているので不動産屋として活路を見出してきたという事になります。

一方でJR東海に関して新幹線一本足である意味純粋な鉄道会社と言えるかもしれません。

厳しくなる現状

さてこれまで各社ともに解説してきましたが、現在の状況に戻って成長が見込めるかという観点で見ればやはりどの会社も厳しいという事になってきます。

なぜなら人口が日本はここから減少していき、労働力人口もどんどん減少していく中で、顧客を増やすというのは厳しい状況となっているからです。

だからこそ多角化を進めてきた訳ですが、この新型コロナを受けて、在宅勤務や出張を控えるといった動きがますます出てくるでしょうから、これまで頼りにしていたビジネス客ももはや鉄板ではなくなっているのではないかと想定されます。

この10年はどの会社も比較的業績は良かったのですが、それは何故なのかというと、景気が良くビジネス需要に支えられていた事、あるいは外国人旅行客が増えた事によるインバウンド需要というのも間違いなくありました。

それらがホテル等にも波及している訳です。

インバウンドはここ2、3年あるいはもっと長い期間厳しいかも知れませんし、ビジネス客も長期的に望めず、一体どこで利益を出そうかという事になると、もはや駅ナカ中心のビジネスをやっていくしかないと考える訳です。

その観点で言えばJR西日本やJR九州などの人口動態が厳しいところは、駅ナカであっても開発できる余地のある、人口を抱える都市がそれほどありませんから、成長性は厳しいと考えられます。

成長性という観点で見れば東・西・九州で見ると、JR東日本が一番あるというのは間違いないと言えると思います。

一方でJR東海に関しては今まで新幹線さえ走らせていれば儲かる会社でしたが、先程説明したようにこちらもなかなか厳しい状況にあります。

そこでJR東海に関して鍵を握るのがリニアです。

しかしそのリニアもまた厳しい状況になっています。

そもそもビジネス需要が今後も見込めるかどうかわかりませんし、更には静岡県の知事がリニアの建設に難色を示しています。

これで2027年開業予定となっていたのが後ろにずれ込むかもしれませんし、そうなるとJR東海は数兆円の投資を行って建設を始めていますが、それが経営の重荷になってしまう事が間違いありません。

どの会社についても言える事ですが、高度経済成長期の1960年代、70年代辺りで多くの鉄道が建設されています。

今これらの鉄道を使っているというところもありますが、建設されておよそ50年ほど経っています。

そろそろ各鉄道は寿命が近くなっていると言えます。

寿命が尽きる直前というのはもう減価償却が終わっていますので、会計的な利益はものすごく大きく出やすいです。

そのおかげでこの10年JR各社減価償却が少なくて、そこそこインバウンドなどもあって売り上げが伸びて、費用が減るという事なので利益が増えてきて一見成長しているように見えますが、ここからはその逆回転が起こる事が想定されます。

具体的は、老朽化した設備を更新しなければならないので、そこに多額のお金を投じなければいけなくなってしまいます。

最近では老朽化による事故が起きたという事も出ていますし、また各所で地球温暖化による災害なども増えていて、これで突発的に巨額の費用が発生する事もあります。

そういった観点で見るとJRの利益は一時的で、利益が出やすい条件が揃っていただけです。

今後の事を考えると続けるのは難しいのではないかと考えられます。

キャッシュフロー

そこで見るべきなのがキャッシュフローです。

各社のキャッシュフローを並べてみますと、実は利益が上がっているほど調子のいいものではないという事がわかります。

赤の棒グラフが営業キャッシュフロー、緑の棒グラフが投資キャッシュフロー、赤の折れ線グラフが営業キャッシュフローから投資キャッシュフローを引いて残ったもの、つまりいくらお金を稼ぎ出せるかというものです。

JR東日本に関しては今季がマイナスながら比較的安定していますが、JR西日本に関してはマイナスの年も少なくありません。

つまりJR西日本は必ずしも儲かっていないという事になります。

JR九州に関しても明らかでプラスになる事の方が少ないという感じです。

JR東海に関しては、儲かっていましたがリニアで巨額投資を行ったせいで、フリーキャッシュフローが今マイナスで推移しています。

特に緑の折れ線グラフを見ていただくとJR東日本は徐々に下に大きくなっています。

JR西日本にも傾向としてはやはりそうだと思います。

JR東海はリニアでもマイナスになりますから、今まさに古くなった設備を新しく投資しなければならないという局面になっています。

これが何を意味するのかというと投資すればその後減価償却費が発生するので、費用がまたどんどん増えるという事になります。

したがって利益はこれから減る、あるいは増えないという事が起こり得る訳です。

ではJR東海のリニアに関しても東海道新幹線の更新投資という風にも考えられるので、それに対してただ新幹線を更新していればまだ良かったのでしょうが、リニアという巨額の投資をしてしまった事がリスクを増大させてしまいます。

ましてこの環境下でリスクが非常に大きくなってしまっています。

そこで先程のバリエーションの表を見ますと、JR東海が非常に割安に評価されています。

リニアの取っているリスクというのは、費用に対してそれに見合う十分なリターンが得られないのではないかという事に投資家は嫌気がさして、JR東海を売っているという事になります。

もっとも最初の株価のチャートに戻りますと、やはり一番大きな影響を与えているのは新型コロナウイルスである事は間違いありません。

新型コロナウイルスによってこの7月末に第1四半期の決算が発表されますが、ますます厳しくなる事は間違いありません。

更には長期的にも厳しいという事を考えると株価は、まだまだ下がってもおかしくないと考えるのが私の見方です。

投資対象としてはやはり厳しいか

結論を言うと、新型コロナの影響はしばらく続きそうです。

長期的な行動の変化もあってJRは厳しい状況であるという事、更には老朽化や災害リスクという事もあり、JR東海に関してはリニアの巨額の投資というのも今後尾を引いてくる可能性があるという訳です。

したがって成長もなかなか厳しい業界ですので、楽観的になれる状況でもないという事になります。

それに対してまだ株価としてはPERは12、3倍前後と必ずしも割安と呼べる水準ではありません。

今後決算が相当ひどいものになると想定されるので、それを受けて株価は更に深掘りする事が考えられます。

そのあと戻る事を想定しても今は無理に投資する局面ではないと思います。

そしてその後株価が大きく下がった時には、可能性がある銘柄としてはJR東日本です。

人口動態、駅ナカの強さ、そういったところが今後も強みとして出てきます。

キャッシュフローを見てもJR東日本は比較的安定しているので、長期的な配当の増加も期待出来ます。

このように株価が下がったからといってそれだけで投資をしていたら、その根底にあるリスクというのに気付けなかったりする訳です。

株価が下がったらその理由が何なのかという事、更にはその企業が深く抱える問題というところまで理解した上で投資をするというのが長期投資の本質です。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す