目次

「K字型」に二極化する株価。投資家は上がる銘柄と下がる銘柄のどちらに目を向ければよいか?

新型コロナウイルスの蔓延により2~3月にかけて下落した株価は、その後二極化の傾向をたどりました。

デジタル化の波に乗ったハイテク銘柄は、金融緩和の追い風もありグングン伸びました。一方で、新型コロナウイルスの影響を直接に受ける旧来型企業は一旦持ち直したものの、厳しい決算を迎えると再び下落をはじめました。

この二極化傾向は、アルファベットの形に例えて「K字型」と呼ばれているようです。

【参考】決算後は「K型」相場に 成長力の有無で評価二分(日本経済新聞)

こうなると一見、伸び続ける銘柄に投資したほうが良いように思えます。少なくとも、この半年はそれが正解でした。私もマイクロソフトへの投資は報われた反面、ロイヤル・ダッチ・シェルは売却を余儀なくされました。

それでは、これから先も同じ戦略が有効なのかと言えば、私はそうは思いません。

確かに、デジタル化の波に乗ったハイテク企業はこれまでのように業績を伸ばすでしょう。しかし、緊急事態宣言やロックダウンのような状況を除けば、その成長は緩やかになります。株価は半年で2倍になったとしても、利益は+20%というような感じでしょう。このように、株価の動きはいつも業績よりも急速です。

すなわち、すでに大きく上昇した株価の価値に照らした上昇余地は限定的だということです。今後、業績の伸びが「思ったほどではない」ということになれば、株価は伸び悩む可能性があります。そこから先の大きな上昇を望むことは、価値とは関係のない「投機家」がすることです。

私たち投資家がすべきことは、価値を下回る価格に投資し、やがて適正な価値で評価されるのを待つことです。時間はかかるかもしれませんが、最終的には報われる可能性が高く、何より日々の株価に一喜一憂する必要のない行動です。

したがって、私はどちらかと言えばK字型の株価推移で下に向かった企業に目を向けようと思います。「投資」としては、そちらのほうが長い目で見たときの可能性が高いと考えるからです。

積立投資なら「下がる銘柄」を買った方がリターンが大きい!

価値の考えだけでなく、数字的に考えても下に向かう企業に投資する有効性があります。

私は皆さまに「積立投資」を推奨しています。資産形成という観点ではこれがもっともしっくりきますし、「時間分散」を図ることでリスクも軽減できます。

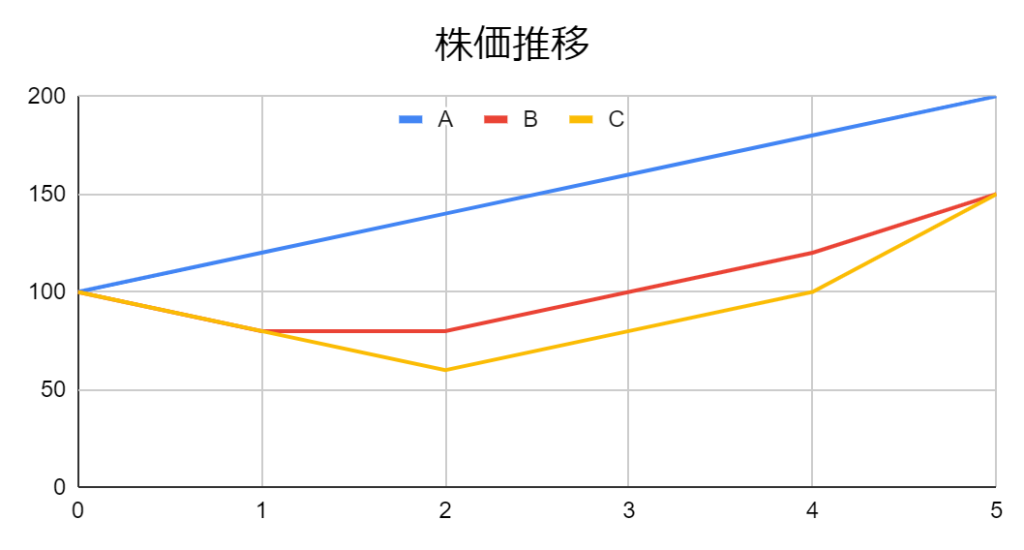

さて、以下のA・B・Cのような株価推移をたどるとすると、0~5地点のすべてで同額だけ積立投資を行った場合、最もリターンが高いのはどれだと思いますか?

0→5だけを見ると、Aは2倍、BとCは1.5倍なので一見Aが最も良いように思えます。0地点で一括投資するならもちろんそうなりますが、積立投資だと話は変わり、答えは以下のようになります。

A:40.9%

B:50.0%

C:70.8%

すなわち、最終的に大きく上がったAではなく、一時低迷したBやCの方がリターンが大きくなるのです。さらに、低迷期間の長いCがより大きくなります。

このように、積立投資の場合、イケイケで伸び続ける企業よりも、紆余曲折を経た方がリターンが大きくなることがわかります。最終的な到達点が高くなかったとしてもです。

万が一0→5の株価が同じだとしても、安いときに投資していればプラスのリターンを得ることができます。100が価値だとするならば、それを下回る価格で投資することの重要性がおわかりいただけるでしょう。

調子の悪い銘柄にはじっくり投資できる

株価が下がっている企業に投資することは、私のように瞬発力のない人にとってもやりやすいものです。

一旦株価の流れが悪くなると悪い連想は広がっていきます。それまで全く問題とされなかったようなことも、悪材料としてとらえられるようになるのです。

そのため、下がりはじめた企業が再び上昇を始めるには時間がかかります。しかし逆に言えば、その間にじっくりその企業を吟味することができるのです。

悪材料はすでに出ていますから、リスクを見逃す可能性を抑えられます。出ている材料が本質的な問題なのかそうでないのかを見極め、問題ないと判断したのなら投資すれば良いのです。価値がしっかりしていれば、まさに「割安」な価格で投資することができます。

もっとも、メディアは下がっている企業の悪いニュースを取り上げたがります。それによって株価が動くこともあるでしょう。しかし、きちんと分析していればそれが本当に問題なのかどうか判断できるようになります。

大きな問題ではないのに下がるようなら、あとは下がった価格を嬉々として買えば良いのです。「ミスターマーケット」が投げ売りをはじめる時こそ、投資家にとって絶好の買い時です。

結果的に、下がったときに買った株が後で大きく花咲くことになります。これは、上のグラフで話したことと連動します。逆に、そこで投資できないようならリターンはあまり上がりません。

私も何度も取り上げる相場の格言に「人の行く裏に道あり花の山」とあります。これは何度も何度も噛みしめるべき真理です。

10倍株を掴むには「成長」と「割安」の同居が必要

もちろん、より重要なのは良い企業に投資することです。10倍株を掴んでしまえば、今日投資するか、明日投資するかということはどうでもよくなります。

ではどのようなときに10倍株が出やすいかといえば、実は株価が大きく下落した時こそチャンスがあるのです。以下の記事でリーマン・ショック後に多くの10倍株が出たとされていますが、それは相場の低迷とも無縁ではないでしょう。

【参考】日本株の5つに1つが10倍高 実はリーマン以降に達成(日本経済新聞)

ここで出てくる個人投資家も、リーマン・ショック後の低迷期に優良銘柄を仕込んだからこそ、その後大きく成長することになりました。

このように「成長性」と「株価」に大きな乖離が生まれてこそ、結果的に大きなリターンを得ることができます。「成長と割安」が同居するものが、最高の銘柄と言えるのです。

イケイケの銘柄で大きなリターンをあげるのは、実は瞬発力が要求され、思わぬリスクも負うことになります。いつも相場とにらめっこする気がないのなら、目先の風潮にばかり流されず、常に成長性と株価の乖離を意識して銘柄探しに勤しみましょう。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す