目次

バリュー投資の名著「ダンドーのバリュー投資」を読む

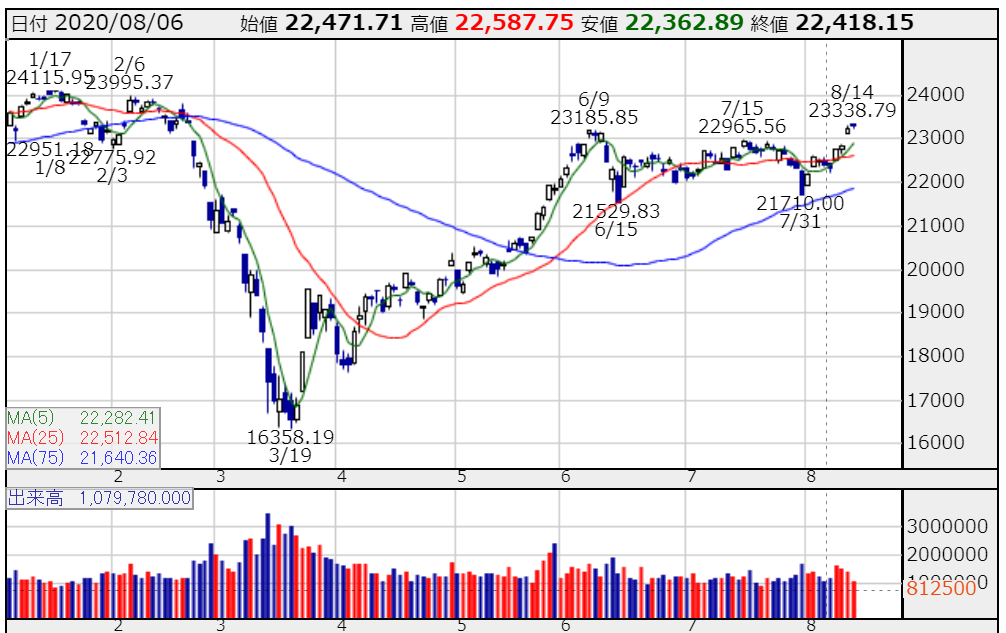

お盆真っ只中です。この時期は投資家も夏休みに入るので、取引は閑散としています。今年も例外ではなさそうです。

このように動きが少ないときこそ、新たな知識を身に着けるチャンスです。そう考えて、バリュー投資の名著である「ダンドーのバリュー投資」を読みました。

「ダンドー」とは、インドのクジャラート語で「ビジネス」を意味します。しかし、真に意味するところはそれだけではありません。

ビジネスも投資も、利益を得るにはリスクを負わなければなりません。世の中に100%確実なものなどそうそうないからです。高いリターンを求めれば、高いリスクを負うことになります。プラス100とマイナス100の繰り返しでは、長期にわたって成功し続けるのは難しいでしょう。

しかし、この「ダンドー」には「リスクをなるべく抑えながら高いリターンを生む」という意味があります。インドではこの教えをもとに多くの富豪が生まれたと言います。

具体例として上がっているのが、アメリカに難民として渡ったパテルと呼ばれるインド人の話です。彼らは移住後、現地で人気のなかったモーテル(簡易ホテル)の運営に乗り出して成功し、巨万の富を築きました。

モーテル事業に目をつけたのは、リスクが低いと考えたからです。家族で住み込みで働けば、人件費をゼロにしながら収益を得ることができます。また、開発が進むアメリカでモーテルの運営は手堅いとされていましたから、銀行融資がつきやすいという事情もありました。

そして何より、多くのモーテルが石油ショックの余波を受けて割安で売りに出されていたことが決め手となりました。キャッシュフローを計算すると、どう考えても数年でもとが取れてしまう金額だったのです。(株式で言うPER3倍のような感じです。)

彼らは必死で働いて生計を立て、借金を返済し、やがて複数のモーテルの運営に乗り出します。その結果、現地を代表する大富豪として君臨するようになりました。

「コインの表なら勝ち、裏でも負けは小さい」「厳選した少数に賭ける、大きく賭ける、たまに賭ける」

この話のエッセンスは、大きく2点あります。

1点は、この本の中で何回も繰り返されている「コインの表なら勝ち、裏でも負けは小さい」という考え方です。

もしモーテルが思うように客で埋まらなかったとしても、シンプルでわかりやすいビジネスですから買い手はつきやすいでしょう。もちろん、うまくいって元手を回収すれば、あとは悠々自適の経営者となれます。

これはまさにバリュー投資の基礎となります。より大切なのは「裏が出ても負けは小さい」の方です。株式投資で言えば、イケイケの銘柄に投資すれば勝てば大きいかもしれませんが、例えばPER100倍の銘柄がうまくいかないと、3分の1になるのはあっという間です。

これがPER10倍なら、もし一時的に5倍になるとしても、利益が一定なら10倍まで戻るのは時間の問題でしょう。その意味で負けが小さいといえるのです。

もちろん、負けを小さくするだけでは資産は増えませんから「勝ったら大きく伸びる」というところまで計算しなければなりません。だからこそ、長期投資で企業を買うからには成長可能性まで吟味する必要があるのです。

もう1点は「厳選した少数に賭ける、大きく賭ける、たまに賭ける」ということです。

上述したパテルは、モーテルというビジネスに絞り、一定の成功を収めたら同じビジネスを同じように展開することで大きく成長しました。彼らはモーテルビジネスのうまみを知り尽くしていたのです。

私たちは、このように大きく賭けられる対象を探さなければなりません。しかし、生き馬の目を抜く相場の世界で、チャンスはそうたくさん転がっていないでしょう。

一方で、自分がよく知っている企業や業界のことなら、ある程度の確信を持って「おいしい」と判断することができます。頻繁に訪れることではありませんが、そんなチャンスに巡り会えたら、それこそ大きく賭けるべき対象なのです。

いいと思った投資対象でも、少しずつ賭けていたのでは伸びた時の結果は限定的です。多くの投資信託のパフォーマンスが平凡な結果に終わってしまう要因の一つと言えます。(本によると、平均的な投資信託は77の銘柄に分散していると言います。)

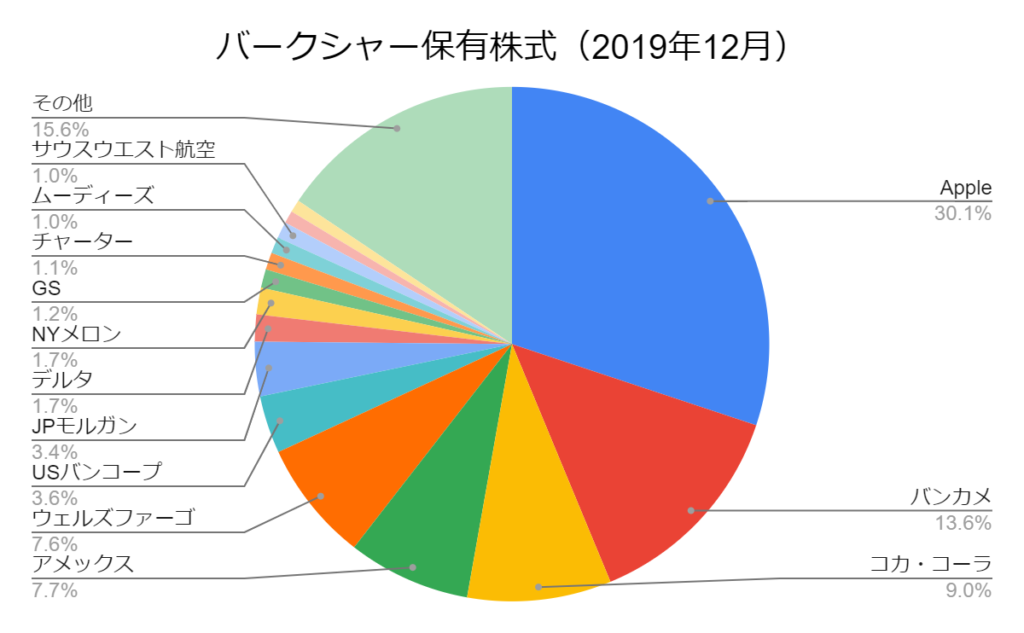

逆に、ご存知の通りウォーレン・バフェットの主要銘柄は厳選投資となっていて、上位5銘柄で全体の7割となります。1987年のブラックマンデー後には何と3銘柄にまで絞り、そこからバフェットの快進撃が始まりました。

さらに言えば、バフェットが買うのはほぼ株価が大きく下がった時です。そのタイミングこそが、まさに「たまに賭ける」時なのです。

なお、目下バークシャー社の現金は過去最大に膨れ上がっていて、今が投資すべきタイミングではないかがわかります。

自信を持って「大きく賭ける」ことができれば将来は明るい

さて、大切なのはこれを読んで私たちがどう行動するかです。

自己分析になりますが、私は「大きく賭ける」のところがあまり得意でないようです。現在もポートフォリオの2割を占める銘柄がありますが、これは株価が下がり「結果的に」大きくなった部分があります。もちろん自信はあるのですが、意図的にここまで伸ばしたわけではありません。

一方で、コロナ・ショックで買ったマイクロソフトは、現在買値から40%の伸びを示しているものの、30万円分しか買えなかったことからポートフォリオに与える影響は限定的です。

コロナが問題なくむしろ追い風で、クラウドを中心とした成長力は確かなものだったことから、買った時にはかなりの確信がありました。しかし、株価が急落する中でビビりながらの買い方になったことは大きな反省点です。

大きく買えなかったのは、事前の心構えが不足していたからです。素晴らしい企業であることがわかっていて、下がったら買うというところまでは決めていたものの、ここに限らず「どれだけ買う」という意識が甘かったと言えます。

相場が落ち着いている時ならちょぼちょぼ買っていれば良いのですが、急に動く場面は異なります。そういう時こそ大胆に動けるように、普段から身構えておかなければなりません。

もちろん、そもそもチャンスに気づくためには、より多くの企業・業界を知る必要があります。その上で何が有利かということを常に考え、その時が来たら大胆に動く。これが投資家に求められる行動です。

まだまだ未熟な部分も少なくありません。悔しさをバネに大きく羽ばたけるよう、これからも精一杯取り組んでいきたいと思います。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す