日経平均は少数の銘柄が支配する「歪んだ指標」

日経平均株価はバブル後最高値を更新し続けています。しかし、ふと自分のポートフォリオを見ると、思ったほど上がっていないと感じることはないでしょうか。

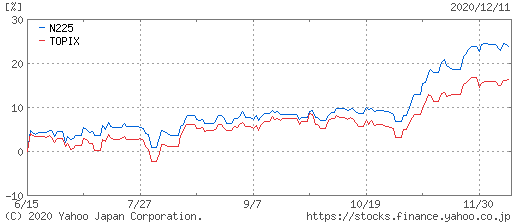

そこで他の指数にも目を向けてみます。日経平均と並んで市場をあらわす指数にTOPIXがあり、この2つを並べてみるとその違いは一目瞭然で、日経平均だけが大きく上昇を続けているのです。TOPIXに関して言えば、まだバブル後の高値を更新できていないのです。

直近6ヶ月の上昇率は、日経平均が25%程度、TOPIXは15%程度です。いつの間にかこんなにも差が開いてしまいました。そして、皆さんの肌感覚に近いのはTOPIXではないかと思います。

なぜこのような差が生まれてしまうのかと言えば、日経平均が「歪んだ指標」だからです。

指数で市場全体を表そうとするなら、本来「時価総額加重平均」であるべきです。時価総額が大きい企業ほど指数への影響が大きくなるもので、TOPIXはこちらで算出されます。

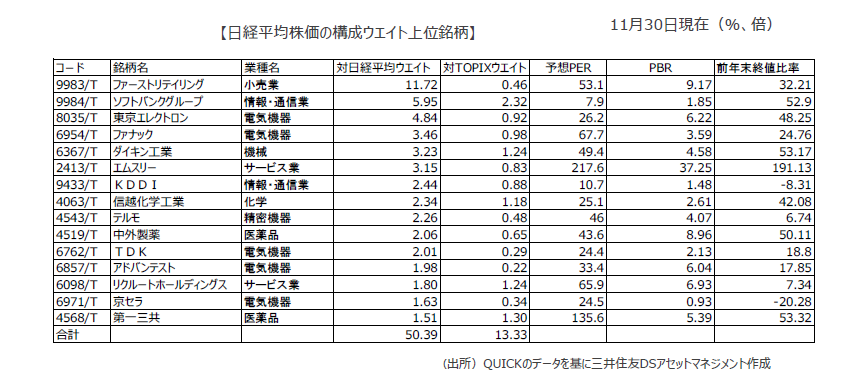

一方の日経平均株価は「単純平均」です。これは時価総額ではなく、株価がそのまま指数に反映されてしまうということです。その結果、1株あたりの単価が高い「値がさ株」の影響が大きくなってしまいます。分割等による調整は入りますが、日経平均の現実は以下のようになります。

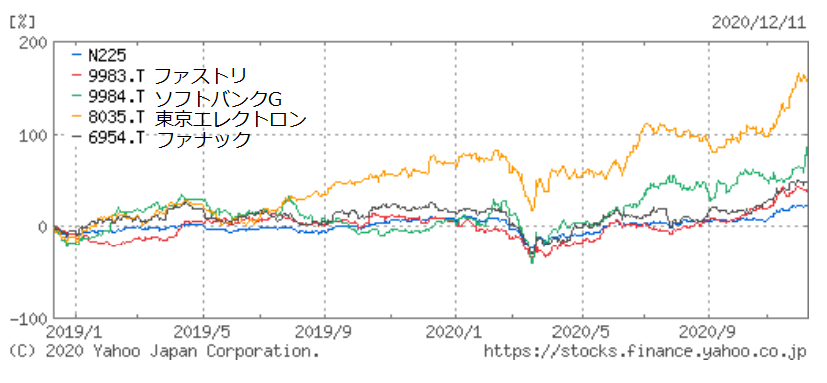

これを見るとわかるように、ファーストリテイリング(ファストリ)だけで日経平均の11.72%を動かす力があるのです。同様にソフトバンクグループや東京エレクトロンも5%前後となっており、これら3社で22.51%となります。「日経225(225銘柄)」と言いながら、上位15銘柄で50%を超えるのです。残りの210銘柄の影響はほとんどないということになります。

上位銘柄の動きを見ると、その方向性は明確です。いずれも日経平均を上回り、上昇を牽引していることがわかります。

日経平均を押し上げる犯人は「値がさ株」と「指数トレード」

なぜこのようなことになるのでしょうか。

ひとつは、「値がさ株」と「成長株」のが類似しているからだと考えられます。今の値がさ株も、日経平均採用時点では他の多数の銘柄と同じような株価だったでしょう。それがさらに成長することによって、株価の数値が大きく引き上がったのです。(ファストリの株価は8万円を超えます。)

そして、コロナ相場で上昇しているのがまさに成長株です。何だったら「PERが高ければ高いほど上がる」とも言える、ファンダメンタルズからすると少しおかしな動きにもなっています。ファストリのPERは52倍にものぼりますが、「成長株だから」という理由で上がり続けるのです。

もう一つの理由に、指数トレードの影響があります。

コロナ・ショック後、これほど株価が上昇しているのを見ると、個別銘柄を分析するのもバカバカしくなって来ることもあります。日経平均だけ買っていれば失敗することなく儲かるのですから、短期の投資家ほど日経平均のトレードに集中しておかしくありません。

日経平均を取引するということは、その裏付けとなる銘柄が買われるということです。上で説明したとおり、日経平均に合わせるなら構成比率上位15銘柄を取引すればほぼ事足りますから、ここに取引が集中します。もっと言えば、それらの銘柄を先回りして買う投資家がいることが想定されます。

一方では、相場の下落を見越して日経平均の「空売り」をしていた人も少なくないでしょう。そういう人たちは、意に反して相場が上昇するにつれて、構成銘柄の買い戻しを迫られます。こうして、株価がますます上昇する要因となるのです。

日経平均株価が時価総額加重平均なら、時価総額の大きな銘柄はそう急激に動きませんからこれほどの変動はないはずです。現にTOPIXの変動は緩やかです。しかし、それが「単純平均」であるが故に、このようないびつな事態となってしまっているのです。

ファストリ52倍、ファナック69倍…高PERはこれからも維持されるのか!?

それでは、これから日経平均株価はどうなるのでしょうか。

相場が好調であれば、成長株を中心にまだ伸びる可能性も否定できません。相場の先行きはいつも確定的なことは言えません。ただ、これらの銘柄に割高感が漂うのは事実です。以下が各社のPERです。(ソフトバンクグループは投資会社のため測定不能といたします。)

ファーストリテイリング(9983)52倍

東京エレクトロン(8035)27倍

ファナック(6954)69倍

※2020年12月11日時点

いずれも日本を代表する優良銘柄なのは間違いありませんが、毎年の成長率を考えるとやはり割高感が漂います。今は相場が堅調だから良いですが、悪くなれば逆の動きも起こりえます。これらを構成する銘柄から、我先にと資金が逃げていくのです。日経平均のボラティリティ(変動幅)は結構大きいと言えます。

以下のレポートも参考にしているので、ぜひ御覧ください。わかりやすく、冷静に俯瞰されたものです。

【参考】日経平均株価は上位銘柄の構成比率急上昇でどう動く?(三井住友DSアセットマネジメント)

この見通しがあったからといって私の投資方針が変わるわけではありません。やるべきことは常に「良い銘柄を安く買う」ことに尽きます。ただ、このような事実を知っておくことで、指数の変動に右往左往する必要はなくなるでしょう。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す