目次

投資家心理をあらわすチャートは、長期投資でも使いようがある

今回は「長期投資で使えるチャート」というテーマでお話したいと思います。

ただし、大前提として長期投資はあくまでファンダメンタルズが基礎になることは忘れないでいてください。いくらチャートの形が良くても、企業の業績が悪ければ何の意味もありません。

チャートが表すものは、決してその銘柄の将来の姿ではありません。いくらチャートを眺めたところで、これからどのような株価推移をたどるかなど予測できません。一方で、チャートからわかるものは過去と現在の投資家の「心理」です。

ざっくり言えば、上昇トレンドにある銘柄の投資家心理は高揚しています。逆に、下落トレンドの投資家心理は絶望が支配し始めます。株価のアップダウンは、これが交互に繰り返されて起こるものです。

私たちが投資しているのは企業そのものですから、保有している間の投資家心理の揺れ動きは「どうでも良い」ものです。株価が下がって投資家があたふたし始めても、事業が堅調ならば何ら心配はありません。したがって、保有途中での株価変動はノイズに過ぎません。

しかし、これが買いや売りのタイミングとなると変わってきます。なぜなら、投資のパフォーマンスを上げるためには少しでも安く買い、少しでも高く売ることが大切だからです。そのために、投資家心理の「癖」を利用すれば、企業の成長にプラスして少しでも投資パフォーマンスを上げることができる可能性があります。

長期チャートは基本的に業績とリンクするが、そうなってない場合は要チェック

あくまで私の見解ですが、チャートで見るべきは「トレンド」「幅」そして「癖」だと考えます。

まずトレンドですが、これは結構シンプルで、ざっくり眺めれば「上昇トレンド」か「下降トレンド」かを捉えることができます。長期投資ですから、あまり細かなもの、短い期間のチャートは気になりません。

-

上昇トレンド -

下降トレンド -

ヨコヨコ

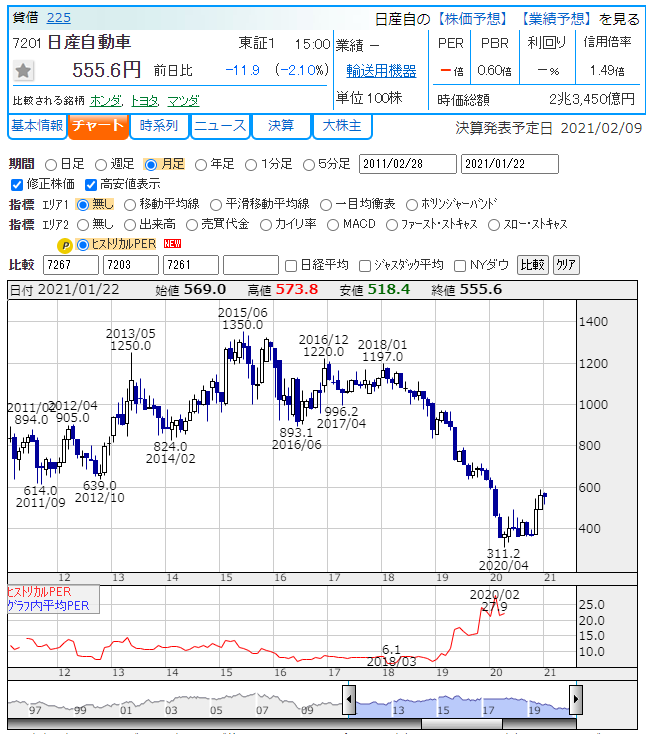

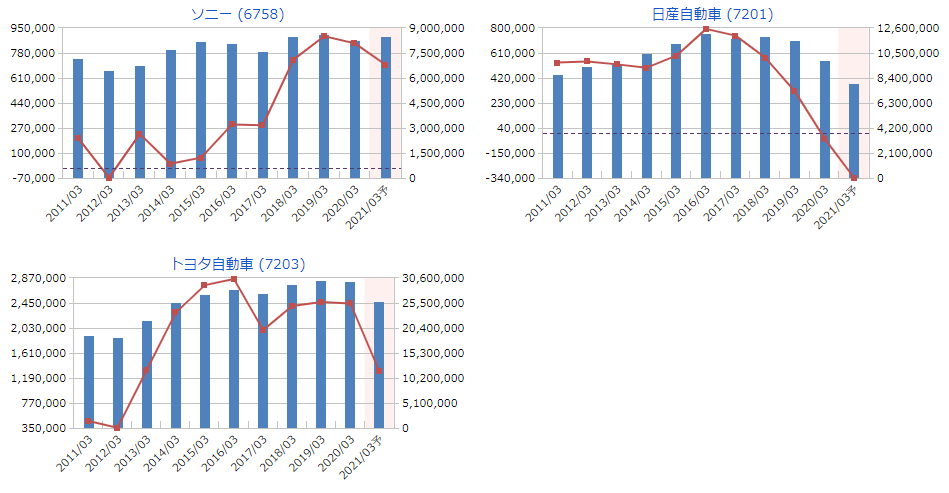

上記は月足、10年間のチャートですが、このくらいの長さになればおおよそチャートと業績がリンクします。長期のチャートはおおよそ業績を反映したものとなります。したがって、少なくとも「割安」という観点で見れば、どのチャートにも「うまみ」はなさそうに見えます。

逆に言えば、業績と株価がリンクしていない銘柄を見つけたら、そこに「うまみ」が生まれる余地があるということです。業績は伸びているのに、株価はヨコヨコまたは下落というパターンなら、業績の伸びが続けば株価のトレンド(=投資家心理)が転換したときに大きく伸びる可能性があるということです。

投資家心理はまわりに流されがちですから、業績が良くても株価が下落トレンドなら不安になってしまいます。それが、乖離をさらに大きくさせるのです。下がらずとも上がらないだけでも、退屈すぎて投資家を引き離す要因になります。これが続くほど、うまみは大きくなるのです。

また、長期的に上昇トレンドにある銘柄でも、たまたま悪材料等や調整より一時的に下落が続くことがあります。しかし、長期に渡って築き上げた事業の強みはそう簡単には薄れなかったりするので、それが押し目買いのチャンスになることもあります。

シンプルに言えば、業績は伸びているのに株価は下がっている銘柄はないか。そのような銘柄なら、バリュー株投資家としてチェックする価値があるということです。

株価の動きには「癖」がある。参考になるパターン

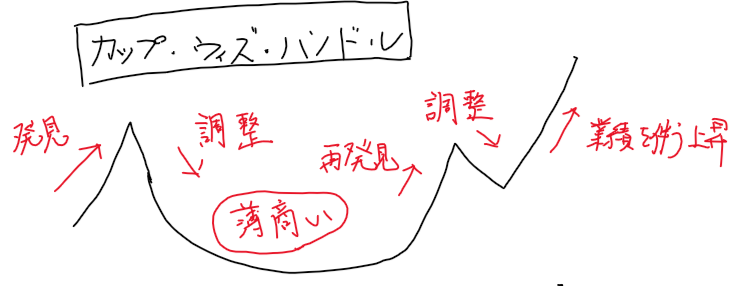

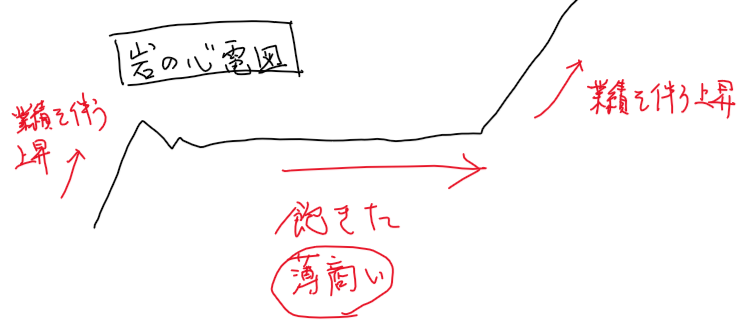

株価と業績に関するチャートの「癖」として挙げられるのが「カップ・ウィズ・ハンドル」や「岩の心電図」と呼ばれるものです。

チャートの具体的な解説は検索していただければと思いますが、何が言いたいのかと言えば「投資家心理は移ろいやすい」ということです。

好業績のあとも一旦上昇すると、投資家には「飽き」が生まれて一旦調整が入ります。すると多くの投資家が関心を失い、株価は軟調または全く動かない展開になります。しかし、その間も企業が確実に成長しているとしたら、そこに株価と実態との乖離が生じるのです。

「カップ・ウィズ・ハンドル」はスイングトレードの手法で、解説を見ると買いのポイントは最後の上昇時となっているのですが、長期投資家ならそれにこだわる必要はないと思います。むしろ、銘柄に自信があるなら「カップの底」で買い進めれば、じっくり、安く、たくさん買えることになります。

そんな中でチャートのパターンは、このような動きをすることもあるという勇気を与えてくれます。一概に目先下がっているからだめというわけではないのです。

これに限らず、チャートを見るときは投資家が「今どんな心理状態にあるか」を考えてみると良いでしょう。それが、企業の本質的な価値とは関係のない「雰囲気」だとしたら、そこにチャンスが生まれる可能性があるのです。

レンジは「いくらで買えばよいか」の示唆を与えてくれる

次に「幅」についてです。これは株を売買する価格を決めるのに役立ちます。

私は売買時に「指値」を行いますが、これはその銘柄を少しでも安く買うためです。一方で、安く指しすぎるといくら待っても買えないので、なるべく安くかつ現実的な価格で指値を行う必要があります。そこで意識するのが「レンジ」です。

簡単に言えば、チャートから株価がどのような幅で動いているかを見るものです。これは単にチャートに線を引けばわかりますし、見る期間における高値・安値を見るだけでも参考になります。

上記のトヨタ自動車のチャートを見ると、ここ5年間およそ6000~8000円のレンジ相場になっていることがわかります。したがって、トヨタを買いたいと思ったら、レンジの下限である6000円で指値することを検討するでしょう。レンジにおける反転ポイントは、多くの投資家が意識するところなので次も反転しやすいからです。

しかし、これが一定のトレンドを持って動いているときにはあまり参考なりません。なぜなら、トレンドが進行する中で投資家が意識するポイントが変わってくるからです。

そこで利用するのが、ボリンジャーバンドです。ボリンジャーバンドは、統計的に株価が動きやすい幅を計算して表示してくれます。逆に、この幅を超えて動く可能性はかなり低くなります。安く買うには、ボリンジャーバンドの1σ、すなわち緑色の線を意識して指値を行うと比較的約定できる可能性が高いと考えられます。(下記の場合、443円が意識すべきポイントです。)

チャートから株価の「幅」を意識することで、どこで買えば良いかという目安をつけることができるでしょう。もっとも、それで確実に約定できるとか、まして儲かるとまで言えるものではありませんが、ひとつの基準を与えてくます。

もちろん、最初に言及したように、長期投資の基本はファンダメンタルズですから、チャートは補助的な役割にすぎません。ここにはまり込まないように注意してください。一方で、有効に使えればリターンを1%でも上げることに貢献してくれることがあります。ぜひ参考にしてみてください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す