個人投資家がヘッジファンドを打ち負かした!

アメリカ市場で面白い現象が起きています。

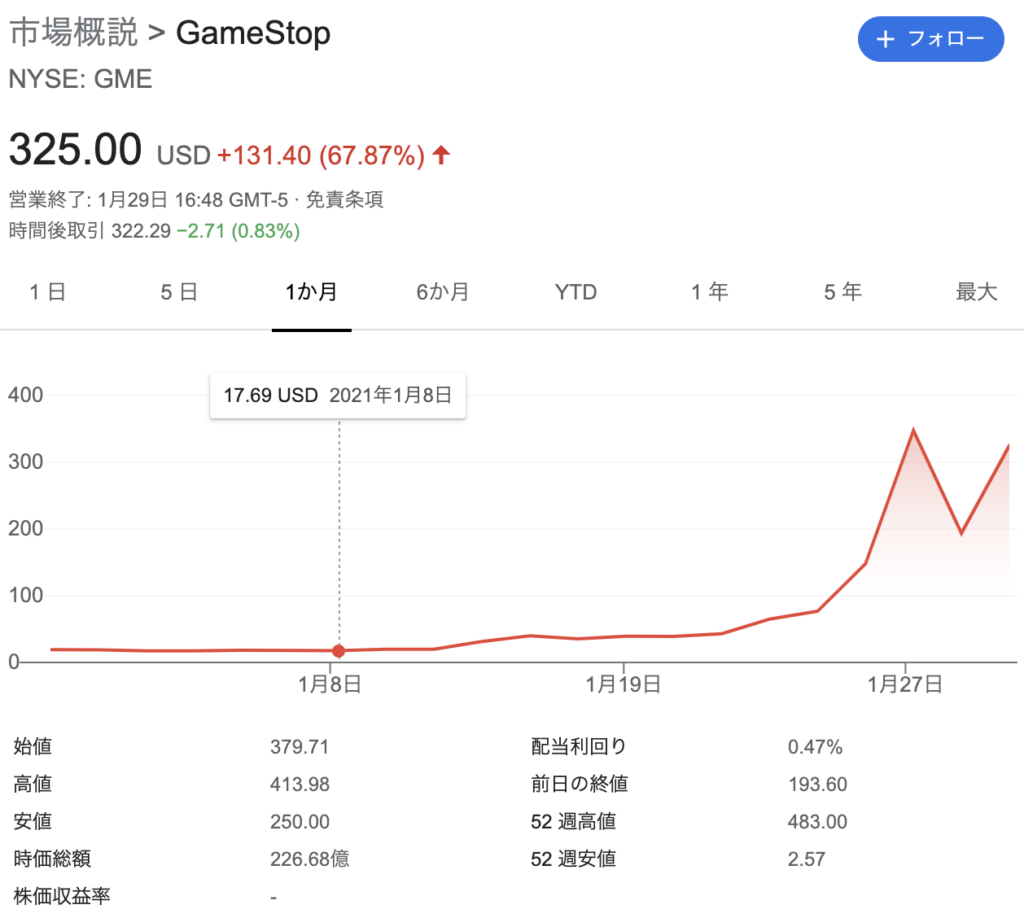

新興企業の「ゲームストップ」というゲーム小売会社の株が、これといった大きな材料があるわけでもないのに2週間で10倍以上という急騰劇を演じています。

この出来事の主役は、コロナ後に急激に増えた「ロビンフッター」と呼ばれる個人投資家の存在です。

ロビンフット(Robinhoot)とは、株式取引が無料で行えるアプリのことで、コロナ禍で在宅時間が増える中で一気に米国の個人投資家に広まりました。そこではレバレッジを用いたオプション取引もでき、コロナ禍で株式市場が高騰する原動力の一つになったと言われています。

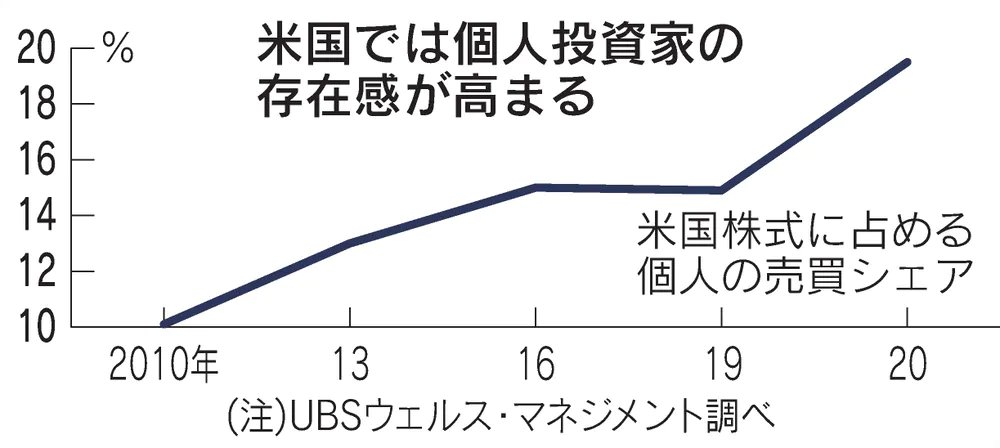

米国市場における個人投資家の売買比率を見ると、2020年に15%から20%程度に上昇していることがわかります。これを見るにつけても、彼らが市場の牽引役となってきたことは確かなようです。

力をつけた彼らは、やがて「レディット」というSNSで情報を交換するようになります。日本で言うところの「5ちゃんねる(旧2ちゃんねる)」のようなものです。

そこで彼らは、ゲームストップに目をつけました。この銘柄は、ヘッジファンドが空売りを仕掛けているという情報がありました。すると、レディットの先導役がゲームストップ株を「買うぞ」と呼びかけたのです。

空売りされている銘柄に対抗して買いを呼びかけることは、短期的な利益をもたらす可能性があります。もし、ロビンフッターの買いがヘッジファンドの売りに勝ち、ヘッジファンドが買い戻しを迫られる事になると、大量の買い戻しにより株価がさらに急騰するのです。(これをショートスクイーズと言います。)

さらに、ロビンフッターたちは、現物株だけでなくコール・オプション(買う権利)も買い進めました。オプションは、元手の資金の何倍もの取引を可能にします。また、オプションの売り手は株価が上がると損失を被ってしまいますから、オプションの売り手も株を買うことでヘッジを行わなければなりません。

ロビンフッターは勢い付き、ついにヘッジファンドは空売りを諦め、多額の損失を出して撤退しました。これにより、直近でさらに急騰したというわけです。

同じようなことが、映画館チェーン大手AMCエンターテインメント・ホールディングス、企業向けソフトウエア開発のブラックベリーなどでも起きているとされます。

悪いのは個人投資家かヘッジファンドか、それとも証券会社か?

これに対し、ロビンフットはたまらずゲームストップ株の取引を規制しました。

実はロビンフットは、個人投資家に無料で売買させる代わりに、機関投資家に売買情報を提供することで収益を得ていたのです。したがって、顧客である機関投資家の言うことには従う力学が働きます。

すると今度はロビンフットに批判が集中します。自由取引であるはずの株式市場に対し、証券会社の一存で取引を制限してしまったのです。これに対し当局は強く非難し、同時に「個人投資家対ヘッジファンド」という対立構図が浮き彫りになりました。

ヘッジファンドが巨額の取引を続けたところで規制されることはありません。一方で個人投資家だけが規制されるのはおかしいという議論が巻き起こったのです。ヘッジファンドといえば巨額の利益を貪る象徴だと考えられていることも、心理的対立を助長する要因となっています。

一方で持ち上がっているのが、個人投資家側の行為が違法になるのではないかという議論です。

機関投資家は他のファンドとの「共謀」が規制されています。機関投資家同士の共謀なら明らかな違法行為なのですが、個人投資家には同じ規制が適用されません。一方で、買いを呼びかけた行為が「相場操縦」や「風説の流布」(※米国法では日本とは少し違うかもしれません)に該当する可能性が指摘されています。

すぐに答えが出そうになく、また一方的にどちらが悪いという問題でもないので、社会的対立と相俟って長引きそうな話です。今後の動向をよく見る必要があります。

昔からある「仕手戦」が形を変えて現れただけ

ただし、株式市場においてはこのようなことは繰り返されてきました。いわゆる「仕手戦」と呼ばれ、相場師同士が戦った事例がいくらでも出てきます。最近では規制や情報の高度化によりあまり見られなくなっていましたが、それが技術の進歩により違う形で再び顔を出しただけにすぎません。

さて、この仕手戦ですが、これ自体は必ず終わりを迎えます。空売り勢が撤退すると、勝者は利益確定して終わりということになるからです。そのあとは誰も買う人がいなくなり、やがてあるべき株価に戻っていきます。

また別の株で同じことも起きると思われますが、やがて個人投資家間でもうまく利益確定できた人とそうでない人の差が明確になっていきます。そうなると彼らは一蓮托生ではありませんから、結束も弱くなっていくでしょう。思惑がバラバラになると、仕手戦は戦えません。

当局も株価の異常な動きを問題視していることから、法律や規制が整備されていくことになるでしょう。この現象は局所的な物として終焉を迎えると考えます。

「強欲」と「レバレッジ」こそバブルの条件

一方で、これらの出来事は、株式市場の過熱感を強く意識させることとなりました。

過去の歴史を踏まえると、バブルは必ず「人々の強欲」と「レバレッジ」が結びついて発生します。これは、人類最初のバブルと言われるチューリップ・バブルから何も変わっていません。

今回に関しても、バブル後の相場で勢いづいた個人投資家が更なる利益を求めてオプション取引という「レバレッジ」に手を染めたことで発生しました。まさにバブルの条件を満たしているのです。

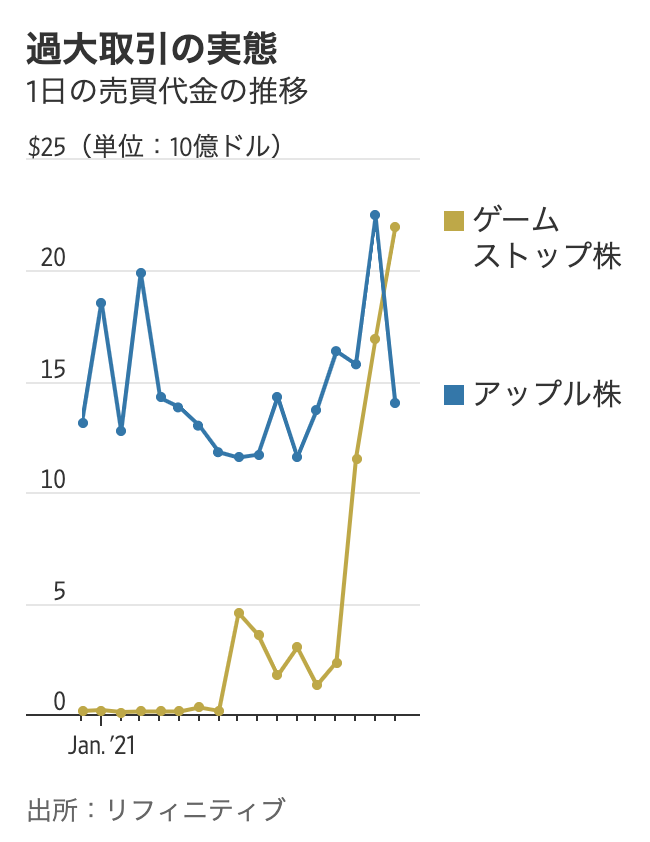

ゲームストップの1日の売買代金は、世界最大の時価総額を誇るアップルを一時上回りました。これは、強欲さを増した個人投資家の力が大きくなっていることを意味しています。

バブルがいつ終わるのか、そればかりはわかりません。このままさらに上昇を続ける可能性も十分にあるでしょう。しかし、それでもいつか必ず終わります。これが「コロナバブル」だとするなら、それが終わるのはコロナ禍の出口が見えた時になるのではないかと個人的には考えます。

そんな風に考えながら、結局のところ相場は読めませんから、私たちがやるべきことは「良い株を安く買う」ということに尽きるのです。これだけ徹底していれば、相場の変動を何も恐れる必要などありません。まして、どこで誰が儲けているなどの話はどこ吹く風です。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

さすがですね。

結論=「良い株を安く買う」に納得させられました。

どこ吹く風と受け止められるなんて、最高です。

ありがとうございます。