GAFAMの成長は加速し、ソニーも最高益を更新!前提条件は変わったか?

市場がますます過熱感を帯びている気がしています。

私が最近買った銘柄は、軒並み買値から20%程度上昇しています。パイロット運用の利益も過去最高を更新中です。嬉しいことですが、このような時こそ注意が必要です。

というのも、株価が急激に動くということは、本質的な価値との乖離が生じやすくなっていることを意味するからです。本質的な価値は、1週間や1ヶ月で20%も急に変動するものではありません。短期間で株価が上昇するとしたら、よほどの前提条件が変わったか、人々の心理状態が楽観に傾いただけということになります。

それでは、前提条件は変わったのでしょうか。ひとつ可能性があるとしたら、目下行われている決算発表です。GAFAM(Google, Apple, Facebook, Amazon, Microsoft)の業績はいずれも過去最高を更新しています。コロナ禍が全面的に追い風となっているのです。

【2020年10-12月売上増加率】

Google:+23%

Apple:+21%

Facebook:+33%

Amazon:+44%

Microsoft:+17%

これだけの規模を誇る企業としては異常とも言える伸び率です。それほど、世界が大きく変わってしまっているということでしょう。この辺りの企業に関しては、業績をベースとするなら「バブル感」はないと言えます。

日本企業でもソニーが今期業績予想を上方修正し、最高益を更新する見通しとなりました。こちらもPS5や音楽事業など、コロナ禍が追い風となる決算です。株価は20年来の高値をつけています。

良い面に目を向けると、相場が上昇する合理的な根拠があるとも考えられます。

今は歯止めの効かない「モラルハザード」

しかし、マクロ経済的に考えると、経済全体のパイが急速に拡大していない限り、全ての会社の利益が増え続けるということはありません。利益が拡大する企業の裏には必ず利益を減らしている企業が存在します。それが、いわゆる「旧来型企業」のくくりに入る百貨店などでしょう。

別の考え方をすれば、企業や消費者がコストをかける場所を変えただけとも言えます。これまで旧来型企業に振り向けられていたコストが、一気にデジタル型企業に流れ込んだのです。各国の政府が無条件で「給付金」を配ったこともその動きに拍車をかけました。

それではこれからの未来がどうなるか考えると、旧来型企業の経営はますます苦しくなることが想定できます。一度デジタルに流れると、コスト高になる旧来型消費へ戻るのは難しくなるでしょう。少なくとも、これらの企業には投資できないということになります。

これが通常の経済なら、衰退企業の経営が苦しくなり、倒産や失業者が増えて景気が悪化します。銀行も貸し出しを渋るようになり、株式などの金融資産にもお金が回らなくなるはずです。当然、調子の良い企業の業績にも多少なり影響してくるでしょう。

しかし、現在はこの歯止めが効いていない状態です。苦しい企業にも政府の給付金や無利子貸付などで生き残る状況が続いています。銀行の融資にも政府保証がつきますから、銀行は野放図にお金を貸してくれます。このような状態が当たり前となり、モラルハザード状態となっているのです。

「金利の正常化」を織り込んだ時、上昇は終わる

このモラルハザードはいつまで続くのでしょうか。

ひとつはっきりしているのは、おかしな状態はいつか終わるということです。無限にお金が出てくる打ち出の小槌など存在しません。どこかで必ずひずみが出てきます。

各国の政府が恐れているのが、急激なインフレです。かつて多くの国が経験したように、インフレは社会の混乱をもたらします。やがてはもとに戻るのですが、その過程で一部の人が切り捨てられることになります。切り捨てられるのは、高齢者や資産を持たない人たちです。

高齢者の年金は実質的に減額となり、資産を持つ人と持たない人の格差はますます拡がるでしょう。このような事態は政治を不安定にさせますから、政府としては何としても避けたいのです。

ただでさえ米国の「持つ者」と「持たざる者」の格差は拡がり続けていますから、これを是正するための富裕層への増税などは、特に米民主党政権下では想定される事態でしょう。金利の「正常化」ということも近々考えなければならない局面がやってくるかもしれません。

そうなると、契機となるのはやはりコロナ禍の終焉ということになるのではないでしょうか。このまま低金利を野放しにしていると、資産価格はどんどん上がり続けるでしょう。そこに対して常識的な手を打てば、資産価格の上昇には歯止めがかかると想定されます。

株価は10ヶ月先を反映すると言われます。コロナが落ち着き、利上げの機運が少しでも高まりそうになったら、この上げ相場が終わる可能性があると考える必要があります。

私が「買い時は年2~3回」と決める理由

それでは、株価の下落を想定して株を今売るべきかと言うと、それは正しい行動ではないと考えます。

上記で政府が「常識的な手を打てば」と前提を置きましたが、逆に考えればこれがなければ資産価格はさらに上昇を続ける可能性があるのです。どちらに転ぶかは、その時になってみないと分かりません。

読みが裏目に出て、このまま資産価格が上昇を続けると、せっかく株式投資をしているのにみすみす上昇を取り逃してしまうことになります。これほどもったいないことはありません。

じゃあ逆に今買えるだけ買えとも言えません。少なくとも、日経平均株価が30年来の高値をつけ、月足のチャートが4ヶ月連続で陽線をつけている今買うことは高値掴みになる可能性を示唆しています。

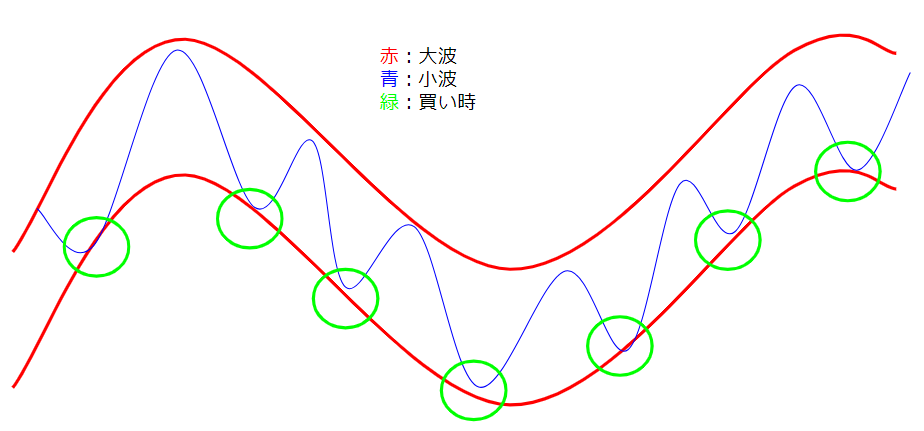

株価の動きには複数の波があります。数年単位の大きな波、数ヶ月単位の中くらいの波、それ以下の小さな波です。上がり続ける株価はなく、この波の間で揺れ動きます。

それなら、わざわざ今のような中くらいの波が高くなっている時に買わずに、少なくともこれが低くなっている時に買ったほうが、少しでも安い価格で仕込めることになるのです。

もちろん、大きな波をガッツリとらえるのが一番良いのですが、これを読むのは簡単ではありませんし、一度逃すと次の波が来るのに数年待つことになります。これでは、なかなか成果を出すのは難しいでしょう。

だからこそ私は、1年における買い時は年2~3回だと言っているのです。これは中くらいの波をとらえることを意味します。実際に、過去のチャートを見てもそのくらいのタイミングで波がやってきているのです。

それがいつになるかは予測できません。しかし、来る可能性が高いことは確かです。予想せずとも下がってから買えば良いわけですから、その時をひたすら待てば良いということになります。何も焦る必要などないのです。

大切なのは、その時に何を買うかということです。はっきり言って好みの問題ですが、つばめ投資顧問では、長期的な成長が期待でき、ある程度割安な銘柄を買いたいと考えます。成長しない銘柄を長期で持っていても良いことはありませんし、割高な銘柄は一度下がり始めると歯止めが効きません。

好みに合った銘柄を見つけるため、今は分析に励む局面だと考えます。そのような銘柄が見つかった時には、会員の皆様にはお知らせいたしますので、楽しみに待っていてください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

ありがとうございます。

分析の考え方が、私にはとても新鮮で勉強になります。

社会現象にも俄然、興味が湧いてきます。

自分が物事の落ち着き先を分かっていないことを痛感でき嬉しいです。

栫井様の思考能力にいつも感心いたしております。

ありがとうございます。

ありがとうございます!

栫井さんの以前のYOUチュウブを見まして熱いメッセージに感動して

ソニーの株を購入しておりました

お陰様で感謝しております。

待ち続けて子供達に渡していけるのが何よりうれしいです。

ありがとうございます!