目次

長期投資の大原則はこれ!

Twitterでも書きましたが、長期投資の大原則は以下だと確信しています。

これは、私たちが何に投資しているかを考えると一目瞭然です。

傑出したトレーダー≒ポーカーの世界チャンピオン

私たちが投資しているのは、株価の動きではありません。株価の動きに注目して投資する人のことを「トレーダー」や「投機家」と呼びます。

彼らが悪いというつもりは毛頭ないのですが、これで勝ち続けることは容易ではありません。なぜなら、短期的な株価は人の心理(群集心理)で動くからです。しかも、それに加えて突発的な材料が動きを急に動かすこともあります。

そのため、短期的な動きは読むのが難しく、毎回当てるのは至難の業です。

もっとも、いつも当てられるわけではないことを理解し、ベットする金額を調整することでうまく渡り歩くトレーダーも存在します。ただし、彼らには独特の「勘」のようなものが備わっていて、それを元に勝率を上げていきます。これは運のゲームと考えられるポーカーにも世界チャンピオンがいるのと同じです。

そしてポーカーの世界と同じように、投資の世界は次から次へと新たなライバルが登場します。そのスパンはどんどん短くなっており、気がついたら周りはAIばかりだった、ということにもなりかねないのです。

熾烈な競争の世界であることは間違いありません。

誰でも勝てる投資を実現するにはどうすれば良いか?

私たちはポーカーの世界チャンピオンではありませんから、誰でも確実に資産を増やすにはどうしたら良いかを考えた結果生み出されたのが長期投資です。

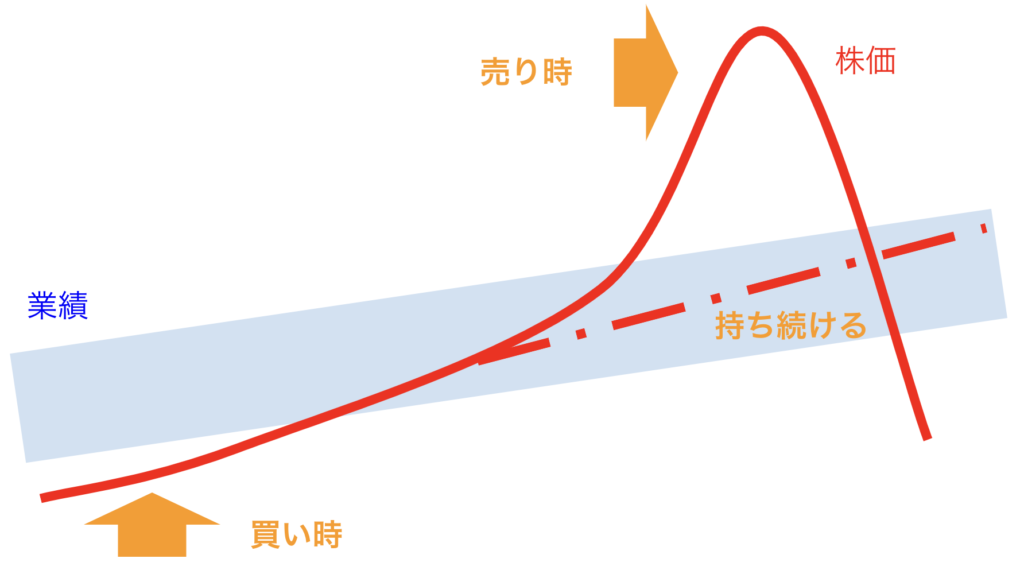

投資の世界で確実に言えることは、短期の株価の動きは予想できないが、長期的な株価は業績に連動するということです。したがって、業績が伸びる会社なら、長期スパンではやはり伸びる確実性が高いということです。

だから、長期のキャピタルゲインを望むなら、私たちは少なくとも成長する企業の株を買わなければなりません。もちろん未来のことなので絶対はありませんが、多くの会社を見ているとやがて「この業界はどう頑張っても伸びない」とか「この会社は成長意欲がない」というのは分かってくるものです。

すなわち、ダメな会社を避けることが、銘柄選びの第一歩となります。

成長する会社を選ぶために参考にするポイントの一つが、過去の業績です。過去は未来を直接的に示すものではありませんが、大いなる参考になります。10年間衰退を続けている企業が急に成長し始めるとはなかなか考えにくいものです。

過去の業績に経営計画などこれからの施策をプラスして未来を想像する。これが投資家としてやるべき作業です。

成長している企業の株価が下がるのはなぜか?大切なのは「ギャップ」

それでは、成長が見込まれる会社の株なら何でも買えば良いかというと、そうは問屋が卸しません。

株価は将来の成長を先に先に織り込む傾向があります。昨今の株価上昇はまさにこのフェーズに入っていると思われます。

しかし、あまりに成長を織り込みすぎるせいで、その後実際に成長したとしても、投資家の期待には満たないということもしばしばです。

そのような銘柄はしばらく横ばいになるか、株価が行き過ぎていた場合下落することになります。これを「調整」と呼ぶのです。

ここで必要になるのが、株価の適正水準を捉えるための「バリュエーション」です。最も身近なところではPERが挙げられます。端的に言えば、PERが高すぎる銘柄はどこかで調整が起きる可能性が高いのです。調整が入ると、やはり株価は伸びづらくなります。

一方で、実態としては成長しているのに、何らかの要因で株価が伸び悩むことがあります。それでも成長を続けると、やがて株価は適正な水準に戻ろうとしてきます。これが相場の力学です。そのような銘柄を買っておけば、すぐではなくともやがて上昇の恩恵を受けることができるでしょう。

このように、成長や業績(これらを「ファンダメンタルズ」と呼びます)と株価(バリュエーション)のギャップを見つけるのが、私たち長期投資家の仕事ということになります。これは決して低いPERの銘柄を探すことに限りません。ただ、PERが高すぎる銘柄よりは可能性が高いということにはなります。

ファンダメンタルズとバリュエーションの間にギャップのある銘柄を見つけたら、あとは「いつ買うか」という問題です。見つけた時に買っても良いのですが、少しでも有利に取引したいと思ったら、相場の波を利用するのも手です。

相場は必ずアップダウンを繰り返します。そのスパンで確実なものはありませんが、確かに言えるのは年に数回「ダウン」のタイミングがやってくるということです。そこで買うことができれば、少しでも安く買うことに繋がります。

投資の基本は「安く買って、高く売る」ですから、ダウンのタイミングで買うことで前者を達成できることになるのです。これが私が口を酸っぱくして「買いのタイミングは年2〜3回」と言う所以です。

買いより難しい「売るタイミング」の答え

ここまでで「成長する株を安く買う」ことが実践できました。

そしてこれから問題になるのは「いつ売るか」ということです。これは買い時より圧倒的に難しく、一度買うと売りのタイミングに気を揉んでしまう人も少なくありません。

ここで思い出したいのは、私たちが何に投資していたかと言うことです。

私たちが買ったのは「成長する会社」です。株価は長期的には業績にしたがって動きます。したがって、業績の成長が続く限り、長い目で見れば株価も成長する可能性が高いということになります。

ただし、ここでも意識したいのはファンダメンタルズとバリュエーションのバランスです。ざっくり言うと以下のような場合は売らなければなりません。

- 株価が実力以上に割高になった

- 思ったほどの成長が得られなそう(ストーリーが崩れた)

1のケースはある意味理想的で、成長以上のリターンが得られたと言うことですから、これ以上望むところはありません。あまり欲張らずに、良いタイミングで売ることになります。ただし、群集心理伸びるときはとことん伸びるので、この時初めてチャートなどのテクニカル分析と相談することになります。

2のケースは明らかに想定から外れて成長しなかった場合は、潔く損切りしなければなりません。未来を見通すことは簡単ではありませんから、例えプロであっても間違うことはよくあります。私も想定が外れて損切りしたことは度々ありますが、損切りができなければいつまでも伸びない株に付き合い続けることになります。

ただ、明らかにストーリーが崩れた場合は別にして、本当に成長しないとかどうかの判断を下すことは難しいです。仮に1年間の成長率が鈍ったとしても、翌年以降の成長のために屈んでいるだけかもしれません。あまり直ぐに損切りしてしまうと、材料に右往左往する短期投資家と変わらなくなってしまいます。

したがって、確かに成長しているか、成長の可能性がある限り持ち続けるのが長期投資のセオリーです。これを待ちきれないが故に、長期的な利益を取り逃がしてきた人を多く見てきました。投資家にできることは結局「信じて待つ」しかないのです。

もっとも、信じるに足る情報を集めることは不可欠で、それこそ投資家の仕事ということになります。

今回話したことは、実はバフェットの発言をなぞっただけにすぎません。しかし、投資を続ければ続けるほど、これが本質だと思い知らされます。この言葉を何度も噛み締めて、投資家活動に勤しんで参りたいと思います。

株式投資の極意は、良い銘柄を良いタイミングで買い、良い会社である限り持ち続けること

ウォーレン・バフェット

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

ありがとうございます。

ついつい目の前の波に飲み込まれ、迷い、動揺してしまいます。

こんな時こそ、根本を思い出して、腹を落ち着けなければと勉強になります。

また、「自分は間違える」と言うお言葉も、思い込みの強い私の薬になっています。

ありがとうございます。

いつもメールありがとうございます