金利上昇で株価が下落するのはなぜか?

株価が下落傾向に転じています。日経平均株価は久々に1日で1000円以上下落し3万円を割り込みました。

株価が下落している最大の要因は、米長期金利の上昇です。10年国債利回りは1年ぶりの高水準となっています。

私はこれまで口を酸っぱくして言い続けてきたように、米国の景気回復傾向が見られるとFRBは金融緩和の終了(テーパリング)に向けて動き出します。すなわち、コロナ禍の終了によって金利が上昇するのです。

これまで株式市場の上昇を牽引してきたのが、この金融緩和によるバリュエーション水準の上昇でした。この原理は、以下の計算式によって導かれます。

PER=1/(rーg)

※r=金利+α、g=成長率

この計算式に数値を代入すると理解しやすいと思いますが、金利が下落すると分母が小さくなるので、PER水準は上昇します。さらに、成長率(g)が高い企業ほど分母が小さくなり、PER水準は高くなることがわかるでしょう。

これによって、成長率が高いと目されるハイテク企業を中心にバリュエーション水準の切り上げが起こり、株価が上昇したのです。

今起こっていることはそれとは反対です。金利の上昇によって分母が大きくなったことで、PER水準の切り下げが起こるのです。また、成長率が高い企業ほど金利への感応度は高くなりますから、株価も下落しやすい状況になります。だからこそ、多くの投資家は金利上昇に敏感に反応しているのです。

それではなぜ金利が上がっているのかといえば、景気回復への期待感があります。米国の失業率は最悪期から低下し、期待インフレ率は2%を超えました。FRBは金融緩和の出口(テーパリング)の目安をインフレ率2%としており、景気回復が早期の金利上昇を意識させているのです。

もっとも、景気回復を伴う金利の上昇は「良い金利上昇」と言われ、この後本当に景気が回復するようなら株価にはプラスの影響を与えます。上記の計算式で言えばgが上昇するからです。

景気回復を伴わないインフレの懸念

一方で、必ずしも望ましくないシナリオもあります。それが景気回復を伴わないインフレです。

目下失業率は低下していますが、その裏にはそもそも求職活動を諦めてしまった「隠れた失業者」が存在すると言われます。彼らは統計には出てこないのです。これが、景気回復の判断を誤らせる可能性があります。

景気回復の主体にも注意が必要です。一般的に、所得が低い層ほど、限界消費性向が高いと言われます。限界消費性向とは、収入が増えた分どれだけの割合を消費に回すかという指標です。すなわち、所得の低い層の収入が増えた方が、実体経済を回復させる力があるということになります。

ところが、日米問わず所得の低い層ほど飲食やサービスなどの現場で働いている割合が高くなります。そして、これらの業種はコロナ禍で危機的な状況です。したがって、彼らの収入が増える状況ではないのです。

ではどこの景気が回復しているのかと言えば、ITなどホワイトカラーにおいてです。彼らの収入は安定していますが、もともと貯蓄性向が高い上にコロナ禍で消費する場所もありませんから、その多くは貯蓄に回ることになるでしょう。

実際に、日本でも米国でも、支給された給付金の大半は貯蓄に回っているのです。そこで私たちが見るべきは、貯蓄に回ったお金の行方です。

米国ではゲームストップ株の騒乱に見られるように、個人が直接的に投機によって市場を揺るがしています。ビットコインの上昇もその一端でしょう。彼らが直接投資せずとも、銀行預金や投資信託などを介して金融資産にお金が流れることになります。

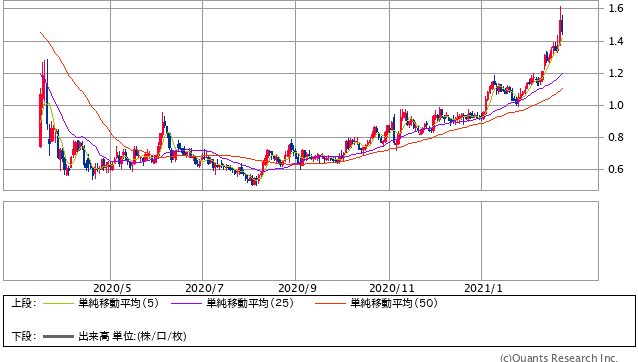

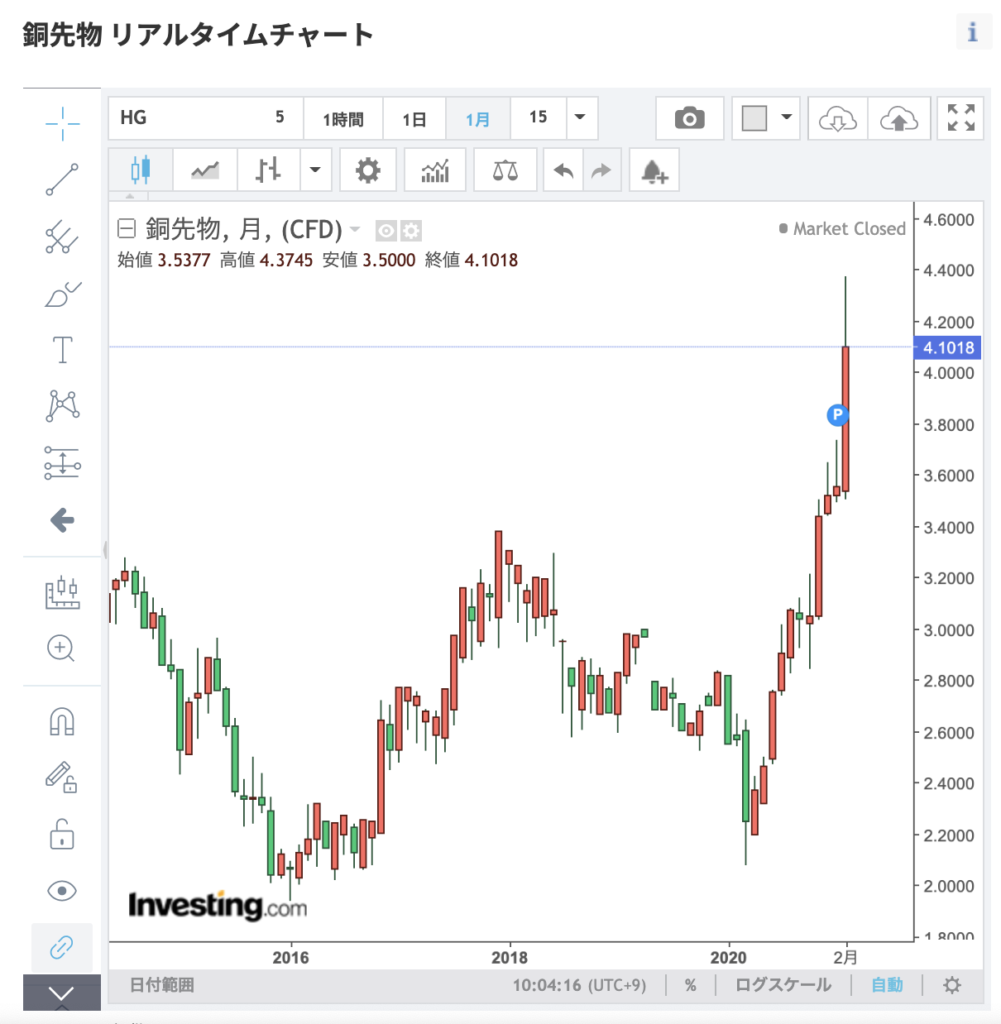

このお金がこれまでは株に流れていましたが、それだけでは物足りなくなりやがて資源(コモディティ)や不動産に流れることになるでしょう。すでに原油価格の上昇が見られますし、銅価格は11年ぶりの高値を記録しています。

株価の上昇は実体経済に直接的な影響を与えにくいのですが、資源や不動産価格は私たちの生活に直接的な影響を与えます。1970年代のオイルショックはその典型的な例ですし、上記で挙げた銅も電気自動車をはじめさまざまなハイテク製品で利用されます。

ここに投機的な資金が流れ込んでしまうとどうなるでしょう。原油価格が上昇すれば世の中のあらゆる製品が値上がりしますし、不動産価格が上がれば住む場所にも困る人が出てきます。現にアメリカでは、家賃の上昇で住む場所を追われる低所得者も少なくありません。失業はこれにダブルパンチを与えるでしょう。

このようなコスト・プッシュ型のインフレになると、誰にとっても良いことはありませんから、投機的な動きを抑えるために、FRBも金利を引き上げざるを得なくなってくるのです。

私は景気過熱によるインフレよりも、投機的な動きによるインフレの可能性の方が高いと考えています。したがって、私たちが今後気にすべきは原油や銅などの資源価格、不動産価格と言うことになるでしょう。

上記のシナリオは、数年単位の長期的な話になる可能性もあります。じっくり見ていく必要がありそうです。

来週も下がるようなら大きく崩れそう

それでは、長期投資家として私たちはどのように動いたら良いでしょうか。

これまで株価上昇が続いたおかげで、多くの機関投資家はそろそろ利確したい思惑に駆られていると思います。その証拠に、この1週間はハイテク株の下落が目立ちます。代わって割安株に資金が流れつつありますが、成長性の見込みにくい割安株に資金が流れ込む時はおおよそ相場の終盤です。

ただし、ここでワイルドカードとなっているのが、恐れを知らない個人投資家の存在です。

最近参入したばかりの投資家は下げ相場を知りませんから、今週のような少しの下落があれば喜んで買いを入れる可能性があります。マクロ的に見ても、その資金余力がある状態でしょう。

一方で、下げ相場を知らないからこそ、今後下げが続く場合はパニックになり、一斉に売り浴びせる可能性もあります。この両方の可能性が、相場の見通しを難しくしているのです。

ただ、パターンはそんなに多くありません。ここで下げ止まるなら更なる上昇を呼び込むでしょうし、さらに下がるなら大きく崩れることになるでしょう。どちらになるかは、一旦は来週の動きによって左右されそうです。

そんな中で、私たちが取るべき行動はさらにシンプルです。上がるようなら無理についていくことはありませんし、下がるようなら絶好の買い時となります。

長期投資家として、久々にワクワクしてきました。来るべき時に備え、心の準備を整えたいと思います。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す