各国は金利上昇を警戒。バリュー株優位が示すこと

今週の株式市場は先週から一転して上昇、ダウ平均株価は再び最高値を更新する状況となりました。

上昇の背景には、長期金利上昇の一服と、アメリカの経済対策並びにECBによる資産買い入れの高速化が挙げられます。各国はまだインフレ懸念よりも金利の上昇による株価下落の方を恐れているようです。特に欧州では、新型コロナウィルスの変異株が猛威をふるい、相次ぐロックタウンによって経済状況はかなり厳しい状況に陥っています。せめて株式市場には水を差すことがあってはならないと言うことでしょう。

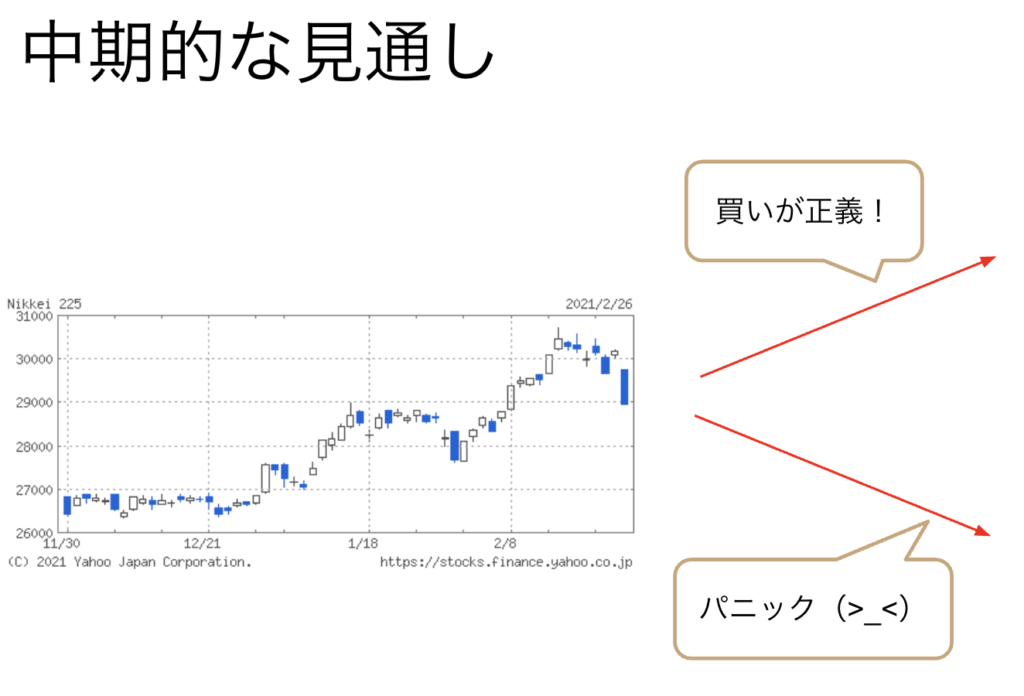

ここで下げ止まりとなると、株式市場にはますます勢いがつきます。少しの押し目でもむしろ新たな資金を呼び込むきっかけにしかならないからです。2月末の会員セミナーで私が示したシナリオのうち、上昇のパターンに入りつつあるように見えます。

このまま上昇基調に入ると、株価はますますバブル的な様相を示してくるように思います。特にこれまでは成長の裏付けもあるハイテク株を中心とした上昇でしたが、ここにきて上昇しているのはいわゆる旧来型のビジネスを行っている企業です。バリューとグロースと言う観点でもバリューに資金が流れつつあります。

-

TOPIXグロース -

TOPIXバリュー

この上昇には少なからず違和感を禁じえません。コロナ禍でハイテク株はむしろ業績成長がより加速する状況でしたから、株価の上昇にも合理性がありました。しかし、それ以外の業種に関しては、むしろ衰退が加速しただけのように思えます。みんながZOOMで会議を済ませるようになると、わざわざ新幹線に乗って出張をする機会は減ることになるでしょう。そうなると、時代遅れになった企業が元に戻ってくる事はないのです。

個別の状況に関してはどうなるかわかりませんが、確かに言える事は経済のパイ自体が大きくなったわけではないと言うことです。その配分が変わっただけであり、現在のようにグロースもバリューも両方が伸び続ける事は、ファンダメンタルズ的な観点ではありえないのです。

ファンダメンタルズ、すなわち実体経済の裏付けがない株価上昇をバブルといいます。現在のバリュー優位の流れは株式市場に必要以上の上昇をもたらしているように思います。

もちろん、中には不当に過小評価されて割安に放置されている銘柄も存在しますから、それらが上昇するのは素晴らしいことだとは思います。問題はそうでは無い銘柄も一緒くたにされて上がっていることです。この見極めをしっかりしていかなければならないところです。

株価の下落は無慈悲に訪れる。チャンスはその後だ

このように、たいした押し目もなく上昇を続ける相場ではなかなか買いのチャンスが訪れず焦ってしまうものです。私自身も、今年の投資予算である1000万円をまるまる抱え、何か投資する対象はないかと正直そわそわしています。

しかし、経験上このような時に無理に投資をして良い結果になった事はありません。なぜなら、株価というのは下がる時はこれまでの上昇を一気に洗い流してしまうほど急激に下がるからです。今目先の利益を積み上げたとしても、それらは一瞬でなくなってしまいます。ゲームとしてはスリリングですが、資産運用としてはあまり意味をもたらしません。

それでも、バブルになる可能性があるのなら買っておいたらいいじゃないかと言う考え方もあります。実際に、成長性などファンダメンタルズに対して十分に割安と思える銘柄だったら慎重に買っていけばいいと思いますが、それ以外の銘柄を焦って買うような局面ではないと考えます。その理由は、あなたの資産を守るためです。

現在のような上昇局面では、誰しも下落のリスクを忘れて目先の利益を取りに行こうとします。すると、やがて訪れる大きな下落局面では増えた利益がなくなってしまう事はもとより、多くの銘柄が含み損に転じてしまうことになります。

それでも、また戻ってくるならいいじゃないかと考えてしまいますが、株価がいつ戻ってくるかはだれも分かりません。もしかしたら10年戻ってこないかもしれないのです。リーマン・ショック後の株価回復には4年を要しました。

一方で、このような株価低迷局面では、ファンダメンタルズに対して割安な銘柄がゴロゴロと転がっています。このような時に積極的に投資を行いた人はその後報われてくるものです。リーマン・ショックからアベノミクスの流れでは多くの億万長者が生み出されました。

そんな時に、上昇局面で投資しすぎて資金余力が残っていなかったらどうでしょう。買いたい銘柄がゴロゴロしているのに、買える資金はなく、持っている銘柄は含み損ばかりです。この時に必要なのは、損失を確定させてでもより良い銘柄に乗り換える事なのですが、それを実行するのは精神的に困難を伴います。

普通の人なら含み損で埋めつくされた証券口座を見て、投資に対する意欲は完全に失われてしまうことでしょう。こうしてほとんどの人は目の前のチャンスを逃し、利益を出せないまま終わってしまうのです。これが、大半の個人投資家が負けると言われる理由です。

悲観の極みは最高の買い時である

もっとも、今全く株を買うなと言うわけではありません。慎重に選べば、まだまだ成長性に対して割安と言える銘柄は存在するでしょう。今後上昇基調が続くとすれば、その銘柄も恩恵を受ける可能性は高いといえます。

しかし、そういう銘柄でも相場全体が下落したときには、同じように下落を免れることができません。したがって、今すべきことはそれらを少し買っておき、今後下がることがあるようならその時にどんどんと買い増しを行うことです。勝手知ったる銘柄なら、下落局面においても不安なく買い増すことができるでしょう。

長期投資の本質はあくまで良い銘柄を買うことです。これさえ間違わなければ、やがてはうまくいく可能性が高いものです。

しかし、そこにタイミングのエッセンスを加えることができれば、パフォーマンスはさらに向上するのです。いつも言っている「良い株を安く買う」とはこういうことです。

タイミングを図るために有効なのが人々の心理を読むことです。今多くの人が楽観的になり、新たにな投資家がどんどん参入しています。このような時は決して買い時ではありません。むしろ、人々が悲観的な時こそ絶好の買い時なのです。

私が尊敬するバリュー投資家の1人であるジョン・テンプルトンの言葉を肝に銘じてください。

強気相場は悲観のなかで生まれ、懐疑のなかで育ち、楽観とともに成熟し、陶酔の中で消えていく。悲観の極みは最高の買い時であり、楽観の極みは最高の売り時である。

ジョン・テンプルトン

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す