インフラ投資、ワクチン接種、金利上昇一服で株価上昇

ダウ平均株価は再び最高値を更新しました。その背景には、何よりアメリカの景気回復があります。個人への給付金などの景気刺激策に加え、バイデン大統領は15年で275兆円にも上るインフラ投資を実施しようとしています。

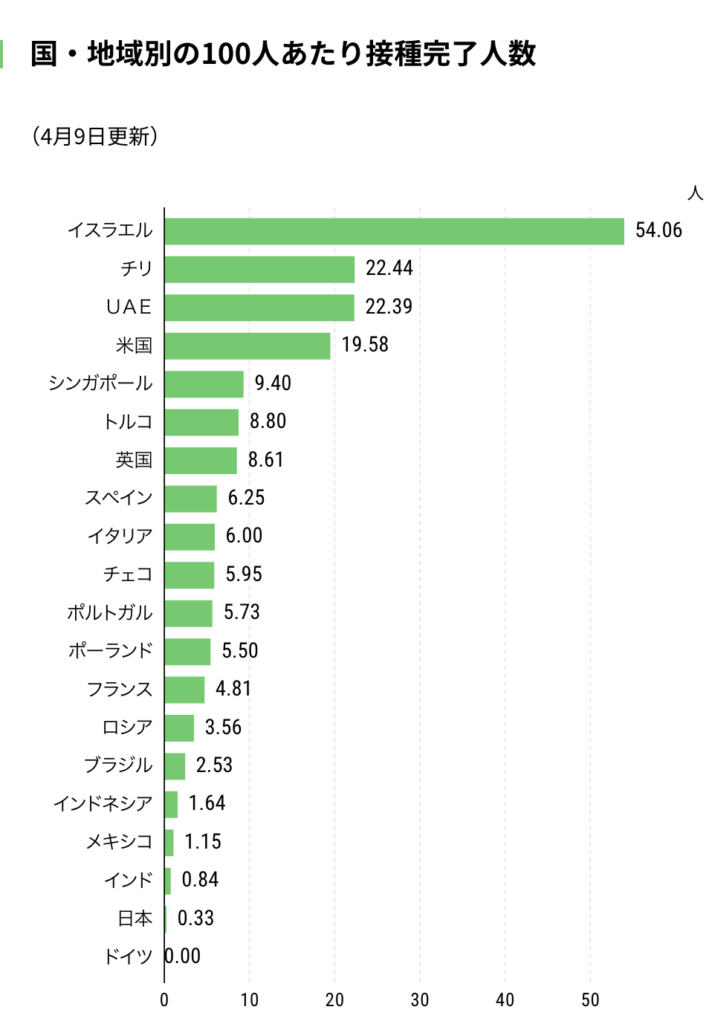

ワクチンの接種率も、世界に先駆けてすでに今や人口の2割にまで上がっています。この状況で巨額のインフラ投資を実施したら、景気回復は間違いないでしょう。その期待感から株価が上昇しているのです。

一方で、投資家が懸念しているのは、長期金利の動向です。一時は大幅に上昇しましたが、ここにきて方向感のない展開が続いています。金利が急上昇することはないと判断した投資家は、一時期資金が離れていたハイテク株へ再び戻ってきています。ハイテク株はこぞって高値を更新している状況です。

木材価格の上昇は来るべきインフレの足音か?

このまま株価は上昇を続けるのでしょうか?もちろん、そこには必ずリスク要因が含まれます。

まず、インフラ投資による財政の逼迫が挙げられます。多額の資金を投じるということですから、どこからかお金を持ってこないといけません。

そこでバイデン大統領が目指しているのか。法人や富裕層への課税強化です。トランプ大統領のもとで35%から21%に引き下げた法人税を、再び28%にまで上げることを目指しています。同時に、巨大IT企業かしっかりと米国で税金を納めるために、各国と協力して、デジタル課税を強化することを目指しています。

法人増税は、投資家の取り分が減ることを意味します。これによって、多少のマイナス要因となることは避けられないでしょう。もっとも、これだけなら致命的なリスクとはなりにくいと思われます。利益に与える影響は、せいぜい10%程度です。

より注意深く見守るべきなのは、金利の上昇だと考えます。金利が上昇するのには二つのパターンがあると考えます。

一つは、財政難からの金利上昇です。今、インフラ投資の財源のために増税を目指していますが、共和党の反対によりそれが叶わなかった場合、将来的な財政の逼迫を懸念して金利が上昇する可能性があります。金利の上昇は株式市場に大きな冷や水となることは確かです。

もっとも、財政が逼迫しても、目先の金利は上がらない可能性もあります。なぜなら、アメリカよりも財政状況か悪い日本においても、金利が急上昇するようなことは「現段階では」起きていないからです。

より大きな金利上昇リスクとしてあるのが、インフレの拡大だと考えています。足元で、インフレ圧力が、大きくかかっている分野があります。その一つが、木材の市場です。アメリカにおいて、急遽一戸建てへの需要が高まったことや、それを運ぶコンテナが世界中で不足していることから、価格が急上昇しています。需要が供給を大きく上回る、典型的なインフレの兆候を示しているのです。

【参考】木材が買えない!? 住宅市場に忍び寄る木材危機(Housing Tribune)

景気回復・巨大金融緩和下でのインフレは必至

同じようなことが、木材だけでなく様々な市場で起きることが考えられます。このようなことが続くと、やがてそれは消費者物価へも波及してきます。物価が上がって困るのは、貧困層や年金生活者です。人口割合で言えば彼らの方が多いですから。インフレによる社会の混乱は、政権への危機をもたらします。

そうなっては大変ですから、インフレ時には政府は金利を引き上げることを考えるのです。インフレが想定よりも強まれば、FRBは早期の利上げを決断せざるを得ない状況になる可能性もあります。

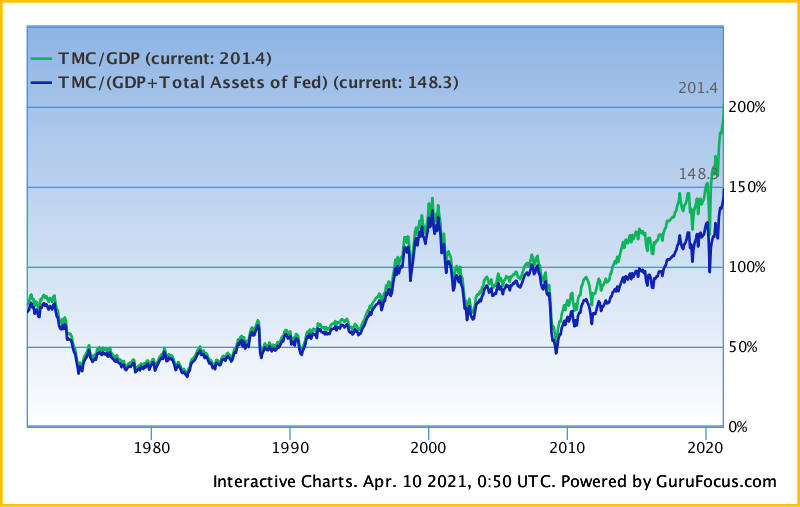

株式市場は、上昇を続けているとはいえ、必ずしもバブルとは言い難い状況です。特に上昇を続けるハイテク株は、なお強い成長力があると思われます。ただし、それもそろそろ限界にきつつあると思われます。アメリカのGDPから算出されるバフェット指数は過去最高水準を記録しています。これを一つの警戒水準と考えておいた方が良いかもしれません。経済が現在の株式市場のような急成長を続けることはありません。

もっとも、私がより懸念しているのは、先ほどの例に挙げたような、木材価格などの商品価格の上昇です。株式市場は、数々の経験を経て相当「理性的」な市場になっています。30年前の日本のバブル経済のように、実体のないものに高値が付き続けることは少なくなりました。

一方で、ビットコイン、木材、コモディティなど、こなれていない市場では、突如上昇する余地はまだ十分にあると考えます。そこからインフレが発生し、消費者を苦しめるようなことになれば、いよいよ金利上昇を待ったなしと考えます。 常識的に考えて、この低金利下で景気が回復するとしたら、インフレは必至です。このシナリオは今後数年常に頭に置いておかなければならないのです。

金利上昇かインフレか…そんな話は長期で見れば誤差にすぎない

今後の相場の可能性として起こりうることは、一部の銘柄で、株価が急上昇する局所的なバブルが発生することです。

世の中にはお金があふれていますから、目先の投資機会を求めて資金が殺到する可能性があります。しかし、そこに飛びつくと、その先に待っているのは、急激な下落です。

一部の熟練した投資家は、急騰により多額の利益を得られるかもしれませんが、慣れていない普通の投資家が飛び込むと、思わぬ大火傷をすることになります。少なくとも私は全ての人にそのような投資をおすすめするつもりはありません。

むしろ、多くの投資家にとって簡単なのは、着実に伸びる企業を少しでも安い価格で買うことです。上で話したのは、今後数年の中期的な話です。視野をもっと長くとれば、このような話は短期間のゴタゴタに過ぎません。

より大切なのは、企業が長期間に渡って成長し続けることです。そのような銘柄を買えば、5年10年というスパンの中では、必ず成長をしていくのです。したがって、いつも口を酸っぱくして言っているように、今は素晴らしい企業を探し、やがて来る相場の下落時にこれらを仕込むことで、より確実かつ長期で見れば大きなリターンを得ることができます。

この方法こそが、多くの個人投資家にとって、より確実に利益を得る現実的な方法です。皆さんも、ぜひ心に留めてやってみてください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す