同じバリュー投資でも全然違うように見えるのはなぜか?

世の中で「バリュー投資家」を語っている人は多くいますが、彼らの中でも言っていることが微妙に異なり、困惑した経験をお持ちの方もいらっしゃるのではないでしょうか。

例えば、個人投資家として有名な「かぶ1000」さんは、成長性には目もくれず、ひたすらPER・PBRが安い銘柄をチョイスし、上がるなりすぐに売ってしまいます。バリュー投資家と言うと「長期投資家」の印象が強いですが、彼の保有期間は実はそんなに長くありません。

一方で、同じバリュー投資を謳う個人投資家でも「エナフン」さんは、完全に成長重視の投資家です。企業の業績を予想し、それが改善に向かうことを前提として割安な価格で仕込むのを得意としています。しかしその彼でも、結構頻繁な入れ替えを行います。

本家に帰るならば、ウォーレン・バフェットは理想の保有期間を「永遠」とするほど、長期保有を重視しています。少し思いつくだけでも、バリュー投資家の中でもこれほどの違いがあるのです。

しかしながら、結果だけ見ると全く違うようにも見えますが、実のところは進化論のように同じところから発生しています。それが、時間やいろいろな人の頭脳を経て変化してきたものです。

バリュー投資の始祖、グレアムからバフェットまでの変遷

バリュー投資の始祖といえば、ベンジャミン・グレアムです。彼は、それまで博打と大して変わらなかった株式投資に「価値」の考え方を持ち込みました。さらに、1929年の世界恐慌を経験したことで、安全に運用するためには価値よりも安い価格で買わなければならないという「安全域」の考え方を打ち出しました。

グレアムの考え方によると、株式はそう都合よく上昇していくものではないということが根底にあります。信用できるのは限られた一流企業だけであり、将来の利益よりもその企業が保有する資産の方がより確実だと考えたのです。

彼が買う銘柄は、保有資産よりも大幅に割安な価格で取引されているものに限定されました。しかも、持ち続けていても株価が伸びるとは考えていないので、株価がある程度上昇し、安全域がなくなったと考えると即座に売るということを行いました。このようにして、可能な限り損失を避け、なるべく早く利益を確定することで安全な運用を行おうとしたのです。

上記の「かぶ1000」さんは、まさにこのグレアムの考え方を忠実に実行しているのです。

グレアムを師と仰ぐウォーレン・バフェットも、当初は彼の考え方に倣い、資産よりも大幅に割安な銘柄に焦点を絞っていました。しかしその投資を行うと、問題が出てくるようになりました。

例えば、せっかく良い銘柄を安く買えたのに、多少上昇したところで手放してしまうと、その後の大きな上昇を逃してしまいます。また一方では、そもそも資産より大幅に割安な価格で取引されている企業というのは、先行きが暗く、見放されている銘柄ばかりでした。経済が成長する中では、このような銘柄ばかり持っていても、資産が大きく伸びるわけではなかったのです。

バフェットはやがて、このような投資を「シケモク(まだ吸えるタバコの吸殻)投資」と呼び、更なる進化を求めて変わっていくことになります。

その進化というのが、成長性の考え方です。すなわち、保有資産にとらわれず、利益が伸びる成長銘柄を安全域がある状態で買えば、その企業が成長する限り、永遠に株価の上昇が期待できると考えたのです。この考えをもとに購入したのがコカ・コーラであり、バフェットが資産を伸ばす大きな原動力となりました。

バフェットのパートナーであるチャーリー・マンガーも、基本的にはバフェットと同じ考え方を持っていますが、一方でバフェットに買いのタイミングに関して示唆を与えました。

マンガーとしては、そもそも市場で取引されている株式は実体を上回る割高な水準だと考えています。優良な銘柄になるほどなおさらその傾向が強いと言えます。それらの銘柄を買うとしたら、市場が混乱しているタイミングに限定すべきだと考えたのです。こうすれば、優良銘柄を割安な価格で買い、後は何もする必要がないということになります。

マンガーの考え方によると、その時に買うための現金をしっかりと持っておくことが重要なのです。この点に関しては、常にすべてを株式で保有すべきという一部の投資家の考え方とも一線を画します。要するに、投資に対する考え方によって、その行動は全く異なってくるということです。

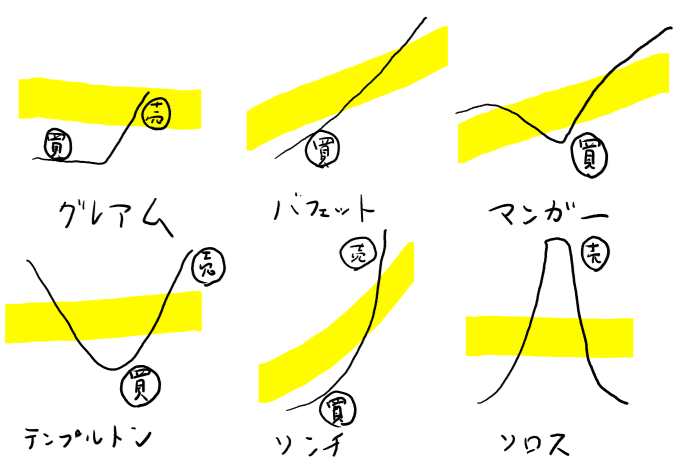

バリュー投資の類型を図示

以下には、バリュー投資家の考え方を絵で表したものをお示しします。(ジョージ・ソロスはバリュー投資家とは言えないかもしれませんが、考え方の根底にはやはり同じものが少なからずあります。)

ジョン・テンプルトンは「強気相場は悲観の中で生まれ、懐疑の中で育ち、楽観の中で成熟し、陶酔の中で消えていく」という格言を残し、とにかく悲観の中で買い込むことを徹底しました。

ピーター・リンチは、急成長株を割安なうちに仕込んで大化け株を狙う事を得意としました。個別の株においてはリスクが高めですが、大当たりを引けばそのリスクは吹き飛びます。大化け株を掴むためにも、かちより安い価格で買うことを重視したのです。

ジョージ・ソロスは、バブルは行く所まで行くと言う「再帰性理論」を唱え、株価と価値が必ずしも一致しないとしましたが、その帰りもいずれ終わることも分かっていましたから、その下落局面において空売りを行うことで大きな利益を得たのです。

味付けは無限、まずは企業を知ること!

このように、同じバリュー投資といっても利益を得るために取る方法は実は千差万別です。ただし、唯一共通しているとすれば、株価は必ず価値に収斂すると考えていることです。だからこそ、絶対に必要なのは価値よりも安く買う、すなわち「安全域」銘柄に投資することです。

そこから先は、自分の性格や好みによって味付けを変える必要があります。とにかく損を避けたいという人はグレアム型の手法があっているでしょうし、良い企業持っているからこそ安心できるという人ならバフェット・マンガー方式が良いでしょう。多少リスクを負ってでも大化け株を掴みたいという人は、ピーター・リンチをお手本にすると良いかもしれません。

私の場合は、バフェット・マンガー式を基本としていますが、チャンスがあればグレアムやテンプルトン、リンチの考え方も取り入れて行ければいいと思って投資しています。

ただいずれにしてもやるべきことは、多くの企業を知り、それぞれについて成功パターンを探るとことです。そのために、私は日々企業の研究を続けたいと考えています。また良いチャンスが見つかったら、皆さんにご紹介できればと思います。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す