「夏枯れ相場」は買いのチャンス?

「夏枯れ相場」の到来です。

決算シーズンですが、結果に対する反応は芳しくありません。上方修正のあった銘柄こそ買われていますが、決算数値が良くても上方修正がなければ反応がなく、決算数値が横ばいなら下がると言えるほど買い需要がありません。

季節的に言っても、8月は相場が軟調となりやすいシーズンです。3月決算における第1四半期決算が発表されると同時に、機関投資家は夏休みに入ります。決算で万が一のことがあっては大変ですから、休みに入る前に一旦持ち株を売る動きが出やすいのです。

実際に、過去11年間の8月の騰落率は4勝7敗、外国人投資家の売り越しは11年中10年となっています。この数字が、巷で言われる「夏枯れ相場」を物語っていると思います。「Sell in May and go away, and come back on St. Legers Day=5月に売って相場を離れろ、そして9月に帰ってこい」(St. Legers Dayとは、9月に行われる競馬レースのこと)の格言にも通じるものがあります。

逆に、夏枯れ相場を経た後の9~11月は上昇しやすくなっています。すなわち、この8月にいかに優良銘柄を仕込めるかがこの後のパフォーマンスのカギを握ります。「いい株を安く買う」まさにそんなチャンスなのです。

5年で2倍を達成するには?覚えておきたい「PEGレシオ」

それでは私たちはどんな株を買ったら良いでしょうか。私の方針は「長期的に成長する企業を、少しでも安く買うこと」です。季節循環の話をしましたが、これはどんな相場環境でも変わりません。

しかし、言葉だけで説明しても曖昧さが残ります。成長とはどのぐらいのことなのか、安いとはPERでいくらのことなのか、考え出したらキリがありません。

そこで私が現実的な数字として目指しているのが「5年で2倍」というリターンです。これは年率に直すと15%という数字になります。

投資しようとしている会社の5年先を見据えて、その時の業績に対して十分に割安と思える銘柄を購入するのです。この計算を行うことによって、目先の株価や四半期ごとの業績に惑わされることはなくなり、かつ足元のPERだけではない、企業の成長性を加味した割安割高を判断することができます。

例えば、現在の1株あたり利益100円が5年後に2倍になり、その時のPERを15倍とすると5年後に想定される株価は1500円ということになります。現在の株価が1500円より安ければ「割安」と判断できるのです。

これと同じような考え方に、「PEGレシオ」というものがあります。これはPERを年間の成長率で割ったものです。PERが20倍で年間の成長率が10%なら、PEGレシオは2となります。これが1を割ると割安という判断です。

この考え方で私が過去に推奨したのが、Alphabet(Google)でした。2017年に推奨した時のPERは23倍、年率20%の成長が続いていて、厳密に言うとPEGが1を割っていませんが、安定性も踏まえるとかなり割安だと考えたのです。

その後同社の株価は、コロナ後の金融緩和の追い風もあり、4年で3倍に成長しました。まさに、PEGの考え方が生きた事例です。(なお、現在のPERは30倍を超えているので「安くはないかな」という感じです。)

PER10倍なら利益成長率6%で株価2倍

しかし、これだけの銘柄を見つけるのはなかなか簡単ではありません。今は株価が高くなっていますから、PEGレシオが1倍を割る銘柄はまれです。そこで、このPEGレシオを分解して考えてみることにしました。

先ほど説明した5年で2倍というリターンは、基本的には利益の増加とPERの上昇によってもたらされます。利益そのものが2倍にならなくても、PERの上昇がそれをカバーするということです。利益1.5倍、PERが10倍から15倍になれば、株価は2.25倍となり、5年で2倍が達成できます。利益が1.5倍ということは、年率換算で8.4%の成長です。

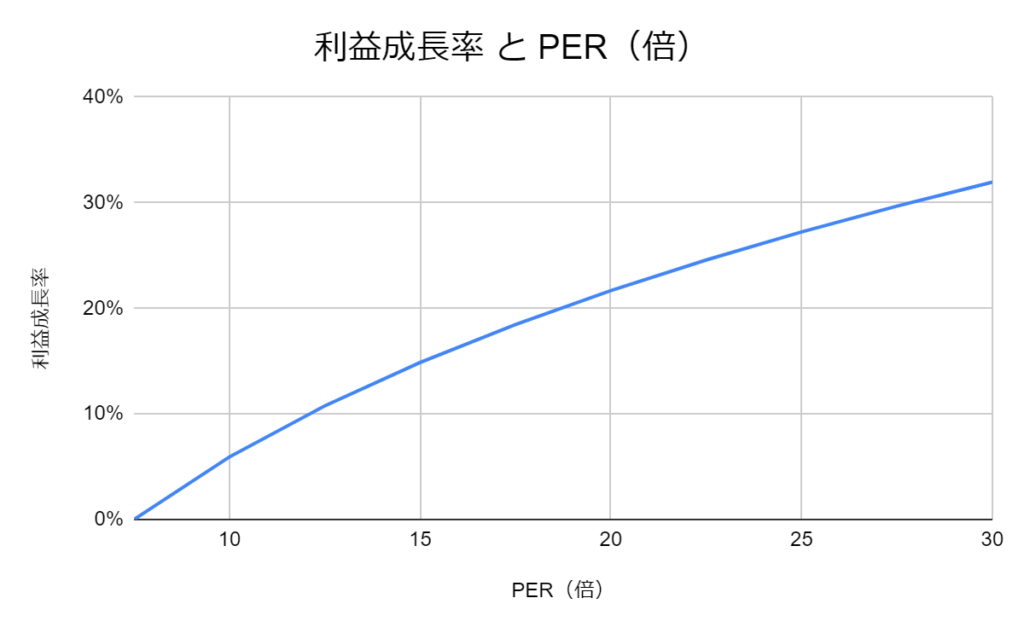

このようにして計算した、PERごとの「5年で2倍」を達成するための年間利益成長率が以下の表になります。なお、ここでは5年後にPERが15倍に平準化されると想定しています。

| PER(倍) | 7.5 | 10 | 12.5 | 15 | 17.5 | 20 | 22.5 | 25 | 27.5 | 30 |

| 利益成長率 | 0.0% | 5.9% | 10.8% | 14.9% | 18.5% | 21.7% | 24.6% | 27.2% | 29.7% | 32.0% |

この表で興味深いのは、確かにPERが15倍を超えるとPEGレシオ1倍未満という数字がしっくりくるのですが、それ以下だとあまり当てはまらないということです。

もちろん、PERが15倍以下ということは、将来的なPERの上昇を想定しているので相場任せの部分があるのですが、年率6%で成長している銘柄がPER10倍から15倍になるのは決して難しいことではないと考えます。むしろ、ビジネスにおいて年率30%以上の成長を5年間も続けるという方が、至難の技ではないかという見方もできます。

後はどちらが簡単か、すなわちバリュー株かグロース株かという議論になってくるのですが、少なくとも現在の相場においては、年率30%の成長を続けるPER30倍の銘柄を探すよりも、年率6%の成長を続けるPER10倍の銘柄を探す方が簡単ではないかと思います。

どちらが良い悪いという話ではありません。要するに、想定される成長率によって割安割高を判断するPERが異なるということです。

このような観点で持ち株を点検してみたり、新たな銘柄を探すのに役立ててみてください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す