今週は投資に対するメンタリティについてお話ししたいと思います。

私は当初よりバリュー投資を志向してきました。この手法は割安な株を買うことで値下がりリスクを避け、安全に運用していこうという考え方です。

これは一定の成果を上げて、実際にこの投資をしている限りは大きな損失は避けられていますし、株価が大きく下がったタイミングではむしろ買い増すことでそれなりのリターンをあげてきました。

一方でこの1年のコロナ・ショックからの上昇を受けて考えることは、もっと上手くやれたのではなかったかということです。

私の思考には、バリュー、すなわち割安な価格で買うというものが染みついていました。そのせいで、例えばコロナを受けて好調な業績が期待できる銘柄であっても、PERが高いからという理由でなかなか手を出せなかったり、買えたとしてもほんのわずかだったりしました。

今改めて当時のレポートを読み返してみると、コロナ禍によるデジタル化の加速や仕事環境の効率化など、大きな流れの変化を意識できていたことは確かです。しかし、結局はPERが低い銘柄にしか手を出せず、大きなリターンを逃してきました。

例えば以下の動画で示したような成長株は買うことができず、その後の上昇を指をくわえて見るしかありませんでした。(オリエンタルランド+29%、ピジョン-6%、オービック+57%、リクルート+107%、エムスリー+177%)。

また、コロナ・ショックが一番きついときにこそ買えたものの、その後は二番底を警戒するあまり買いを控えてしまいました。結局プラスのリターンにはなっているものの、トータルとして平凡なものにとどまっています。

これではいけないと考え始めたのが最近のことです。

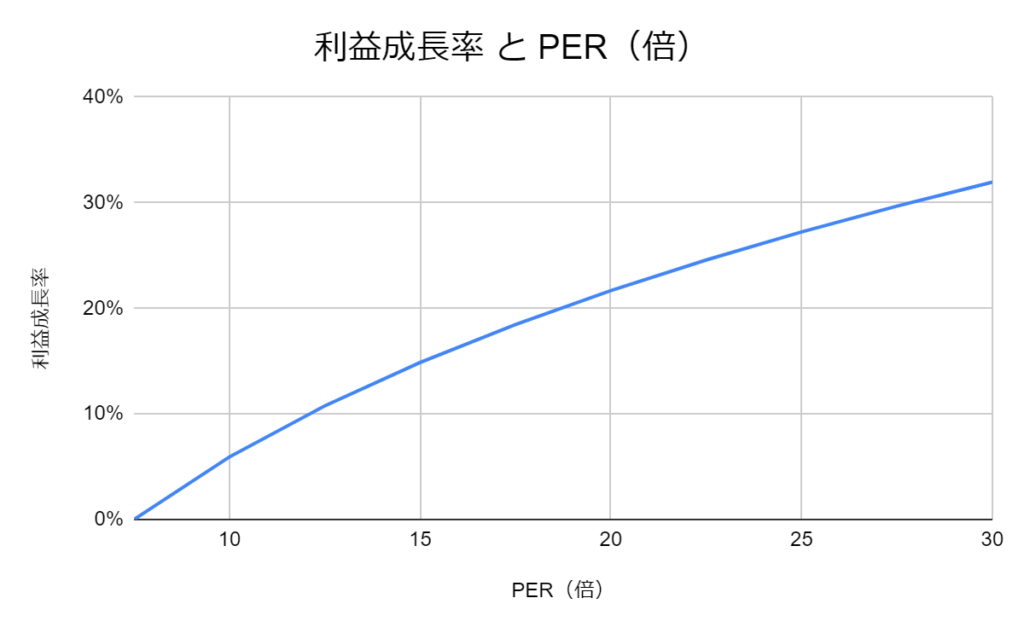

そうやって考え始めたのが、成長性をいかにバリューに落とし込むかです。その考え方がPERを年間の成長率で割った「PEGレシオ」の考え方であり、先々週もレポートで紹介した「5年で2倍」を達成するためのPERと成長率の関係です。

この考え方によると、成長していてPERが低いことはもちろん大切ですが、それだけが正解ではないということです。PERが平均的でも、ある程度の成長を遂げていれば十分に割安と言えます。

むしろ、このような銘柄の方が安心して持ち続けられるということに気がつきました。PERが低い銘柄というのは、どこか問題を抱えていたりするものです。長期投資をする上では常にこの問題と向かい合わなければなりません。

一方で、PERはそこそこだけれども、安定して成長し続けているような株はほとんど何も気にすることなく持ち続けているだけでリターンをあげることができているのです。Alphabet(Google)なんかはその代表格と言えます。

このような銘柄はそもそも問題点が少ないですから、業績が伸びてきた時には素直に投資家からの評価を受けやすい点があります。つまり、業績の向上に加えてPERの上昇の恩恵を受けることができるのです。

もちろんこういった銘柄がさらに安く取引されているならそれに越したことはないのですが、それこそそのようなタイミングは数年に一度しか訪れません。これだとなかなかチャンスを掴むのは難しくなってしまいます。

低PERにとらわれなければ、こういった優良株を掴むチャンスは十分にあります。私が2017年にGoogleを推奨した時も、PERは23倍でした。すぐに大きく上昇することはありませんでしたが、その後の波に乗って結果的に4年で3倍というリターンを達成したのです。

もちろんバリューの観点で資産を守ることは大切です。一本それに成長の考え方をプラスすることができれば、投資リターンはさらに向上することになると考えます。成長企業はどんな相場においても存在しますから、チャンスはいつでもあると考えられるのです。

ウォーレン・バフェットが常に言っていることは、米国経済に強気であるということです。これは企業の成長性に確信を持っているからこそ出てくる言葉だと思います。

企業の成長性を見据え、適切な価格で資金を投じる。これこそが本来の投資のあるべき姿なのではないかと思います。このような投資を追求していきたいと思います。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

素晴らしい。

入会金や会費を収めて利益を上げる資金がない。

日経平均は下降トレンド中だと思いますが一体どれだけ下がるのか検討もつきません!おそらく24000円位まで下落する可能性があるのでは? 塩野義製薬の株価が上昇していますが特効薬の期待感からでしょうか?

重要なご指摘、ありがとうございます。

これまで割安株第一の考えで進めてきましたが、確かに成長性を加味した

今回の内容を追加することが必要と実感しました。

栫井さんの考えは間違っているとは思いません。誰もが考える理想的な方法だと思います。しかし、楽して儲けると言うのは簡単な事ではないし安い時に買って配当で利益を得ると言うのはまさに理想だと思います。それにはかなり時間が必要ですしかなりの余裕資金も必要です。今回の反省はまさにその通りです。今後、その反省を是非生かして頂きたいです。孫さん風の言葉を借りれば「投資で皆さんの幸せと企業の成長の為」で決して自分の利益の為にではないという事だと思います。