ジャクソンホールでのパウエル議長からのメッセージ

アメリカ時間の27日午前、ジャクソンホールと呼ばれる市場関係者が集う会議でFRBのパウエル議長が講演しました。

この講演は市場関係者から注目を集めています。なぜなら、ここでFRBの政策方針が語られる可能性があるからです。そして目下の注目点は、コロナ・ショック以降行われている金融緩和政策がどこで転換を迎えるかということです。

FRBが特に注目するのがインフレの動向です。コロナ・ショックによって引き起こされたサプライチェーンの混乱と、半導体をはじめとする物に対する需要の増加が物価上昇に拍車をかけています。物価上昇が行き過ぎると社会に混乱をもたらしますから、金融当局は直ちに手を打たなければならないのです。

講演の中で語られたことは、FRBは現在の物価上昇を一時的と考えているということでした。だとするならば、早期の利上げなど、金融引き締め的な政策を行う可能性は当面遠のいたと言えます。FRBがこの結論に至ったのは、かつて金融引き締めを急ぎすぎて経済にマイナスの影響を与えてしまった反省があります。

金融政策決定が実体経済へと波及するには1年を要する可能性があるため、一時的な要因に対して金融政策を引き締めれば、時機を逸した動きによって不必要な景気減速を招きかねず、雇用減少や低インフレにつながる恐れがあると述べた。

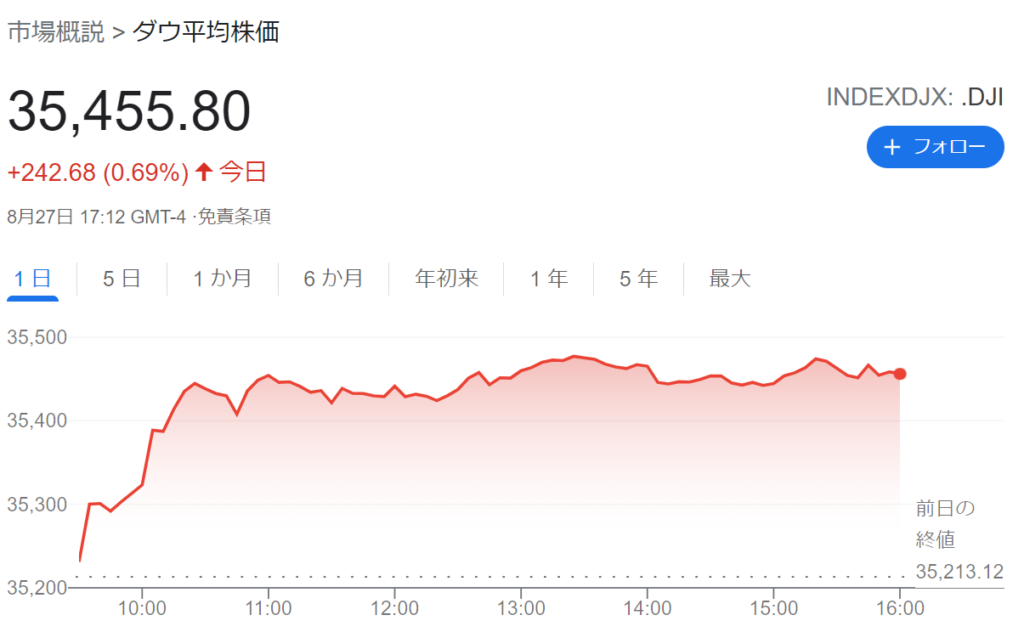

これ受けてダウ平均株価は上昇に向かいました。早期の利上げはないと判断されたのでしょう。

ちなみに、記事の中では「テーパリング年内開始」となっていますが、ここで言うテーパリングとは資産買い入れ額の縮小を行うことです。縮小といっても買い入れ自体は継続しますから、なお市場に資金が供給されることになります。資金を引き上げるのは、金利が引き上がる時です。すなわち、金利の引き上げまでは「ジャブジャブ」の状態が続くということになります。

FRBが警戒しているのは、インフレよりも、それまで続いたデフレ傾向による長期的な経済活動の萎縮のようです。かつてこれが起きたのが日本でした。それを教訓に、金融緩和の継続を行うことがメインシナリオとなりつつあります。

私が「割安」より「成長」を意識する理由

仮に金融緩和がこの先もずっと継続するとして、どのような世界が待っているでしょうか。政府は金利をほぼゼロ付近に据え置きます。そうなると、金融理論的には成長する企業の株価が急に伸びやすくなり、勝ち負けの差が明確になってきます。

そうなると投資家としてやるべきなのは、安定した割安株を探すことよりも、多少割安感が無くとも圧倒的に成長する銘柄を探した方が良いということになるのではないでしょうか。これこそ今私が成長株に焦点を当てつつあるひとつの背景となっています。

足元の市場を見てみますと、コロナ禍で運賃が急上昇した海運銘柄が上がっています。しかしながら、これはサプライチェーンの混乱による一時的なものにすぎません。「成長」と呼べるものではないので、なかなか手が出せないところです。

一方で注目するのは、以下のような銘柄です。

- 長期トレンドに乗って成長を続ける銘柄

- コロナで一時的に割安になりながら、再び成長軌道に戻る銘柄

- コロナの状況を受けて経営を大きく転換させる銘柄

あえてパターン分けしてみましたが、あまりこれにこだわる必要ないのではないかと思います。要するに、将来を見据えてこれから成長する銘柄を買えばいいということです。

もっとも割高すぎる銘柄を買ってしまうと成長が追いつきませんし、一方で割安にこだわりすぎるといつまでたっても買えないということが起こりえます。このバランス感覚を見ながら、市場の波を意識して少しでも良い企業を安く買っていけたらなと思っています。

どの辺りの銘柄を買うかというのは、以下の動画でも改めてまとめてみましたのでご覧ください。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す