※本レポートは、つばめ投資顧問の会員向けレポートを抜粋したものです。

景気悪化の可能性が濃厚な理由

本日お話するテーマは景気後退についてです。

皆さんも気になっているのではないかと思いますが、ウクライナ問題により物価が高騰し、一方でFRBは金融引き締めに舵を切ろうとしています。このままいくと、物価が上がって景気が後退する「スタグフレーション」になることが懸念されます。

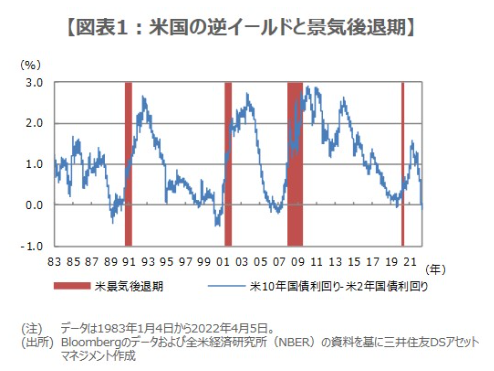

投資家の懸念を表すように、直近で短期金利と長期金利の水準が逆転する「逆イールド」が発生しました。これが起きるとおよそ2年程度で景気後退に陥るサインとされています。

【参考】改めて考える米国の逆イールドが示唆すること(三井住友DSアセットマネジメント)

逆イールドは投資家心理の悪化を示すもので、景気との因果関係があるわけではないのですが、今回に関しては私も景気後退の可能性がかなり高いと考えています。というのも、明るい材料がないばかりでなく、コロナ禍での過剰な金融緩和の副反応が尾を引いているからです。

これまでの中央銀行のシナリオでは、金融緩和によって仮にインフレが発生したとしても、その瞬間に金利を引き上げればインフレは抑えられると踏んでいたのではないかと考えます。しかしそこにウクライナ問題が加わったことで、状況は非常に難しくなっています。

ウクライナ問題では、穀物や資源の供給が滞ることによって需給バランスが崩れ、物価の高騰をもたらしています。これは金融緩和とは直接関係がありませんから、金利を引き上げたところで物価の上昇は進みます。

物価の高騰により景気が悪化するなら再び金利を引き下げれば良いじゃないかと思うかもしれませんが、状況はそう簡単ではありません。市場には金融緩和によってばらまかれたお金が池の鯉のように機会を待ち構えていますから、物価が高騰すると言うならそれに先回りしてコモディティの先物価格を大きく引き上げるでしょう。

すなわち、金利の引き上げによって物価の高騰を止めることはできないのに、金融緩和を続けたままだと投機的な動きを誘発し、さらに物価を高騰させることになるのです。

こうなってくると、中央銀行がとれる選択肢は以下のいずれかになります。

(1)高水準のインフレを許容してでも金利を引き下げ、景気悪化を抑える

(2)景気悪化を許容し、金利を引き上げてインフレの加速を抑制する

(1)と(2)のいずれも難しい状況です。特に高水準のインフレを許容した場合、低所得者や年金受給者にとってのダメージが甚大なものとなります。これは社会不安をもたらしかねません。その意味で、全体として景気が悪化する(2)の方がマイルドな結果が想定されます。

したがって、私は中央銀行が取る選択肢は(2)ではないかと考え、景気の悪化の可能性が高いと考えるのです。

そもそも、金利や金融緩和の状況が正常であれば金利を引き下げても問題にはならなかったのでしょうが、過剰な金融緩和を続けたことによって問題が大きくなってしまったのです。

「株式の死」がやってくる

それでは、これから株価はどうなるのでしょうか。

(1)の状況になった場合、物価とともに株価も全体として上昇することが想定されます。ここでは金融資産を持つ富裕層とそうではない人の格差はますます拡大することになります。私たちとしては、少なくとも持っている資産に関してはインフレに強い株式などの割合を高めておくことが重要となります。

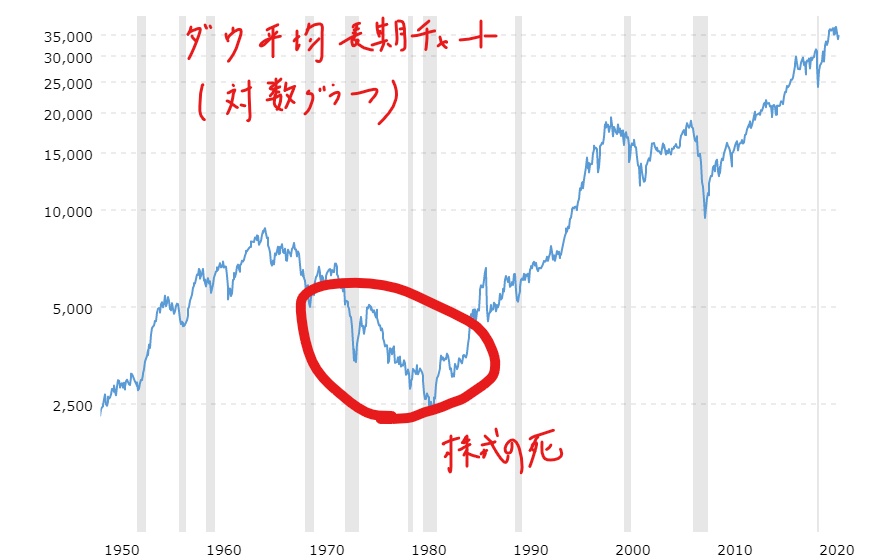

(2)の状況になった場合、おそらく多くの株価は上がらないか下落するでしょう。昨今の不安定な株価の動きも、これを想定したものと思われます。こうなると、株式市場からは一人、また一人と退出し、長期低迷がやってきてもおかしくありません。かつて米国で1970~80年代に10年間全く株価が上がらなかった「株式の死」が再来しかねないのです。

景気悪化、金利上昇、株価低迷 ― こんな未来があり得ることは想定しておくべきでしょう。

それでも春は必ずやってくる

ただし、暗い話ばかりでもありません。上のチャートが示すように、株式の死が終わった後は再び大きく上昇を始め、今や何倍にもなっています。これは企業が着実に業績を伸ばし続けているからこそ成し遂げられているものです。

すなわち私たちがやるべきことは非常にシンプルで、業績が成長する企業の株を買い持ち続けていれば良いのです。金融環境によって数年では成果が出ないこともあります。しかし利益が伸び続けていれば株価はやがてついてきますし、景気悪化を乗り越えた先の大きな成長や金融環境の改善があれば、そのタイミングで株価は大きく上昇することになるでしょう。

日本ではバブル崩壊後景気や株式市場の長期低迷が続きましたが、その中でもファーストリテイリング(ユニクロ)など時代に対応した企業は業績を伸ばし、株価もそれに従って伸び続けました。

長期投資家のメリットはこういうところにあります。すなわち、目先の金利や景気動向に右往左往することなく、良い企業を持っていさえすれば

、時間こそかかるかもしれませんが、やがて報われることは間違いないのです。

その中で、金利や景気動向は必ず循環するもので、いわば季節が巡るようなものなのです。そう考えると、長期投資家としてやるべきことは冬の間もせっせといい銘柄を仕込み、やがて春が来るのを待っていればいいのです。

いくら冬が寒くても、春は必ずやってきます。そう考えれば、長期投資は何も難しいことなどないのです。

YouTubeで動画による解説も行っています。

動画での解説が最も早く公開されますので、いち早く情報を得たい方はぜひチャンネル登録をお願いします。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す