今、世の中が結構不安定な状況となっています。寄稿時の2022年4月28日では一時、1ドル130円を突破しました。これは、ロシアによるウクライナ進行を受けてインフレが加速し、アメリカでは金利引き上げが行われている一方、日本は様々な事情で金利の引き上げを行えなえていないことによるものです。株式はというと、今週は特に米国を中心に株価が大きく下がりました。一般的にはインフレに強い資産だと言われているにもかかわらずです。

果たして今、株は買うべきなのかそうじゃないのか、皆さん疑問に思われてるのではないかと思います。ですが、私は不安だらけでも今こそ株を買うべきだと考えています。本日はその理由を、私たちが普段から従事している「長期投資」という観点で解説していきます。 本日のポイントは三つ、1.円安インフレ、2.金融引き締め、3.景気後退です。ぜひ中立的な立場でご覧ください。

円安インフレにもかかわらず株価は下落

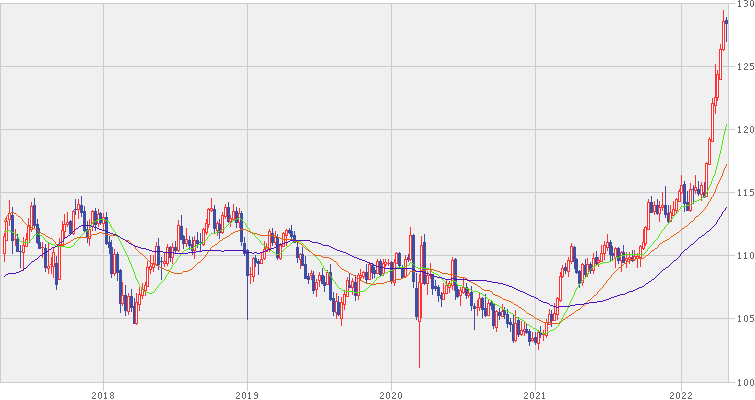

まず一点目の円安インフレについてです。図は直近5年の米ドルチャートです。特に今年に入ってから急激に円安が進み、4月28日15時半時点で20年ぶりの水準となる130円を突破しました。

出典:楽天証券

これだけ円安となると様々な部分に影響が出てきます。私たちが日常生活で使用しているもののあらゆるものが外国から輸入しています。円が安くなると、これまで115円で買えていたものが理論的には130円となります。さらにロシアのウクライナ進行により、原油、小麦、貴金属などの様々な原材料価格高騰により物価が上昇しています。

このように円安と物価高騰が相重なり、日本でもここ数十年間多くの人が経験してこなかったインフレ状況になりつつあります。

ここで皆さんにも関係の深い資産に目を向けます。

資産の中には、円安インフレに弱い資産があります。もっとも代表的なものは、預金です。しかも日本円での預金だと、円安インフレで物価が2倍になったとしたら、過去の100万円と未来の100万円でも購買力が半分になってしまいます。なので円の預金が資産の多くを占めるのは非常に危険であると言えます。

また債権(国債)も同様です。額面は増えず、金利もわずかです。物価連動国債ならまだ良いのですが、そうではないならば円での預金とメカニズムは一緒と言えます。それから貯蓄型の保険も預金債権と極めて近い商品と言えます。予定利率というものがありますが、過去に契約されたものは予定利率も低いまま固定となっています。当然額面も増えませんから、やはり海外資産やインフレには買い負けてしまいます。

さらに言えば年金も同じです。年金はインフレになるとそれに合わせて受給額が多少上がることにはなっていますが、インフレ程は上がらないマクロスライド方式というものがとられているため、相対的にじわじわと年金受給額の資産価値が減ってきます。企業が実施している確定給付年金を受け取られている方は、その名の通り額面が決まっている為、受け取る金額も増えません。つまりインフレで購買力が下がってしまうと結果貧しくなってしまうわけです。日本人の資産の半分以上は預金と言われており、少子高齢化が進んでいます。年金や預金だけでだけで生活するということは、じわじわと首を絞められてくるような状況になるのではないかと思います。

逆に円安インフレに強い資産は、株です。特に米国株だと、1ドル115円が130円になったとしたら、日本での米国株の価値が1ドルあたり15円上がったということになります。 米ドル資産も同じで、これらの資産を保有することで少なくとも海外のものを輸入するときにも買い負けることはなくなります。次に、コモディティ(商品)です。コモディティ資産と物価は連動しますのでインフレに強いといえます。またいざというときは売ればよいわけです。そして、不動産動産もインフレに強く、賃金上昇に連動して不動産価格は上がると言われています。

更に円安になると、海外のマネー市場から見て日本の不動産は安いということになり、そこに買いが集まるため、不動産価格が上がりやすくなります。日本株では、製造業などは輸出を行っているため、海外資産で取引を行って業績が向上すると強くなります。日本の内需企業でもインフレで物価が上がった分を商品やサービス価格に転化できれば、少なくともインフレには負けません。

実際、過去に大きなインフレとなった国の株価は、少なくともインフレ率ぐらいには大きく上昇しています。例えばアルゼンチンでは非常にインフレが進んでいる国なのですが、それに合わせてアルゼンチンインデックスは上昇しています。このように、円安インフレの状況でも上述したような資産を保有していると、資産が目減りしない、上昇する、ということが感じられるのではないかと思います。

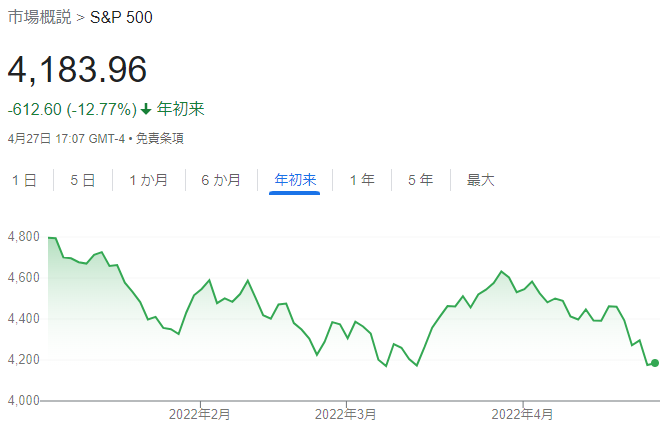

ところが実際は、 S & P 500では年初来12.7%下落しています 。

アメリカはインフレなのでインフレに沿って株価は上がるはずなのですが下がっています。

東証株価指数を見ても S & P 500までとはいかないのですが年初来6.59パーセント下落しています。

金融引き締めが株価に大きく影響

ではなぜ株価が下がってるのかと言うと、明確な理由があります。それは、金融引き締めです。

コロナショックを受け、アメリカを中心に金融緩和を行いました。金利を引き下げてお金を非常に多く振りまくことによって、簡単にお金を借りて経済的に困らないようにしようという動きを行いました。しかしそれを続けると、やがては投機的な動きとなり株価を引き上げ、世の中を不安定にしかねない(インフレになりやすい)ということで、金融引き締めを行おうとしています。インフレになると低所得者層や年金所得者が困ってしまうため、アメリカの中央銀行FRB ではそうならないように金融引き締めを行ない、インフレを少しでも抑えようとしています。

しかしこのインフレを抑えようと金利を引き上げるというのは、株式にとっては必ずしも良くないのです。

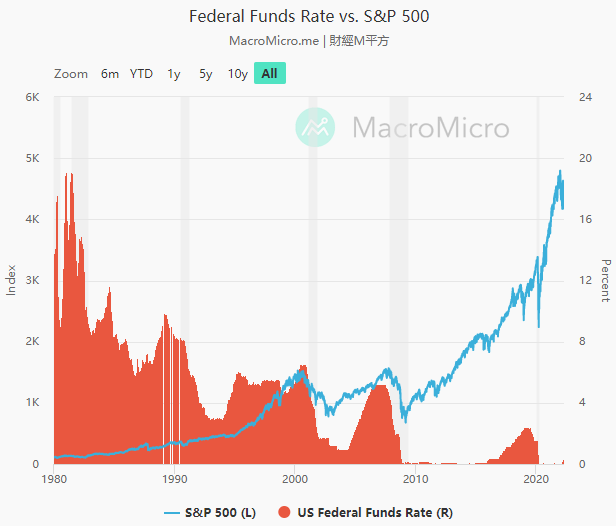

次のチャートの赤色部分はアメリカの政策金利で、青線はS&P500の株価となっています。

出典:MacroMicro

過去の動向を見ると金利を引き上げたところで株価がピークを迎えています。

2000年頃のITバブル時、2008年頃のリーマンショック時も同様の動きを見せています。また1970年代80年代も同じような事があり、今と似たような状況でインフレが加速したので、金利を引き上げた結果、株価が長期低迷するという状況になりました。

金融緩和によってお金がじゃぶじゃぶの状態になり、そのお金が株式に流れるということで株価が大きく上昇する相場を金融相場と言います。

しかしいつまでも金融緩和を続けていくと資産価格の上昇インフレといった副作用を引き起こすため、やがて引き締めないといけない時が来ます。これを逆金融相場と言い、金利が上がったところで株価が下落に転じる相場を言います。現在は逆金融相場にあると言えます。

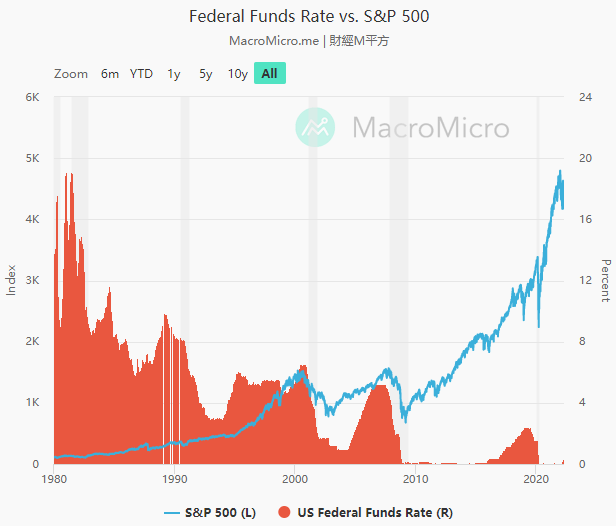

FRB中央銀行はインフレが進むほど金利を引き上げないといけないという風に考えるため、それを株式市場が先読みして株価が下がってくるということになります。今一度先程と同じチャートを見ます。逆相場となった直後の影(縦に薄いグレーが入っている箇所)の部分は、リセッション景気後退と言われる時期です。

出典:MacroMicro

これまでにも述べたように、景気の流れと金利の動きはリンクしやすいと言えます。2022年現在の米国政策金利を表す赤の山は、過去のリセッション景気後退期と比べるとまだ低いですが、このまま金利を引き上げていくとリセッション景気後退に陥る可能性が高いのではないかと思います。

景気後退が懸念、景気が明るくなる見通しは立てづらい

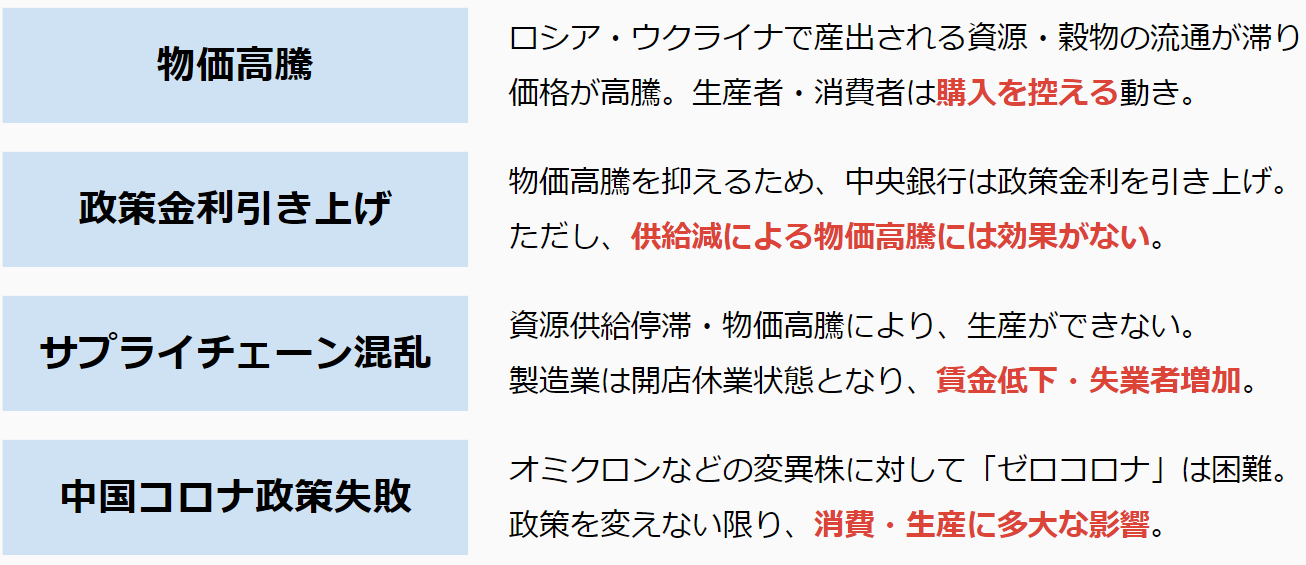

ここで、現時点での景気後退要因についてまとめます。

現時点での景気後退要因は大きく4つで、物価高騰、政策金利引き上げ、サプライチェーン混乱、中国コロナ政策失敗です。

先の二つはこれまで申し上げた通りなのですが、サプライチェーンの混乱は、ロシアのウクライナ侵攻やコロナ禍による混乱によるものです。中国コロナ政策失敗については、上海ロックダウンに代表するように、感染力の強いコロナ封じ込め政策によって世界第二位の経済大国である中国経済が動かなくなると、世界中のサプライチェーンに多大な混乱を引き起こしています。

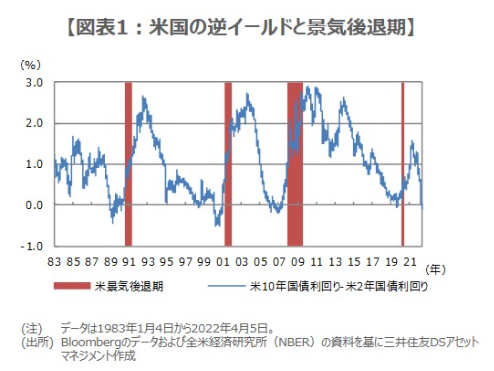

こうした景気後退要因が様々ある中、景気が明るくなる見通しは今のところなかなか立てづらい状況です。特に物価高騰は人々の消費マインドを大きく引き下げますから、世界的な経済縮小に繋がりかねません。この景気後退が起こる可能性としては逆イールドというものがあります。明確な因果関係があるわけではないのですが、実はこの逆イールドと呼ばれる現象が今年の3月29日に発生しました。

通常時は、米国の10年債利回りと2年債利回りを比べると、長いスパンで先行きが読みにくい10年債利回りの方が高くなるのが普通なのですが、目先の景気に対して不安を覚えると投資家は2年のリスクを高く見積もって2年後に満期を迎える国債を売るということが起きます。国債を売るということは利回りが上がる(2年債の利回りが上がる)ということです。要するに、目先のリスクをネガティブ視しているため、逆イールドが発生していると言えます。

実際過去にはITバブルやリーマンショック時など、逆イールド発生から約2年2か月後に景気後退が発生しています。

出典:三井住友DSアセットマネジメント

ここまでの話をまとめると、円安インフレによって長期的には株式を持つのがプラスと考えられますが、目先に関しては逆金融相場、ロシアのウクライナ侵攻、中国のロックダウン等による景気後退が懸念され、目先の株価が落ちてしまっていると言えます。

不安要素だらけでも株を買うべき理由

では、こうした状況下で株式を買っていいでしょうか。

私は、長期投資家であれば「今こそ株を買え」とお伝えします。なぜそう言ってるのかをこれから説明します。当面の株価に対する見通しと戦略は、私はこう考えています。

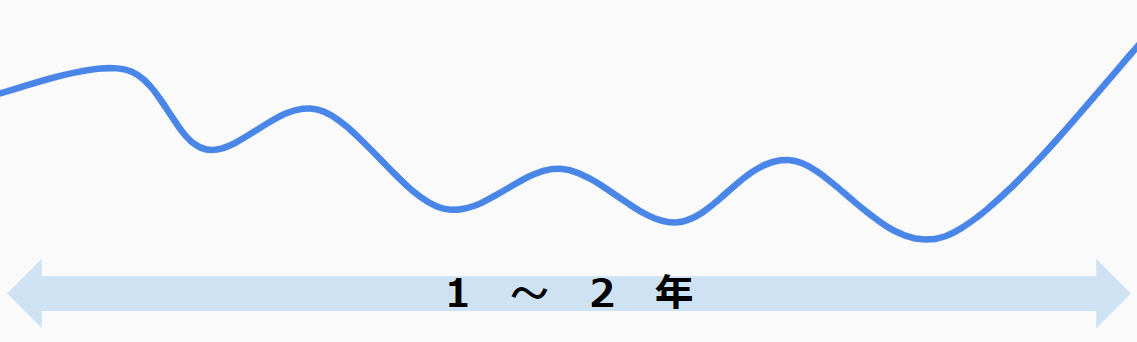

私はこの1、2年は、株価は上がらないのではないかと考えています。

景気後退はほぼ確実に来ると思っているからです。金利も当面引き上げてくるでしょうし、株価は上がりにくい状況となります。短期投資家であれば、短い期間で買っては下がって、買っては下がってを繰り返し、やる気は下がってしまうと思います。コロナ禍で市場参加者は増えたと思いますが、そうした人たちがどんどん市場から出ていき、その結果さらに株価が下がる。これが1、2年ぐらいは続くと思います。だからといって、それで諦めてしまうと長期投資家にはなれません。

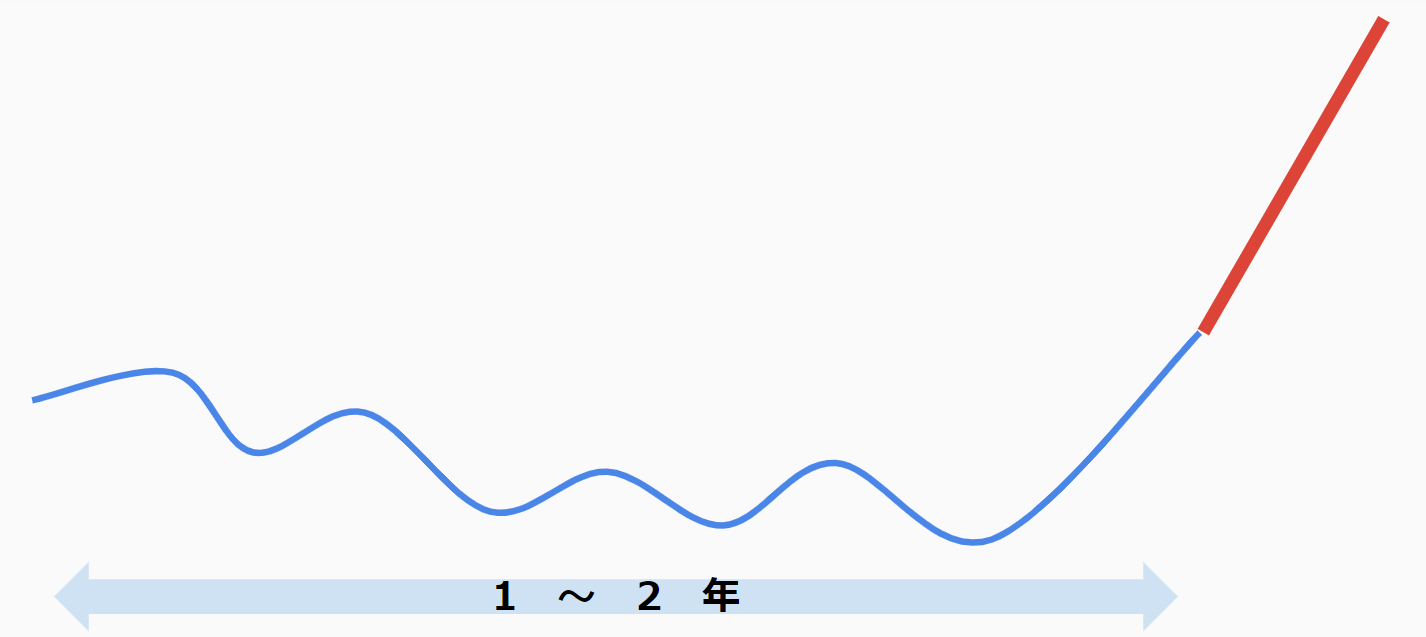

株価が上がらない状況が続く一方で、良い企業は景気が悪かろうと業績を伸ばす、あるいは業績を伸ばすための力を十分に溜めています。逆金融相場が終わって金融が引き下がる景気が良くなるタイミングがやってきた時には株価は一気に上がります。これはもう待ってくれません。

かつてアベノミクスの時に一度経験された方は分かるかと思いますが、株価は一気に上がり始めました。

短期投資家的には、そこから買い始めればいい、と考えるかと思いますが、専業の投資家、または常に市場を見ている人でなければ、急に株を買うなんてことはなかなかできません。したがって長期投資家の戦略としては、ズルズルと株価が下がる局面で資金に余裕を残しながら景気が悪い中でも業績が伸びる優良企業をコツコツとたくさん買っていく、です。大きな上昇局面がくるまで持ち続け、その後は持っているだけで資産価値が2倍、3倍となるような、こうした戦略を長期投資としては推奨しています。

この戦略の良いところは、じっくりと企業を見極めてから株を買う時間があるということです。コロナショックの後一気に株価が上がった時はなかなかそうもいかなかったと思いますが、今だからこそじっくりと企業を見極めることができます。

こういった時こそ長期投資家にとってはチャンスです。

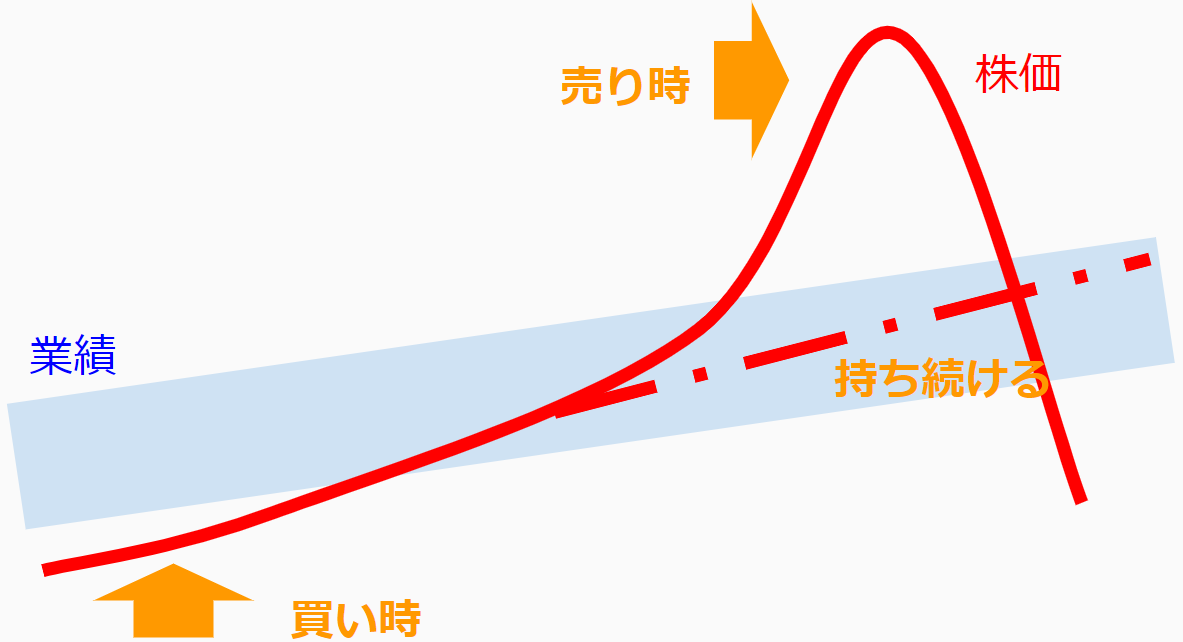

こちらの図のように、業績(あるべき価値)よりも株価が下がっている時に株を買い、株価が上昇したときに売ることで大きな利益を上げることができます。または、企業の業績が伸び続ける限りその株を持ち続けることで、大きな資産を築くことができるのです。

いかがでしたでしょうか。本日の結論は、株価が下がるほど長期投資に有利である、ということでした。

最後に、ウォーレンバフェットの師匠であるベンジャミングレアムの格言をご紹介します。

「株式市場は短期では票数計算機だが長期的には計量器である」

票数計算機は人気投票とも言い換えることができ、計量器は企業の価値を見積もるということを意味します。

また米国の格言で「資産家は恐慌時に生まれる」というものがあります。

恐慌時に株価は大きく下がるかもしれないが、その時に大きく仕込めた人がやがて莫大な財産を築くことができる、という意味です。

最後までご覧になっていただきありがとうございます!

YouTubeで動画による解説も行っています

動画での解説が最も早く公開されます。いち早く情報を得たい方はぜひチャンネル登録をお願いします。

執筆者

元村 浩之(もとむら ひろゆき)

つばめ投資顧問 アナリスト

県立宗像高校、長崎大学工学部卒業。

大手スポーツ小売企業入社後、店舗運営業務に従事する傍ら、ビジネスブレークスルー(BBT)大学・大学院にて企業分析スキルを習得。

2022年につばめ投資顧問に入社。

長期投資を通じて顧客の幸せに資するべく、経済動向、個別銘柄分析、運営サポート業務を行っている。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す