2022年5月20日、米ダウ平均株価は90年ぶりとなる8週間連続の下落となりました。株価下落の直接的な要因は、FRB(連邦準備理事会)による金利引き上げと、今後の景気後退懸念にあります。

もっとも、私は現在の状況に不安を感じていません。なぜなら、今の相場を「金融相場」「業績相場」という観点で見たときに、とてもわかり易い状況となっているからです。相場を本格的に勉強したいと思っている人に必見の内容をお届けします。

「金融相場」「業績相場」とは?

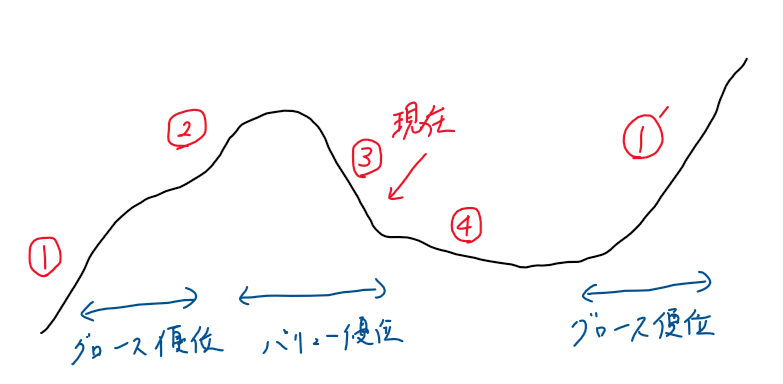

相場には明確な流れがあります。それは「金融相場」「業績相場」と呼ばれるものです。

- 世の中の景気が悪くなると、中央銀行は金利を引き下げます。これが引き金となり株価は上昇に向かいます(金融相場)。

- その後実体経済にもお金が回り、業績が上向くとそれを根拠としてまた株価が上昇します(業績相場)。

- しかし、業績が上向き過ぎてもインフレなどの弊害を生むことになるため、中央銀行は金利を引き上げ始めます。これによって株価は下落に転じます(逆金融相場)。

- やがてそれが景気転換の引き金を引き、実体経済としても業績が悪化してくるのです(逆業績相場)。→1に戻る

現在の相場状況とこれからの見通し

5月18日、ディスカウントストア・ターゲットが業績を発表したところ、インフレの影響で原価が上昇、純利益が半分になるという事態が生じました。これに驚いた投資家が、ウォルマートなどの小売株を中心に売りに回ったのです。

これは本格的な「逆業績相場」入りを意味しています。

金利が上がって、業績が悪化する。現在の相場は3と4の間です。これから業績が悪化方向に向かうとしたら、当面の株価低迷は避けられないのです。私はこれを根拠に、今後1~2年の株価は厳しいと考えています。

今こそ仕込むべき銘柄

しかし、だからこそ長期投資家にとっては大きなチャンスとなりうるとも考えています。この後実際に景気が悪化すれば、中央銀行もやがて金利を引き下げざるを得なくなるでしょう。そうなると次に訪れるのは「1」の金融相場です。

金融相場では、それまでくすぶっていた成長株が一気に上昇します。15倍だったPERが30倍でも正当化されるようになるのです。いわゆるグロース優位の相場です。

逆に、旧来型の事業を行っている「バリュー株」は、逆業績相場において暴落こそしないかもしれませんが、景気の悪化による業績低迷で伸び悩むことが考えられます。

したがって私は、来るべき金融相場に備えて、今こそ成長株を仕込むべきと考えています。金利の上昇は既に先行して織り込みつつあり、下落余地は限定的と見ているからです。

例えば、年率20%前後で成長しているAlphabet(Google)などがPER20倍、ウォルマートのような伝統的なビジネスがPER30倍という逆転現象が生じていました。これはやがて修正されると考えており、今がまさにその過程と言えます。

インフレは「モノ」を扱う企業にとって脅威ですが、原価率が低く、無形資産を元にビジネスを行っている企業にとってはどこ吹く風です。したがって、ハイテク企業にとっては大きな向かい風にはならないと考えています。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す