今回は、オリンパスについての記事です。

オリンパスといえば、11年前に結構話題になりました。

会計不祥事で一時は、上場廃止の危機になりました。

しかし今や、その上場廃止危機の底値から、株価はなんと20倍に上昇しています。

オリンパスが不祥事を起こす前の株価を、大きく超えて上昇しているのです。

(私が見る限り)オリンパスは世界的に見ても、かなりの優良企業に生まれ変わっているといえるのです。

なぜ生まれ変わることができたのか?

それを追究していくと、バリューアクトという聞き慣れないファンドの存在が浮かび上がってきます。

「オリンパスが、いかにしてこのような成長を遂げてきたのか?」

「我々はオリンパスのような企業をどうやって見つければいいのか?」

ということについて記事にしています。

オリンパス株価推移

こちらがオリンパスの株価推移です。

ちょうど真ん中にある点線のところが、会計不祥事があった2011年11月の株価です。

株価は156円になっています。

しかし、それ以降の株価をを見てください。

2022年8月31日時点の株価は、2,998円およそ3,000円ということで、ざっと20倍という計算になります。

2010年~11年にオリンパスに投資していたら、20倍という成果を得られたのです。

もちろん、この瞬間に投資ができるというのは難しいでしょう。

ただ、株価は2009年より前の高値からも、大きく上昇して3倍近くになっているのです。

化学事業売却

直近でなぜオリンパスを取り上げているのかというと、科学事業、つまり顕微鏡事業を売却したというニュースがあったからです。

その金額がなんと4,276億円なのです。

実は顕微鏡事業というと、オリンパスの祖業に当たるわけです。

元々国産の顕微鏡を作ろうというところから始まった会社なのです。

しかしその祖業を今なんと!売却するという動きになっているのです。

なぜ売却といった動きになるのか?

このニュースを理解できれば、今のオリンパスがどういった状況にあるのかを理解できると思います。

では一度11年前の不祥事が、どんなものだったのか、改めて振り返ってみたいと思います。

オリンパス事件のあらすじ

日本がバブルの時代だった頃、多くの企業が財テクに走りました。

株や不動産を買ったら儲かるということで、企業が自分の本来の事業とは別に、様々な投資を行っていたのです。

しかし1990年~91年頃のバブル崩壊で、金融商品の損失をこうむっていたんです。

ところがオリンパスは、ばれないように損失を隠していたのです。

簿外債務と言われるものですが、それを証券会社、野村証券と共謀して隠していたのです。

どうやって隠したかというとM&Aです。

会社を買うというような形をどんどん繰り返し行って、それで買った企業が実は価値がなかった、M&Aの失敗という形で損失に見せたのです。

いつかは簿外債務というのは、ばれてしまうものですから、ばれないように、会計上の損失を計上することによって、多額の含み損を隠していたことをなきものにしようとしたのです。

ところがある時、就任した外国人社長の方(オリンパスの外国人社長)が、このおかしな取引に気がついて、それを告発したら、早速解任されてしまいました。

しかしこの外国人社長によって、公にされてしまったことによって、不正会計が発覚したのです。

これはいわゆる有価証券報告書の虚偽記載に該当するものですから、証券市場としては厳しく取り締まらなければいけません。

またこの簿外債務によって、損失が計上されていた純資産が不足して、債務超過に陥るんではないかということもありまして、一時、上場廃止の危機になったのです。

株価もその前の高値からすると、95%下落してしまいました。

このとき覚えている方もいらっしゃるかと思うのですが、一緒に不正を働いた野村証券の担当者やオリンパスの経営陣が逮捕されるという事態に陥ったのです。

しかし、幸いオリンパスは上場廃止を免れまして、何とか持ちこたえることができました。

ただし損失は計上されて、債務超過寸前だったのです。

そこにソニーなどが出資することによって、何とか債務超過を免れ、一応この危機は上場廃止にもならず、債務超過にもならず乗り切ったわけです。

これだけ見ると、一時的に危機を乗り越えただけのように見えるんですが、オリンパスの本当の株価上昇のストーリーは、ここから先にあったのです。

オリンパスとは?

まずオリンパスは、そもそもどんな会社だったのか説明します。

まずは顕微鏡。

それから皆さんなじみの深いところでは、デジタルカメラ。

元々顕微鏡から始まって、カメラ、そして、いわゆる光学技術をやっていました。

それから発展して内視鏡とか、医療分野にも進出しました。

しかし先ほど顕微鏡事業を売却したと書きました。

実はこのカメラ事業も既に売却しているのです。

オリンパスというと、顕微鏡やカメラの印象が強い方が多いと思います。

今やこれらの事業は持っていないのです。

事業売却すると、当然その部分(顕微鏡やカメラ事業)の売り上げや利益が抜け落ちてしまうので、会社として小さくなっているのではないかと思うかもしれません。

確かに売り上げは、過去最高とは言えません。

しかし(スライドの赤で表示された)営業利益がドン!と上がりまして、前期も過去最高益。今期もさらに大きく最高益を予想しているのです。

これほど急回復、急成長をしてきたのです。

特に2019年からの成長というのは、目を見張るものがあります。

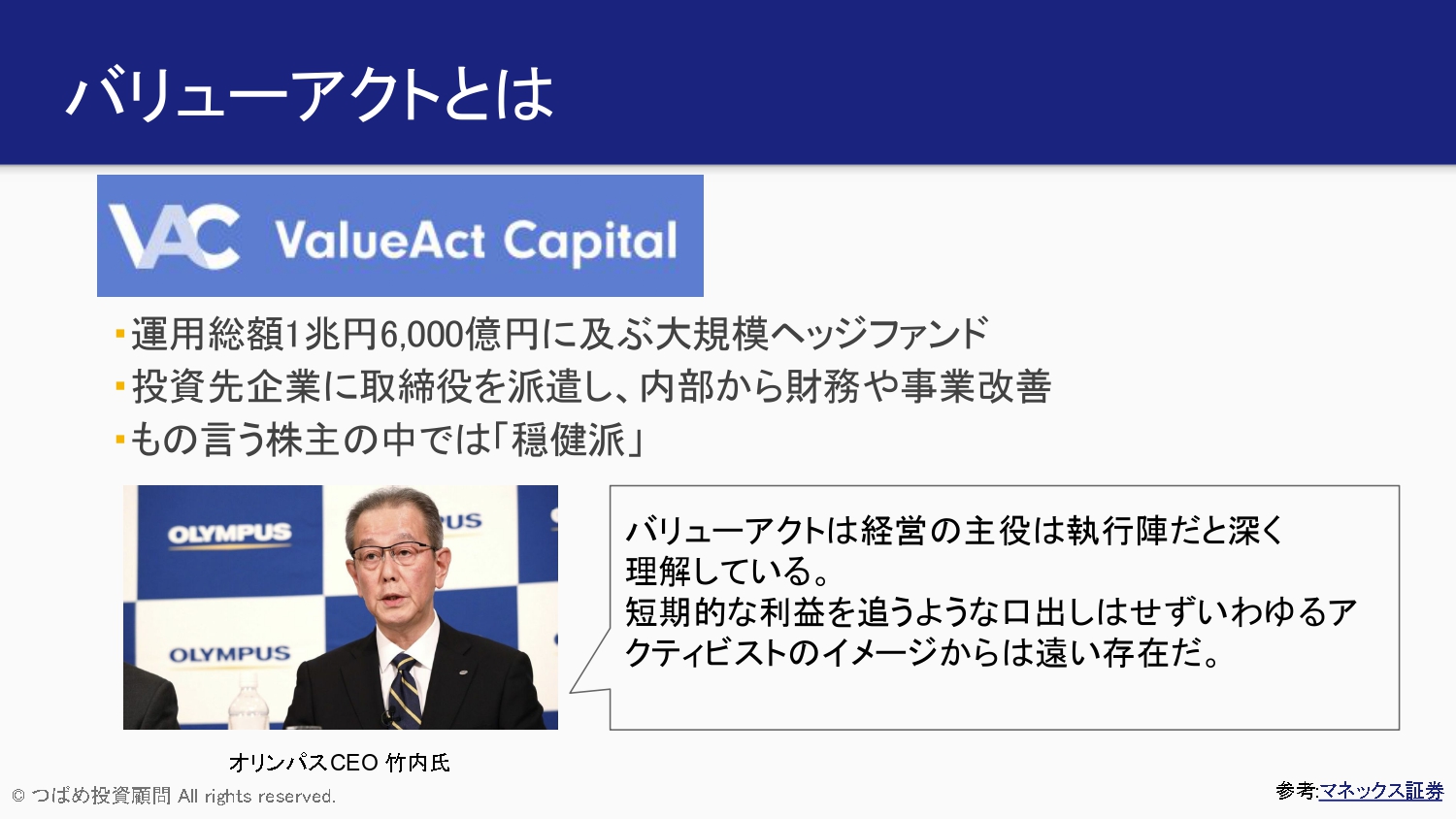

バリューアクトとは

(実は)2018年に入ってきた大株主がいるのです。

それがバリューアクトというアメリカのサンフランシスコに本社を置くファンドです。

いわゆる、アクティビストと言われるファンドです。

アクティビストというと、あまり良いイメージがないかもしれません。

企業に入ってきて、いきなり増配要求をしたりなど、まさに人の家に土足で上がりこむようなことをするような人たち(というイメージがあるかもしれません)

ただ、このバリューアクトというのは、かなり良心派と言えるのです。

運用金額が1.6兆円にもなる大きなファンドです。

動きとしては、株式を例えば5%から10%程度保有して、自分が投資した企業に取締役を派遣して、その企業を改善することによってリターンを上げようという手法です。

いわゆる村上ファンド的な

「溜め込んでいるお金を払え」

「増配をしろ」

「自社株買いをしろ」

というのとは、一線を画すファンドです。

今の社長の竹内氏も

「バリューアクトは、経営の主役は執行人だと深く理解している。」

「短期的な利益を追うような口出しをせず、いわゆるアクティビストのイメージからは遠い存在だ。」

と述べています。

このことからも、かなり良心的かつ、ある意味本質に根ざした動きを行ってるのです。

本質に根ざすというのは、企業の目的はそもそも経営とか事業を改善して、(その企業の)価値を上げるということです。

まさにこれを実行していて、バリュー価値(Value:価値、Act:行動)といった社名にも現れているわけです。

オリンパスの経営改革

このバリューアクトが入ってきたことによって、オリンパスは何をしたのか?

2018年に投資して、翌年2019年には、オリンパス経営の方針を示しています。

これだけ早いのです。2018年に入って、2019年にその意向を汲んでオリンパスが経営改革を行ったということですから、余程バリューアクトのいうことの納得感が高かったのではないかと思います。

逆に言いますと、オリンパスはある意味、それまでの経営陣が逮捕されて会社の膿というものを出し尽くしてしまったからこそ、できたのかなと感じています。

経営機構改革

そういった経緯もあって、バリューアクトが入ってから、オリンパスは矢継ぎ早に改革を行います。

その改革というのは、まず経営機構改革です。

先ほどバリューアクトが投資先に取締役を派遣すると言いました。

オリンパスでも例外ではなくて、どんどん取締役を社外から派遣しました。

なんと、現時点においてオリンパスの取締役が12名いるんですが、うち9名は社外取締役になっているのです。

今、社外取締役というのも重要性が叫ばれていまして、これが例えば過半数を超えるとか、3分の1は社外が良いといった話もあります。

しかし実際には、結構お飾り的な部分があります。

具体的には、社外とは言いながらかなり仲が良かったり、反対意見は唱えないような人を揃えている。

見かけだけの社外取締役を採用している企業は、実は珍しくないんです。

一概にそれが悪いとは言えないんですが、少なくとも社外取締役の意味は果たしていないということになります。

一方でこのオリンパスは10人中9名で、その経歴を見ても、明らかに関係ないという人たちが集まっているのです。

そのことがまさに経営改革を、よりリアリティのある方向に持っていけたんではないかと考えます。

選択と集中

次に行ったのが選択と集中です。

(先ほど述べた通り)顕微鏡事業やカメラ事業を売却しました。

(選択と集中が)どういうことかというと、それらの事業が赤字を垂れ流していたのであれば、すぐ売却すれば良いと思います。

しかし必ずしも赤字を垂れ流していたというわけではないのです。

特に顕微鏡化学事業に関しては、それなりに利益を出していました。

ただしオリンパスとしては、営業利益率20%以上を目指したのです。

この顕微鏡事業というのは、実はその基準を満たしていなかったのです。

また将来の成長ということを考えても、今顕微鏡にそんなに強いニーズがあるとは思えなかったわけです。

すなわち成長しないと考えたわけです。

世界的メドテック企業へ

それらを売却して、今度は何に集中したのかというと、「世界的メドテック企業へ」とあります。

オリンパスが持っている技術としては、いわゆる光学技術、レンズとかそういった技術で、それが顕微鏡、カメラと来たんですが、次にきているのが、内視鏡などの医療部門です。

この医療部門というところに目を付けたわけです。

この医療というのは、景気に左右されにくく、人々が豊かになればなるほど、より高度な医療を求めようとする。

その高度な医療の中で内視鏡とか、そういった医療機器の需要というのはどんどん増えていくのです。

直近で、特に中国に関しては、年率で内視鏡の需要が17%から20%伸びているという、なかなかとんでもない状況だったのです。

しかも高い技術が必要とされますから、そこでオリンパスは、内視鏡に関しては実はもう世界トップシェア。

かなり独占に近いぐらいのシェアを持っているのです。

そこに資源を集中していったのです。

内視鏡だけだと当然限界があるので、それ以外の治療機器分野にも進出していこうということで、そちらに舵を切っていくのです。

オリンパスはもはや、顕微鏡レンズの会社だけではなくて、メドテック、メディカルのテクノロジーの会社になろうという宣言を行っているのです。

その流れの中で、先ほどの顕微鏡事業売却を見ると、理解が進むのではないかと思います。

ここに集中して利益率20%以上を目指していきましょう。

しかも集中した先というのが、これから成長が期待できる分野だということで、企業としては、まさにやるべきことをやったということが言えるのではないかと思います。

私が注目したいのは、似たようなことができる日本企業は、オリンパス以外にも結構あるのではないかということです。

- 技術は持っていて、それを活かす。

↓ - そこに集中することができれば、経営を改革して利益を伸ばせる。

↓ - さらに資源を利益率の低いところではなく、投資収益率の高いところに集中させる。

↓ - そのことによって世界的に伸びていって成長軌道に乗ることができる。

仮に日本が成長しなかったとしても、海外の成長に乗って、企業として成長していけるというような企業は、かなり多いと思います。

ただ、問題はそれを受け入れる土壌です。

ずっと同じ会社だけでやってきたというのは、どうしても家族経営的なところがあって、昔からやっている事業を売り飛ばしたりすることはなかなかできません。

やっているところもあるのですが、例えば東芝とかを見ると、戦略的にやってるのではなくて、お金がないからやるしかないといった、追い込まれてからやるケースがあります。

本来はオリンパスのように積極的にやっていかなければならないのですが、気持ち的に受け入れられない経営陣が昔からいる人たちばかりだとそれがなかなかできない。

オリンパスは逆に大きな不祥事があったからこそ、受け入れられる土壌があったということになります。

オリンパスのような経営改革ができる技術を持った会社を見つければ、大きく成長できる可能性があるのではないかと思います。

オリンパス株価推移

実際にオリンパスの株価を見ましても、(先ほどと同じチャートなのですが改めて見てみますと)バリューアクトが入った2019年からすると、なお3倍近く上昇しているということになるのです。

上場廃止になるかどうかわからないという156円のところで買わずとも、経営改革が行われているときに買えば、それで投資としては十分だったわけです。

そういった会社を地道に見つけていくっていうのは、もちろん良いでしょう。

しかし、これはもしかしたらヒントになるかもしれません。

(若干姑息な手段ではあるんですが)今まさにバリューアクトは、そういった見方で企業を探しているのです。

実は数年前の2013年ぐらいに、マイクロソフトにこのバリューアクトが投資を行ってるんです。

マイクロソフトが、そこで何をしたのかというと、これからクラウドサービスが発展するから、Azure(マイクロソフトのクラウドコンピューティングサービス)の強化。

そういったクラウドを強化して、実際に業績を伸ばしました。

またAdobe、PDFのAdobeを、これまでプロダクトの売り切りだったものを、サブスクリプションモデルに変えることによって利益を増やそうという動きをして、いずれも成功裏に終わっているのです。

既に強みとか、いいものを持っているところを、より際立たせようという動きを行っているのです。

バリューアクトの投資先

実はオリンパスに投資したのが、日本企業では最初なんですが、今いくつかの日本企業に投資しています。

それが、トレンドマイクロ、任天堂、セブン&アイ・ホールディングス、そして、化学会社のJSRです。

これらの会社に投資をしているのです。

逆に言えばバリューアクト、先ほど5%から10%投資すると言いました。

5%投資すると、大量保有報告書というのを出さないといけません。

よって買っているということが表に出るのです。

となると、バリューアクトが買ったということを見て

「もしかしたらこの企業、これからいいかもしれない」(と注目してみるのも良いかもしれません)

少なくとも海外の投資家から見たら、マイクロソフトとかAdobeを成功させた実績のあるファンドですから、ここが買ったというだけで十分注目に値するわけです。

実際オリンパスを見てても、単に経営改革をやったという以上にオリンパスの経営改革が非常にわかりやすくまとめられているのです。

オリンパスのIR資料を見ると、ものすごく綺麗にわかりやすくまとめられています。

そういったIR効果も少しはあるのかなというところです。

いずれにしても、価値を上げるという、つばめ投資顧問が推奨している投資に沿った理念で行動を行っているファンドだと理解しています。

今後もバリューアクト、そしてオリンパスの動きには注目してまいりたいと思っています。

この内容はYouTubeで動画による解説も行っています。

動画での解説が最も早く公開されますので、いち早く情報を得たい方はぜひチャンネル登録をお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す