今回の記事のテーマは「円安相場の転換点」です。

私は

「この円安はいつまでも続くものではない」

「一時的なものだ」

と考えています。

その理由を前半で説明するとともに、後半では円安が円高に転換したときに、株式市場では何が起きるのかを解説したいと思います。

目次

1ドル144円台に・・

現在、なんと1ドルが144円。

2021年初頭で1ドル102円でしたから、5割近く円安が進んでいる状況です。

原因としては、日米金利差があると言われています。

アメリカが利上げをする一方で日本は利上げをしない、ゼロ金利を続ける。

この差でより運用に有利とみられるドルにお金が集まって、一方で円が売られる流れが進んでいると言われています。

ただ、これは短期的な動きにすぎないと私は考えています。

というのも、いわゆる為替のファンダメンタルズは、基本的には購買力平価によって決定されるという長期的な事実があるからです。

長期では「円高・ドル安」

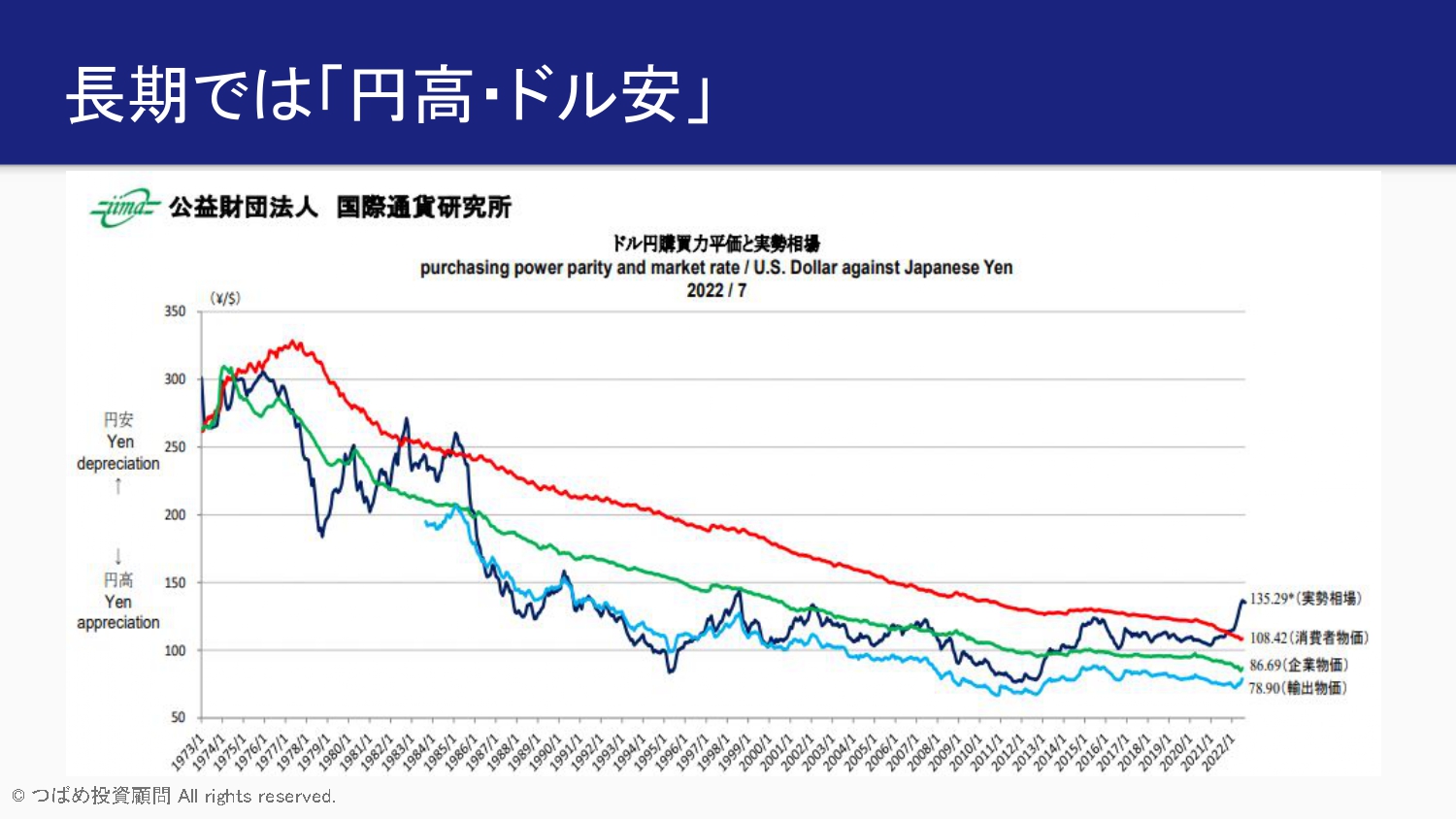

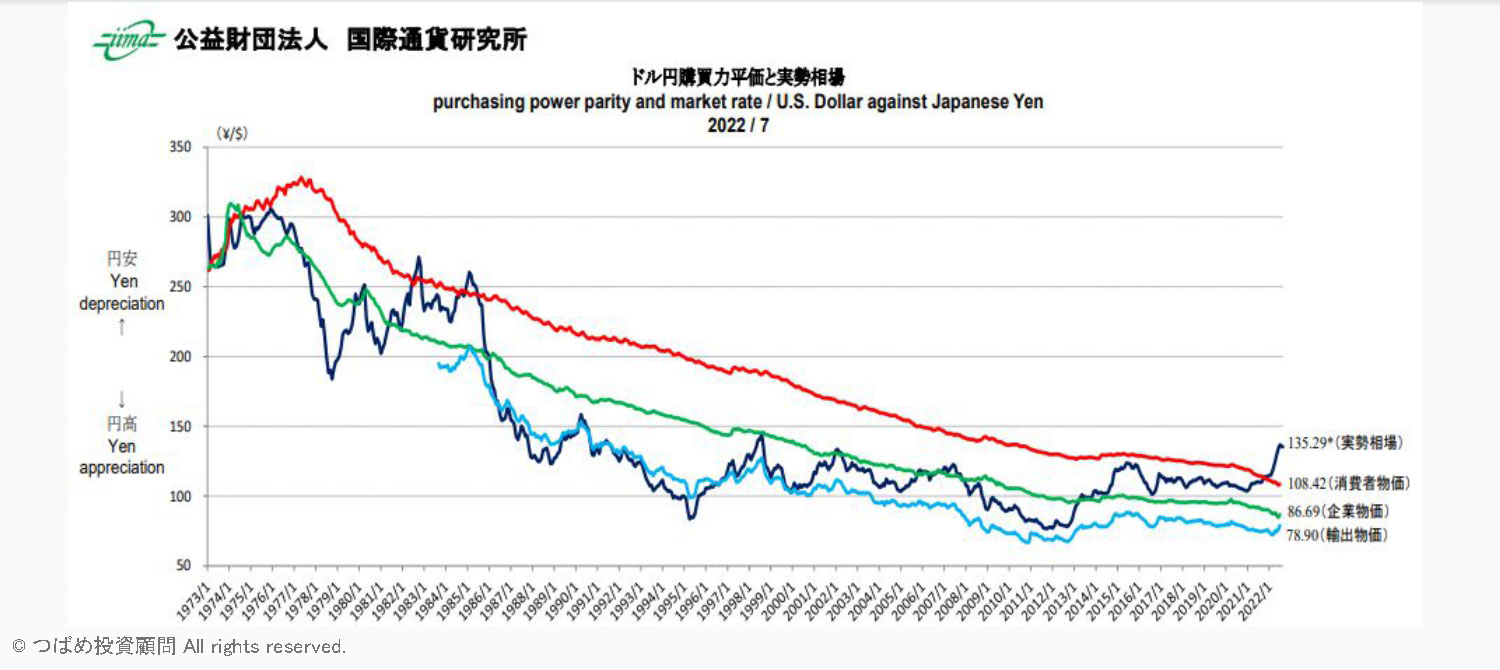

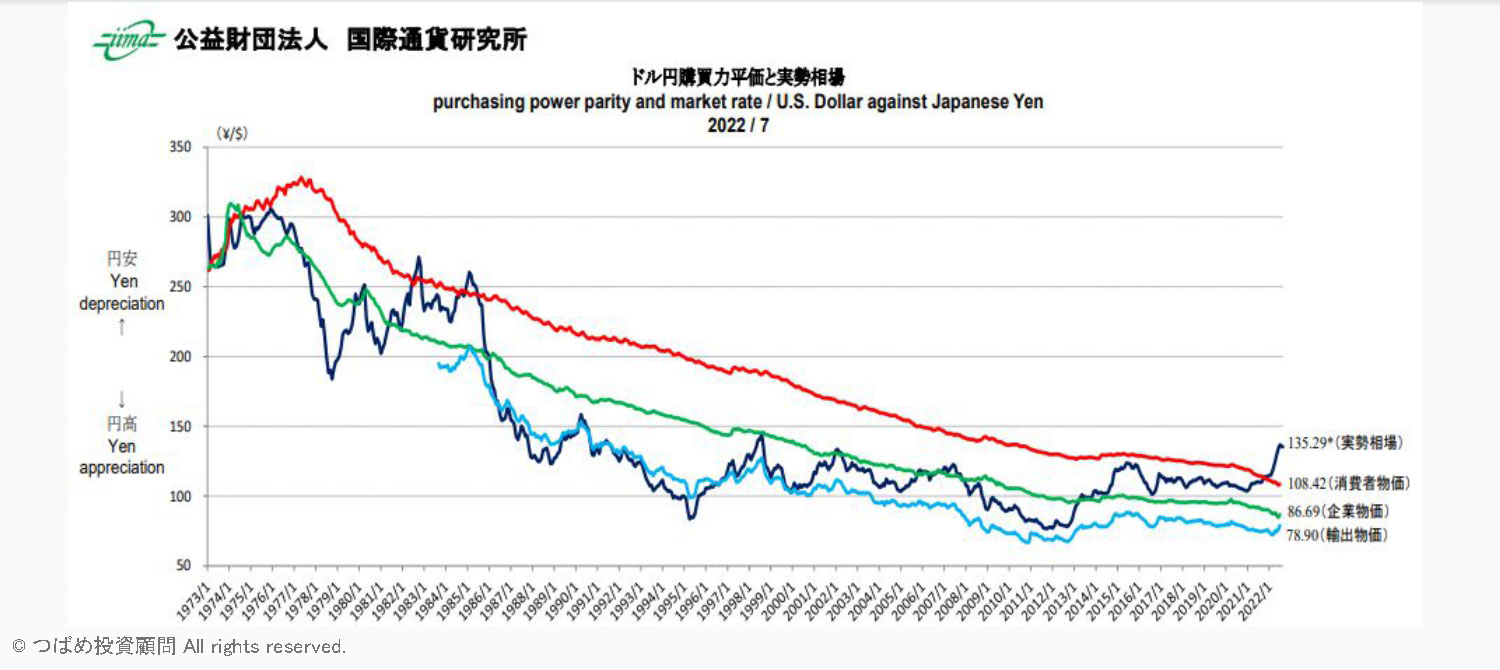

それを示しているのがこのグラフです。

国際通貨研究所というところが出しているグラフですが、

赤は消費者物価指数のドルと円、つまりアメリカと日本の消費者物価の相対推移を表したもの。

緑が企業物価。

水色が輸出物価。

濃い青が実勢の為替レートです。

アメリカと日本を比べると実は、長期にわたってアメリカのインフレ率の方が高くて、日本のインフレ率が低いという状況が続いてきました。

それがこのグラフでも分かります、赤や緑の右肩下がりのグラフ。

これが何を意味しているのか?

インフレ率が高いということは、通貨がどんどん自己増殖。増えていくということです。

(増殖すると)その価値は薄まっていきます。

薄まるということは、相対的に安くなるということです。

アメリカのインフレ率の方がずっと高いので、アメリカドルの価値がずっと薄まってきて、実勢値という意味では、ドル安円高が続いてきたのです。

次は濃い青のグラフ(実勢の為替レート)をご覧ください。

一時的には上がったり下がったりを繰り返していますが、50年といった長期チャートを見れば、基本的には赤や緑の線に沿った円高水準という動きになっています。

また現実問題としても、世界的には一物一価の原則というものがあります。

違う国の通貨で見ても、基本的には一物一価が成り立ちます。

同じものを買うのにドルで買った方が得だとか円で買った方が得だとか、そういうことにはならないのです。

つまり、インフレの国の通貨というのは薄まっていく。

この事実は変えることができないわけです。

よく言われるのは、今の円安は日本の経済力が下がったからだと。

それは実は当てはまらなくて、この通貨というのはあくまで、このような交易条件に過ぎず、基本的には国の経済力を表すものではないのです。

ただ言えるのは、その通貨に対する信頼というのは言えます。

例えば、日本の円に対する信頼が全くなくなってしまうと、日本円が売られ続けるという流れは起こりうるのです。

それは過去ソビエト崩壊時のロシアとか、国の財力がおぼつかない新興国ではそういうことがよく起こります。

そういう国で何が起きているのかというと、その国の通貨ではなくて、ドルじゃないと取引しないということが、当たり前に行われているのです。

海外旅行する方だったら、身にしみているかもしれません。

特に新興国に行くと、その国の通貨よりドルで支払ってくれというパターンも結構あります。

日本は逆にそういう状況にはなっておらず、日本でいる限りはやはり日本円を使います。

それも当たり前に使っています。

日本円が当たり前に使われている以上、日本が急激に安くなるという事態は起こりにくい。

逆に言えば日本人が一気に「日本は駄目だ」ということで、ドルを扱うようになると、信頼性が落ちて、円の価値が円安というか、もう価値がなくなってしまうというような事態が考えられます。

しかしそれは相当可能性が低いと思っています。

私は長期では、今後円高に向かうと考えています。

グラフを見ていただきますとお分かりいただけると思いますが、青の濃いところ(実勢相場)が赤(消費者物価)を大きく超えています。

これはずっと続くものではなくて、やがてレンジ内に戻ってくるものであると考えています。

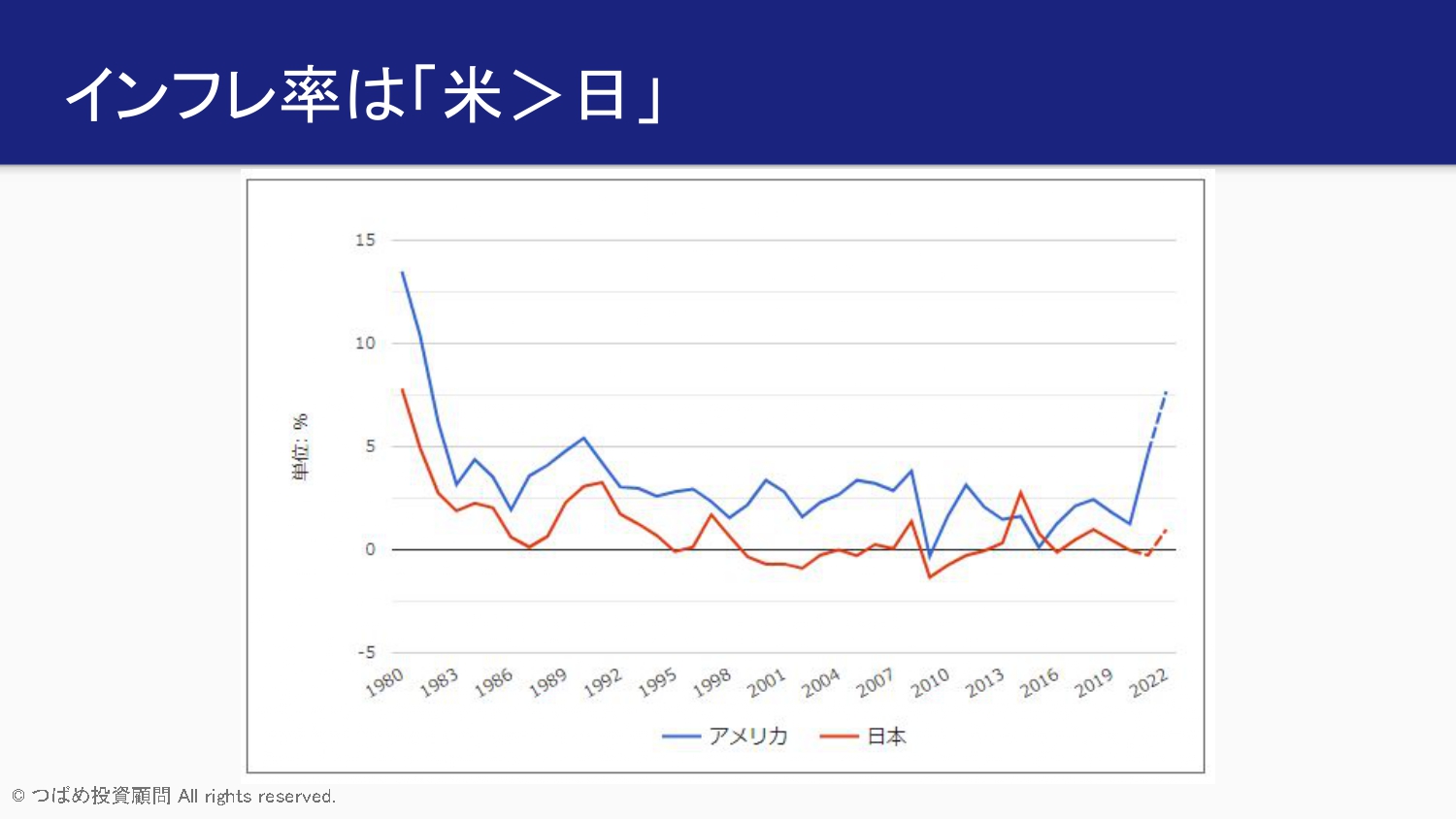

インフレ率は「米>日」

現時点においても今、インフレインフレ言っていますけれども、アメリカのインフレ率というと9%とか、ものすごい高くなっています。

一方で、日本は2%とかその辺です。

なおインフレ率はアメリカが高いという状況が続いています。

しかもその差は広がっていますから、アメリカの通貨の方がファンダメンタルズで見たら薄まっているということは間違いありません。

ではなぜ円安が実勢相場から離れて、円安に向かってしまうのか?

円安チキンレース=「より馬鹿理論」

それはチキンレース「より馬鹿理論」というところで説明できます。

円キャリー取引というものがあって、金利差があるから「単純に安い金利の日本円を借りて、高い金利のドルで運用すれば儲かる」という単純な思考回路の方が少なからずいるのです。

そういった動きが一気に加速することによって、そうならないとわかっている人がいたとしても

「一部がそういう動きをするのだったら私達も乗っかっておこうか」

というような動きが短期投資家の間で起こりやすいのです。

したがってみんなファンダメンタルではそうならないと思っていても

「実際そう動いてるからそれに乗っておかざるを得ないよね」

という人たちがやっぱり一定数いて、うまくいけば短期間で儲けることができますから、そういったトレーダー的な人たちがいるのです。

これでどんどん円安が、円売りドル買いが進んでいくわけです。

これがどんどん加速して「より馬鹿理論」ということで、いわゆるバブルの動きを、目先実勢を離れてどんどん円安が進むということになってくるわけです。

しかし、これはどこかで逆転するものなのです。

いつまでもそういうことは続かないと、当然わかってる人はいますから

「このチキンレース、どこでこの利益を確定させようか」と。

つまり、儲けたドルを売って円を買い戻すという動きをしようかと、今か今かとタイミングを探っている人たちがいるのです。

結構多くの人が、特に機関投資家は、そういうふうに考えていたりします。

なので、1人、また1人とこの取引から手を引き始めると

「今もう行かないといけない!」

「逃げないといけない!」

ということで、ダダダダダっと一気にドル売り円買いが進む。

そういった流れになることが想定できるわけです。

従って、これがいつになるかはわかりません。

いつになるかわかりませんけれども、今の急速な円安というのが動きが逆転する。

つまり円高になるときには、一気に向かうということが想定されるわけです。

実際に最近の原油の動きとか見ててもよくわかります。

一気に原油高が進んだと思ったらその後、崖のように原油安が進んでいます。

過去のバブルもおおよそこういった流れになっています。

今の円安というのはそういう意味では、短期筋によるバブルの兆候を示しているというのが私の考えです。

ちなみに今の円安についての解説は、別の動画でもっと詳しく解説していますので、ぜひそちらの方もご覧になっていただければと思います。

https://www.youtube.com/watch?v=nlw7GLu0z1o

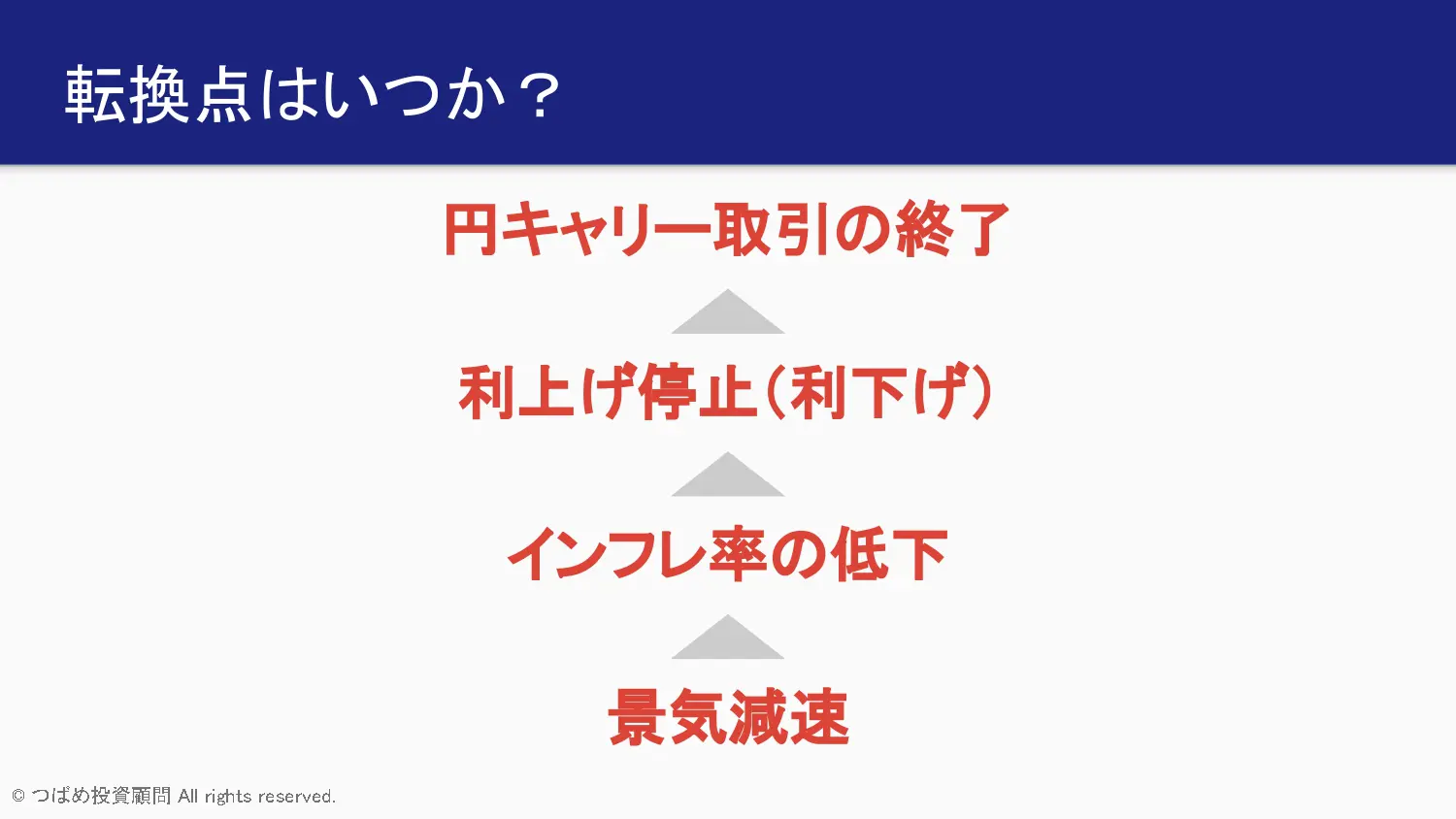

転換点はいつか?

円安がいつまでも続かない、転換点はいつか?

当然いつになるかというのは、正確にはわからないです。

ただ、どんなきっかけで起こりうるかというのは大体想像ができます。

まずは円キャリー取引の終了。

つまり「円を売ってドルを買う」「円を借りてドルを買う」といった流れが終了したときには、ドル高円安の流れは終了するだろうと考えられます。

この引き金となるのが直接的には、FRBの利上げの停止、あるいは利下げということになります。

つまり日米金利差がこれ以上拡大しない、あるいは縮小するとを考えられたときです。

もちろん、日本が利上げをして金利差が縮小するということも考えられなくはないです。

ただ、日銀の姿勢を見ていると、利上げはしないということを言っているので、その可能性は低いんじゃないかと考えます。

じゃあなぜFRBは、今利上げをしているのかというと、インフレを抑え込もうとしているからです。

急激なインフレは庶民生活に悪影響を及ぼしますから、それを金利を引上げることによって抑えようとしています。

つまり、金利を引き上げる必要がなくなるときというのは、このインフレ率が低下するときであるということができます。

じゃあインフレ率を低下させるには、どうしたらいいかというと、景気の減速です。

インフレというのは、基本的に供給に対して需要が大きいときはインフレになりますから、需要が減ればインフレは終わります。

つまり景気減速がインフレ率低下の引き金になる可能性もありますし、この逆も考えられるかもしれないです。

今コロナ、あるいはウクライナ戦争によって、供給不足、物が届かない。

あるいは物を作れないという流れが進んでいますが、これが正常に戻ればインフレ率が今みたいに急速に上がり続けることもないんじゃないかと考えられます。

景気減速がなかったとしても、ウクライナ戦争の終了とか、コロナが世界各国でもそういう懸念するような状況がなくなるということは一つ考えられると思います。

いずれにしても最後は、インフレ率の低下や利上げの停止あるいは利下げによって、円キャリー取引(円売りドル買い)が終了して、これが次の急速な円安が円高に向かうだろうと考えます。

先ほど言ったように、円安が円高になるときっていうのはチキンレースが終わるときですから、一気に動くわけです。

こうなるということは、皆さんぜひ頭に置いておいた方が良いと思います。

もちろん何度も言うように、時期としてはいつになるかわかりません。

FRBがいつ利下げに転じるのかっていうのも読めませんし、インフレも当然なかなか読めるものではありません。

また市場というのは、逆にこういうのをどんどん先取り先取りしようとしますから、利上げを停止するといった時点でそうなるわけではありません。

そうなるんじゃないかなという事象が発生した時点で、結構先取りして動き出すという側面があります。

これ自体が直接的にそうなるというわけではないんですが、その兆候が出たとき、例えばその景気減速の兆候が出た。

「アメリカの雇用者数が減少に転じた。」

「何かが起きる。」

「いよいよこの流れが起きるんじゃないか」

ということで、また為替が動いたりします。

だからこそ、いつになるかってのは正直わからないわけです。

ただ時期としては、やはり1年2年ないし3年というところを見込んでいくべきではないかと考えます。

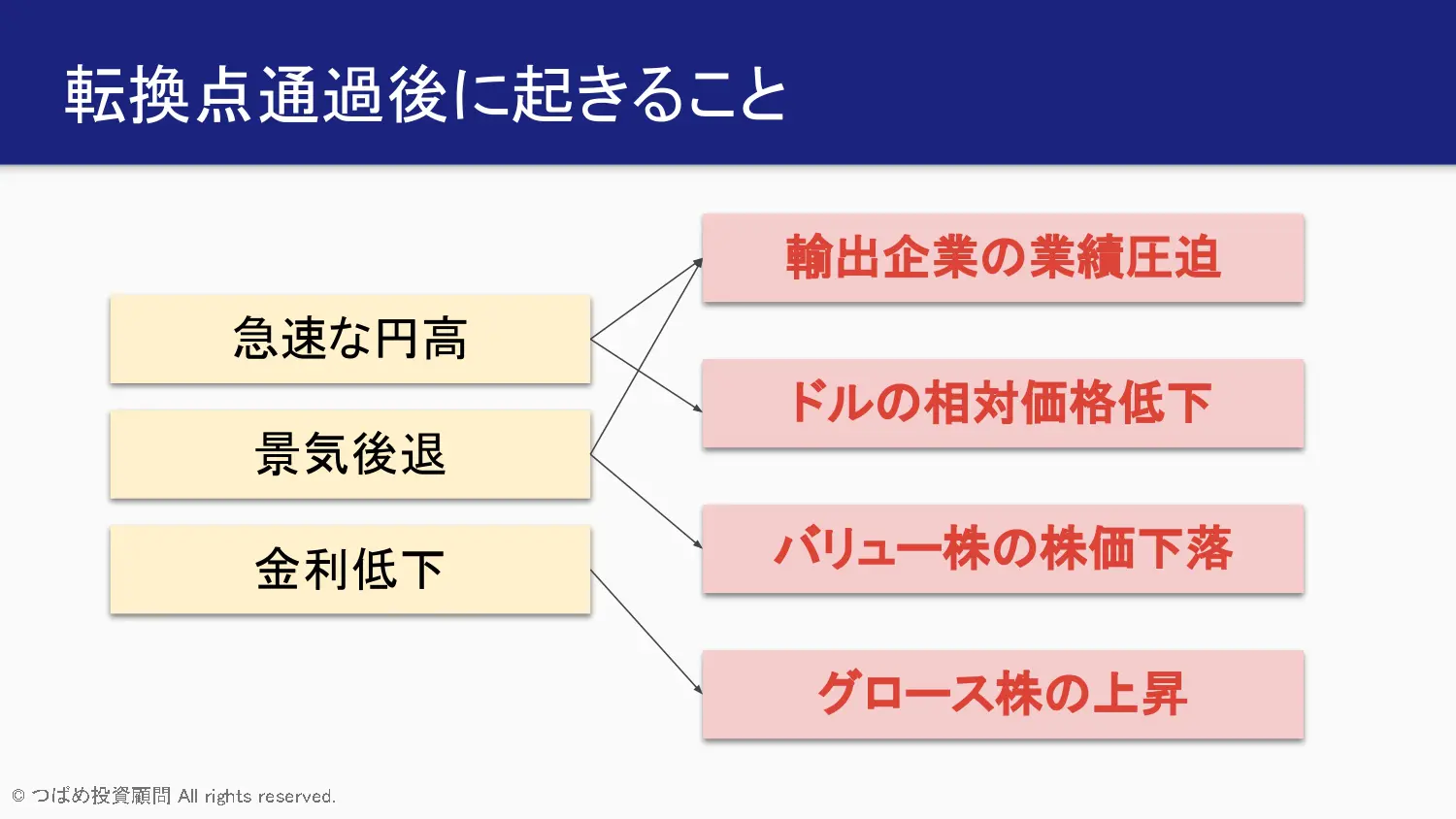

転換点通過後に起きること

円安が終わって急激な円高になると、何が起きるのかということを考えてみたいと思います。

特に株式市場について、円安が終わって円高になる。

正しい数字に戻るということですが、円高になって、同時に引き金となるのが景気後退であると言いました。

景気後退も起きているし、金利も利上げが終わって利下げに転じるということになるかもしれません。

こういったところから考えられることを四つを挙げてみました。

①輸出企業の業績圧迫

まずは輸出企業の業績圧迫。

今、製造業輸出業円安で調子良いんですが、業績はもしかしたらちょっと悪くなるかもしれない。

トヨタなどは、ちょっと注意が必要かなと思います。

②ドルの相対的価格低下

ドルの相対的価格低下で、今は円安ということでなかなか日本からアメリカ株を買いづらいという状況になっています。

一方でそのアメリカ株を持っている人にとっては、アメリカ株下がっても、ドル高によって価格が救われているという部分があるのですが、それが剥落する可能性があります。

逆に言えば、円が高いということはドルを買うチャンスでもあります。

さらにその時景気後退が起こっているとしたら、またそのアメリカの株も安くなっている可能性があるわけです。

その時がアメリカ株のある種買い時ということが言えるのではないかと思います。

逆に言えば、今は円安だし、円安の中で無理にアメリカ株を買うような局面ではないと考えるわけです。

③④バリュー株の株価下落&グロース株の上昇

一方で個別株というところを見ますと、今実は、バリュー株・割安株と言われるところが、株価が上がっているのです。

逆にグロース株が下がっているというところがあります。

(この株価が円高によって逆に動く可能性があります)

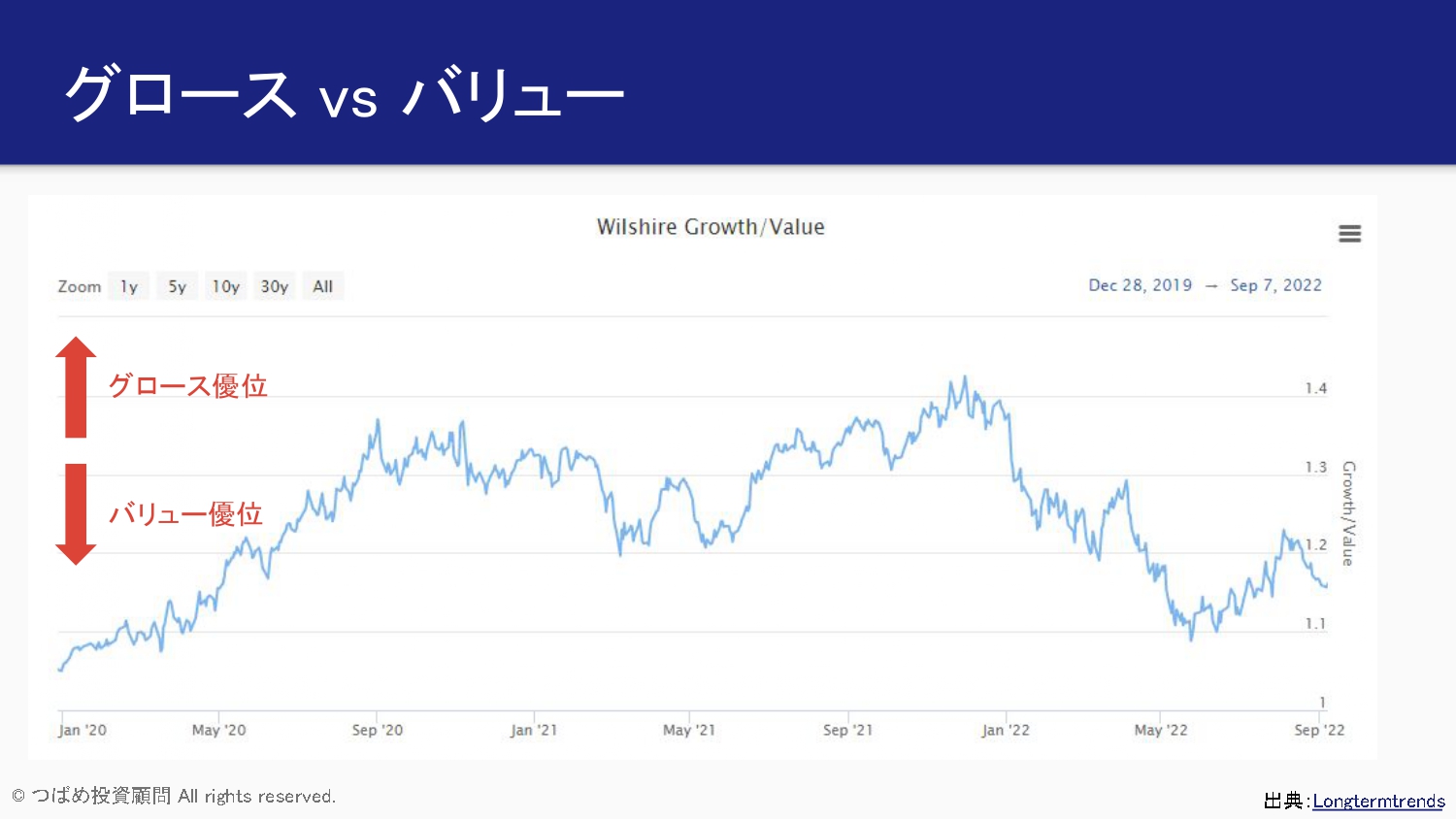

グロースVSバリュー

それを示しているのが、バリューvsグロースというものです。

上に行くほどグロース優位、つまり成長株の方が上がりやすい。

下に行くほどバリュー、割安株の方が調子がいいという状況になってきます。

特に景気の後退が見越される局面においては、この下側バリュー優位になりやすくて、この2022年に入ってからは特にバリュー優位の局面が続いていました。

この流れが逆転するんじゃないかというのが円高の局面です。

どういうことかというと景気後退、実際に景気が後退して業績が悪化する局面においては、バリューというか従来型企業は、やはり景気に沿って業績が下がりますから、それに合わせて株価も下がるだろう。

一方でグロース株、成長を続けるハイテク株などは、これまで金利の上昇によって、PERが引き下がって、株価が下がってきたという側面があるのです。

逆に金利が低下するということは、今度はPERが上がりやすい。

特に成長株のPERは、結構上がるときにはどこまでも上がりますから、これまで下がった分がまた取り戻されるんじゃないかと思います。

つまりこの流れで言いますと、今バリュー優位になっているところが、金利が低下する局面、そして円高になる局面においては右肩上がりになりうるのではないかというところです。

これをトータルで考えると、例えば本当に全部が全部こうなるというわけではありません。

しかしもしこういう状況になったとしたら、例えば円高になって、なおかつアメリカのグロース株がこれから上がるぞということになったら、ドルを買うと同時にアメリカのグロース株を買えばいいということになってくるわけです。

このようにお示ししたのは、あくまで一つのシナリオに過ぎないんですけれども、例えば円安だからどうしようとそれだけを考えるのではなくて、

円安になっている理由は何か?

そして今後どうなるのか?

ということなどいろいろ考えを巡らせることによって、今後動くべき戦略・あるいは描けるシナリオが出てくるわけです。

ぜひ相場を見るときは、こういった一側面ではなくて、多角的に見ていただければと思います。

またそういった知見を提供できるように、つばめ投資顧問では情報発信しています。

この内容はYouTubeで動画による解説も行っています。

動画での解説が最も早く公開されますので、いち早く情報を得たい方はぜひチャンネル登録をお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す