今回はダブル・スコープという会社の企業分析記事です。

ダブル・スコープは、Twitterで話題になっていたので、そこで初めて見てみました。

ダブル・スコープが、3営業日連続ストップ安となりました(2022年9月16、20、21日)

どうやら多くの個人投資家が信用取引を行っていて、追証がかかったりしたらしく、阿鼻叫喚の声が聞こえているということです。

ただ、ダブル・スコープがどんな会社なのかということを、真剣に取り上げているところがあまりありませんでした。

この記事では企業分析という観点で、ダブル・スコープ取り上げ、

「今後どのような状況が想定されるのか」

「投資家はどのように考えて、投資を行うべきなのか」

ということについて述べていきたいと思います。

もしダブル・スコープ持たれている方、あるいはこの件に興味がある方は、ぜひご覧になっていただければと思います。

他で出されている情報とは、少し違ったテイストになるのではないかと思いますが、一つの観点として見ていただければと思います。

経緯

まず「今何が起きているのか」という経緯から説明していきましょう。

ダブル・スコープが、3営業日連続でストップ安を記録したのです。(2022年9月16、20、21日)

元々3000円ぐらいあった株価が、一気に半値まで下がるという状況になっています。

ここで問題になっているのは、個人投資家です。

信用取引を行っていた個人投資家が多いと見られ、いわゆる「買い残」が膨らんでいったのです。

その中で株価が半値になってしまうということですから、いよいよ追証が発生するという投資家がたくさん出てきている。

これは自己破産だというような人が多く出てきているとみられるのです。

しばしばこういう状況は起こります。

今年に入ってからでも、こういった阿鼻叫喚的な事例はかなり発生しています。

一方で本日(記事を書いている9月22日)はストップ安にはならず、売買が成立し、プラスで推移しているという状況があります。

まず言っておきたいのは、一般的にこういう株価が吊り上がって、そして一気に落ちていくという事例は、いわゆる煽り屋的な人が関わっていることが少なくありません。

意図的に特定の銘柄を引き上げて、ある程度多くの人を巻き込んだときに自分は退く。

そして後に残った人がババ抜きをやるというケースが多いのです。

しかし今回は必ずしもそういう事例ではないと思います。

なぜならこれまで株価が上がってきた経緯を見れば、なんとなくそういう気がするわけです。

株価

まず株価の経緯を見てください。

実は今年(2022年)の5月ぐらいから、じわじわと上がってきた経緯があります。

4月にかけて1回大きく盛り上がりまして、その後少し下がったのですが、ここにきてまた大きく盛り上がりました。

株価としては、5月の1000円ぐらいから3000円と、3倍ほどの上昇となり一気に駆け上がってきたわけです。

時価総額も1000億円ぐらいあるので、ちょっと煽っただけで動くような株価、時価総額ではないのです。

いわゆる仕手株みたいなところは、時価総額が低いので、ちょっとお金が入れば大きく株価がブレやすいという傾向があります。

しかし時価総額が1000億もあったら、そう簡単には動かせない。

ということは何かもっと違うような力が働いたということが推測できるわけです。

その違う力というのは、一つは後で解説するのですが、今のSNS時代独特の物だと思います。

どんな会社?

ダブル・スコープが一体どんな会社なのか?

今なぜストップ安?

なぜ3営業日連続のストップ安を記録しているのか?

ということについてお話して参りたいと思います。

リチウムイオン二次電池用セパレーターの専業メーカー

結構ビジネスの内容としては、お堅いメーカーです。

いわゆるITみたいな軽いところではなくて、リチウムイオン二次電池用セパレーターの専業メーカーです。

ゴリゴリのメーカー。

設備投資をガッツリ、工場を持ってそこで部品を製造するというゴリゴリの製造業です。

そのわりには、あまり社名を聞いたことがないかもしれないです。

韓国サムスン電子出身の崔元根(チョイ・ウォンクン)氏が設立

2005年に韓国サムスン電子出身の崔元根(チョイ・ウォンクン)氏が設立したいわゆるベンチャー企業です。

ベンチャー企業でこんなことをするのかという、にわかには信じがたいビジネスモデルですが、実際にそれをやっているわけです。

しかも日本の会社。

韓国の方が立ち上げたのに、日本の会社となっています。

これはいろいろ経緯があるらしいですが、(崔元根氏は)元々はサムスンに勤めていて、韓国で働いていたということです。

そして独立して「セパレータ」フィルムをやろうということで立ち上げたらしいのです。

当然韓国で立ち上げようとするわけですが、韓国の金融機関を回ってもどこもお金を出してくれるところがなかったということです。

ゆえにやむを得ず日本にやってきたというわけです。

日本に来て何がいいかというと、ベンチャーキャピタルがない韓国より金を出してくれる人がいたのです。

実はこのリチウムイオン二次電池のセパレーターは、日本企業が結構独占している分野でもあります。

旭化成とか、今で言うところの東レとか、あとは宇部興産などが上位に入っています。

情報の得やすさということに加えて、韓国で特区で外国企業が投資をすると税制優遇があるということもあって、日本企業で立ち上げて、韓国の外国企業に対する税制優遇を受けようという思惑もあったみたいです。

そういった経緯で、日本で立ち上げるということになりました。

そもそもチョイ氏が、なぜこういった一見難しいとみられる製造業のベンチャーに進出したのでしょうか?

それは韓国サムスンでいろいろと事業・ビジネスをやる中で、実は儲かっているのが、こういった最終製品を組み立てるサムスンではなくて、その下にいる部品を製造しているメーカーだということに気がついたらしいのです。

そこでサムスンに所属している技術者をまとめ上げて、創業しようとした経緯があるみたいです。

最初はかなり大変で、売り上げが何年も立たないという時期が続き、苦しいときもありました。

それがようやく売れ始めて、特に最初は価格を安く抑えることで、日本・韓国のメーカーは買ってくれないけれども、中国で何とか安く収めるから買ってくれということで買ってくれたらしいのです。

そこから少しずつ立ち上がってきて急成長を遂げてくるわけです。

2011年東証マザーズ上場、2015年東証一部上場

2011年に東証マザーズに上場し、2015年には東証一部上場しました。

ここまでの経緯は順調に見えます。

ただ、いかんせんこのビジネスモデルというかこの業界、そう簡単ではないのです。

なぜなら、部品を作ろうとすればかなり大きな工場が必要なってきます。

一方で、研究開発様々な新しい製品。

より性能の良い製品を開発しなければなりません。

そのために湯水のようにお金をつぎ込まなければならないわけです。

ここ数年は赤字に苦しむ

一時は黒字化したんですが、その後苦しくなりました。

ここ数年は慢性的な赤字に苦しみ、遂に有価証券報告書には、継続企業の前提に関する注記、いわゆるゴーイング・コンサーンの注記がつきました。

これはどういうことかというと、簡単に言うと「この企業潰れるかもしれないから気をつけよう」ということです。

実際にキャッシュフロー、お金の流れを見ていると、本当ここ最近までキャッシュアウト。

お金がなくなってしまうのではないかという状況にあったわけです。

直近では売上拡大

ところがここ最近で大きな転換が起きるのです。

直近、本当この1年ぐらいなんですが、それまで低迷していた売り上げが急加速しました。

そして2022年の4月、継続企業の前提に関する注記が解消したのです。

利益としても前期、2021年度。12月決算なんですが、21年度には営業利益が黒字になるという状況になりました。

2022年12月期に30億円黒字が出る見通し

例えば株価に戻りますと、実態として、かなり上向いてきている状況であったわけです。

今期に関しては、昨年度までは赤字だったんですが、今期に関しては、30億円黒字が出るという見通しが出ているのです。

しかもこれ当初、見通しは黒字予想を立てたんですが、期の途中で上方修正。

業績の上方修正を行うなど「どうやら好調らしいぞ」ということが見て取れる会社だったのです。

業績に関してみていきましょう。

点線0のところが営業利益の損益分岐点。

赤の折れ線グラフが営業利益です。

何とか黒字を出していたところが、ここに来て2018年から赤字。

そこからもずっと三期連続で赤字を計上し続けていたというところです。

ここで売り上げが急拡大しまして、前回営業利益で黒字。

今期は30億の黒字を見込んでいるというところです。

ここで大事なのはキャッシュフローです。

投資キャッシュフロー(緑)が大きく下に振れています。

やはり設備産業だから工場に投資しないといけないのです。

そもそも部品が作れない、その必要とされる部品が作れませんから、工場をどんどん拡大していった。

その結果、フリーキャッシュフロー、お金がどんどん出ていくという状況。

青(現金・現金等価物)に関しては、2020年12月を見てください。

ほぼお金がなくなってしまうというような状況だったのです。

何とかお金を借りたり、本当に苦しかった2020年12月には、子会社を一部、第三者の株主に売却して資金を得たり。

まさに綱渡りの経営をやっていたのです。

それがただ一つ花開いて、売り上げが伸びてきて、いよいよこれからというのが、この会社の現在の状況なのです。

なぜ個人投資家を駆り立てた?

この状況で「なぜこんなに個人投資家を駆り立てたのか?」ということにも注目したいと思います。

今みたいなストーリーを聞けば、

「じゃあいよいよこれからだな」

「株価もこれからだな」

というところは見てとれるわけです。

ただ決して知名度の高い会社ではありません。

しかも先ほど言いましたように、時価総額もそこそこありますから、ちょっと誰かが煽って上がるような銘柄でもないのです。

なぜこれだけ個人投資家を駆り立てたのでしょうか?

それはやはり「実態が伴っていたから」という部分があるのではないかと思います。

業績も間違いなく目先回復していましたし、継続企業の前提に関する注記も取れて、いよいよ雲が晴れてきたというところです。

EV市場拡大への期待

さらにはマクロ経済を見ますと、EV市場拡大への期待があるわけです。

今世の中は、EVがEVだと言っています。

実際にそのEVに対する電池、リチウムイオン電池に対する需要が盛り上がってるのは間違いないわけです。

そこにどうやらダブル・スコープが入り込めたのではないか。

あのサムスンに部品を卸しているのですが、そこからの受注が大きく増えているというところがあります。

韓国子会社上場

さらに直近で株価が大きく上がったのはこれがあります。

韓国子会社である、ダブル・スコープ・チェジュプラントが、韓国市場(KOSDAQ市場)に上場するということがありました。

このイベントが、今回の株価上昇とストップ安というところに大きく関わってくるのですが、ここは後ほど説明します。

SNSでの「先導者なき買い煽り」

今みたいなお話、ストーリーが、SNSで拡散。

ある意味真面目な投資家がいたのだと思うのですが、この真面目な投資家が今みたいな話を真面目に発信。

それを見た多くの投資家が「これはどうやらリアルっぽいな」ということで、そこに賛成するというような状況が続いたのです。

なかには当然信用取引を行っている人たちも、少なからずいたということです。

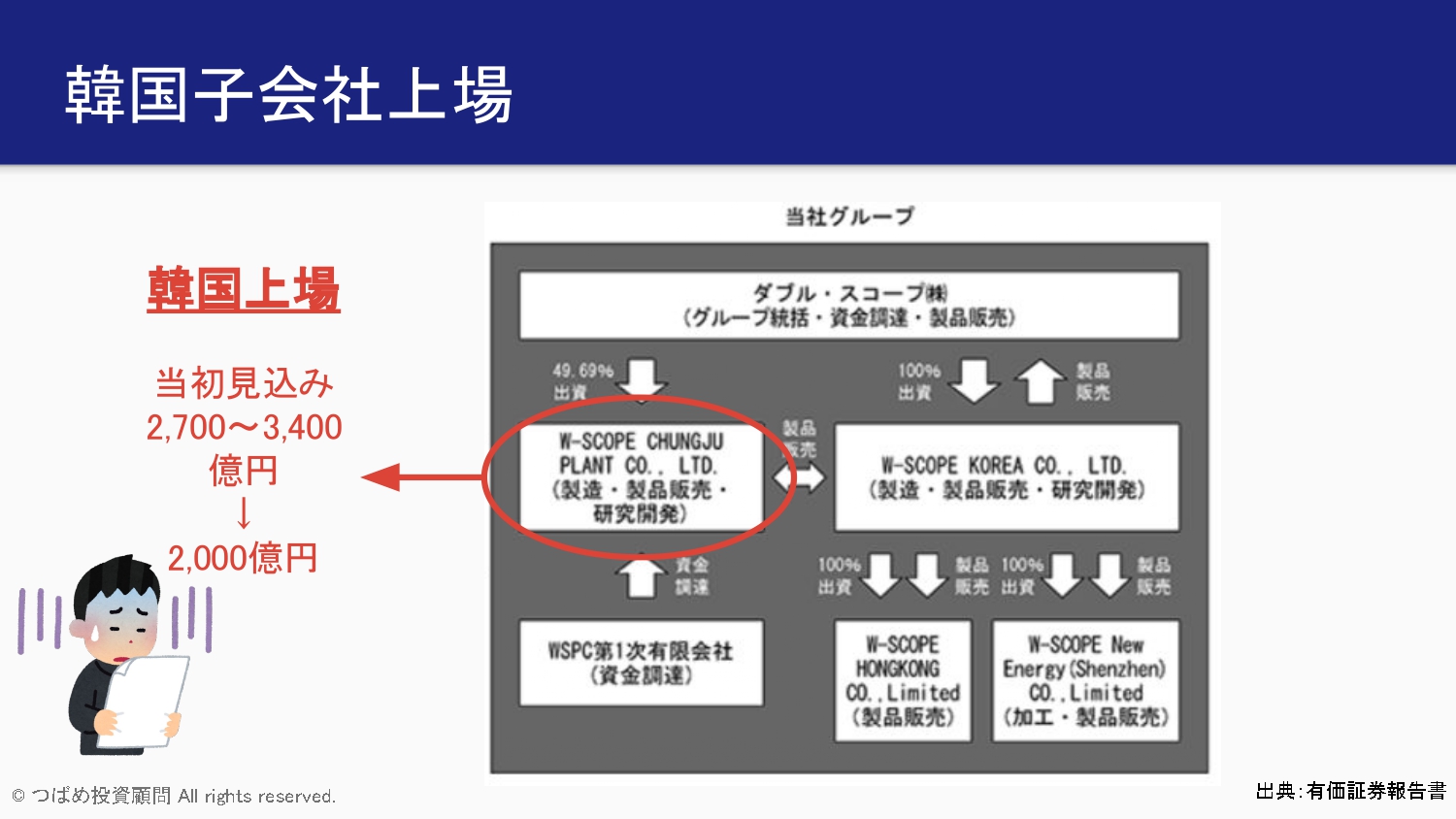

韓国子会社上場

子会社上場について少し解説します。

ダブル・スコープの状況というのは、ダブル・スコープがほとんど持ち株会社みたいな感じで、これは日本の会社としてあります。

そこにダブル・スコープ・コリアというのがあって、韓国で実際には製造とか研究開発などを全部韓国で行っています。

事実韓国の会社です。

さらにはこの一番新しいダブル・スコープ・チェジュプラント。

今、上場する子会社です。

プラントというからにはおそらく工場なのではないかと思います。

この工場が一部その資金調達のために、資金を一部、株を一部売った。

外部の投資家に売った。

それが現在100%ではなく、49%持っているという状況です。

一部売ったものを、いよいよ上場させてしまうと。

もちろん、その株を買った投資家もただ株を持っているだけじゃいけません。

「何とか現金化してリターンを得たい」という考えがあるのではないかと思います。

(ダブル・スコープ・チェジュプラント)が韓国上場を果たしました。

上場なのですが、ここがまたトリッキーなところで、元々上場した会社、ダブル・スコープチェジュプラントは当初2700から3400億円。

日本円にして、これぐらいの金額になると開示でも出ていたのです。

会社が上場する時は、まず仮条件というのを出します。

「これぐらいでどうですか?」

「2700から3400億円ぐらいでどうですか?」

ということを1回投資家に提示するのです。

しかし提示した金額に対して

「いやいや、この価格じゃ買わないよ」

「買いたくないな」

みたいな話になってくると、それを引き下げていかざるを得ないのです。

最終的にどうなったのかというと、2700億からだったはずなのに、2000億円ということで決まったのです。

3分の2ぐらい縮んでしまった。

想定より縮んでしまった。

これが個人投資家の失望を招いて、3日連続ストップ安という状況になったのです。

そもそも株価を見ますと、上場を控えて「お祭り騒ぎだ」ということで、買った投資家が多かったところに期待を裏切られて、ガツンと下がったという状況があるわけです。

そんなにやばいのか?

ただ改めて見てみたんですけど、そんなにやばいのかと。

多くの場合、こういった急落のケースというのは、その企業に実態がほとんどなかった。

例えばバイオベンチャーなどは、最たるものです。

バイオベンチャーで開発に「成功した」とか「成功するかもしれない」みたいなリリースを出して、株価つり上げる。

しかし実際は「成功しませんでした」とか「承認されませんでした」ということでガーンと株価が落ちるのです。

アンジェスとかサンバイオとかそういった話はいろいろあるんですが、今回はそういうケースではない。

ある程度実態が伴っているものだと思います。

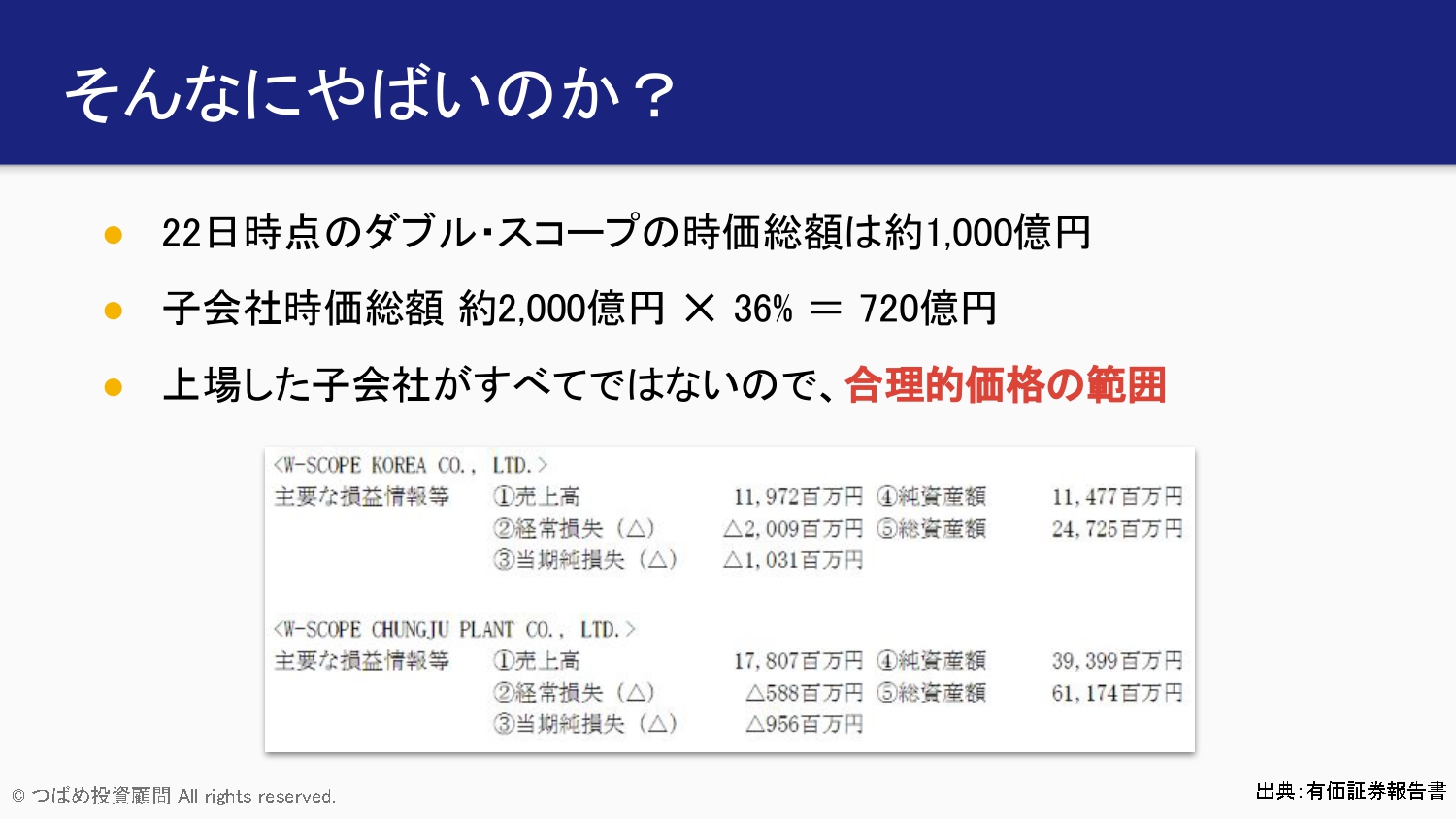

ダブル・スコープの時価総額は約1,000億円

現時点(動画撮影時)でのダブル・スコープの時価総額。

およそ1000億円あります。

それに対して、子会社の時価総額が2000億円です。

子会社の時価総額2,000億円✖36%=720億円

元々2000~3000億。

3000億ぐらいとみられていたところが、2000億になってしまったわけですが、2000億円だとしても、上場後に36%の株を保有するということです。

その株式の価値を換算すると、720億円は親会社が持っているということになります。

ダブル・スコープそのものが持っているということです。

この差が280億。

合理的な価格の範囲

当然子会社だけでもありませんから、親会社の時価総額が1000億円というのは、比較的合理的な価格形成の範疇なのではないかと思います。

もちろん、1000億円というのは、株価として3000円が1500円になった後の価格なので、3000円というのはさすがにちょっと無理があったのかもしれないです。

しかし今の価格だったら、十分合理的な範疇と考えます。

逆に言えば、子会社が3000億円だったとして、その3割ですから、それで1000億円です。

元々3000円が高すぎたというのは、一つあると思います。

どうしても株価が上がると、まだ上がるんじゃないかということで、多くの投資家が期待してしまいます。

しかしそれはあくまで「期待で上がった」ということに過ぎないわけです。

ただ一方で今の株価、落ちた後の株価が1500円程度というのは、合理的な範疇であるということが考えられるわけです。

実はこの会社、子会社といっても実質この2社でして、元々あるダブル・スコープコリアと、このチェジュ(今上場したチェジュプラント)。

2社で成り立っていると思って良いでしょう。

確かに上場するチェジュプラントの方が大きい。

売上高として大きい(昨年度の数字)です。

当然コリアの方にも価値はあるということを考えると、まあ、こんなもんかなというところがあります。

実際にこれらを含めて、これから利益を出していくということになると、全く価値がないものに投資をしているわけではないです。

それがいわゆる、これまでの煽り銘柄との大きな違いであるということが言えます。

ダブル・スコープの今後

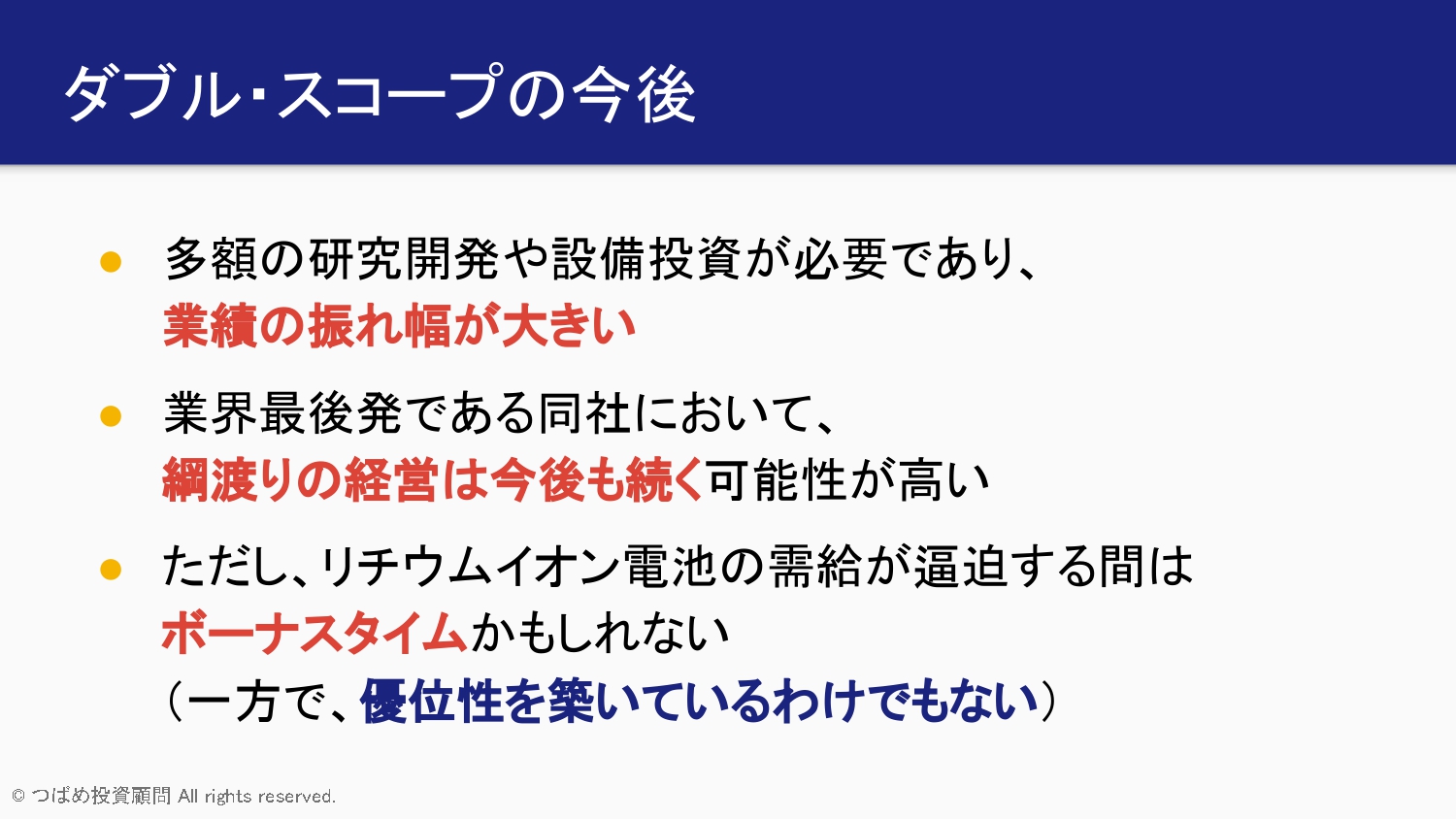

ダブル・スコープの今後です。

業績の振れ幅が大きい

あくまで業績の面ということなのですが、確かに目先調子いいと言いながら、この業界として多額の研究開発や設備投資が必要であることから、業績の振れ幅は非常に大きいです。

今、一時的に調子がいいかもしれないですが、また同じようなことが十分起こりうる。

赤字になってしまうことが考えられる業界なのです。

しかもこの業界の最後発ですから、上には東レとか旭化成など大きな会社がたくさんあるわけです。

綱渡りの経営が続く可能性が高い

そんな中で一番下に何とか位置する会社ですから、今後も綱渡りの経営が続く可能性が高いのではないかと思います。

特に技術的な強みを持っているわけでもないと思われますから、今EVに対する需要、リチウムイオン電池に対する需要がたまたま盛り上がっているから、そこに一番最後発ながらうまく入り込めたというところがあります。

もし、またこの市場がシュリンクする。

予想ほど伸びないみたいなことになると苦しい。

今はボーナスタイムかもしれない

とはいえ現状は需給が逼迫しているEVで需要が盛り上がってるので、この間はまあ食い込んでいけるだろう。

ある意味ボーナスタイム的なところがあるかもしれません。

一方で技術的な優位性に関しては、技術の話なので、私はもちろん分からないところもあります。

しかしそれがついているような技術が見られず、あくまで価格競争を安く納入できるから採用されている側面がまだあるのかなというところがありました。

したがって、例えばつばめ投資顧問としてこの会社を推奨するということは、まずないという銘柄ではあります。

ちなみにダブル・スコープで困っている人を無理やりつばめ投資顧問の会員にしようとか、そういうつもりは一切ございませんので、そこは伝えておきます。

まとめ

まとめますと、(ダブル・スコープは)そんなにおかしな銘柄ではありません。

ただ今回のストップ安というのは、非常に期待が高まりすぎていたというところがあります。

それに信用取引をやっていた個人投資家が多かったことで、阿鼻叫喚の図を生んでしまったというところがあるのではないかと思います。

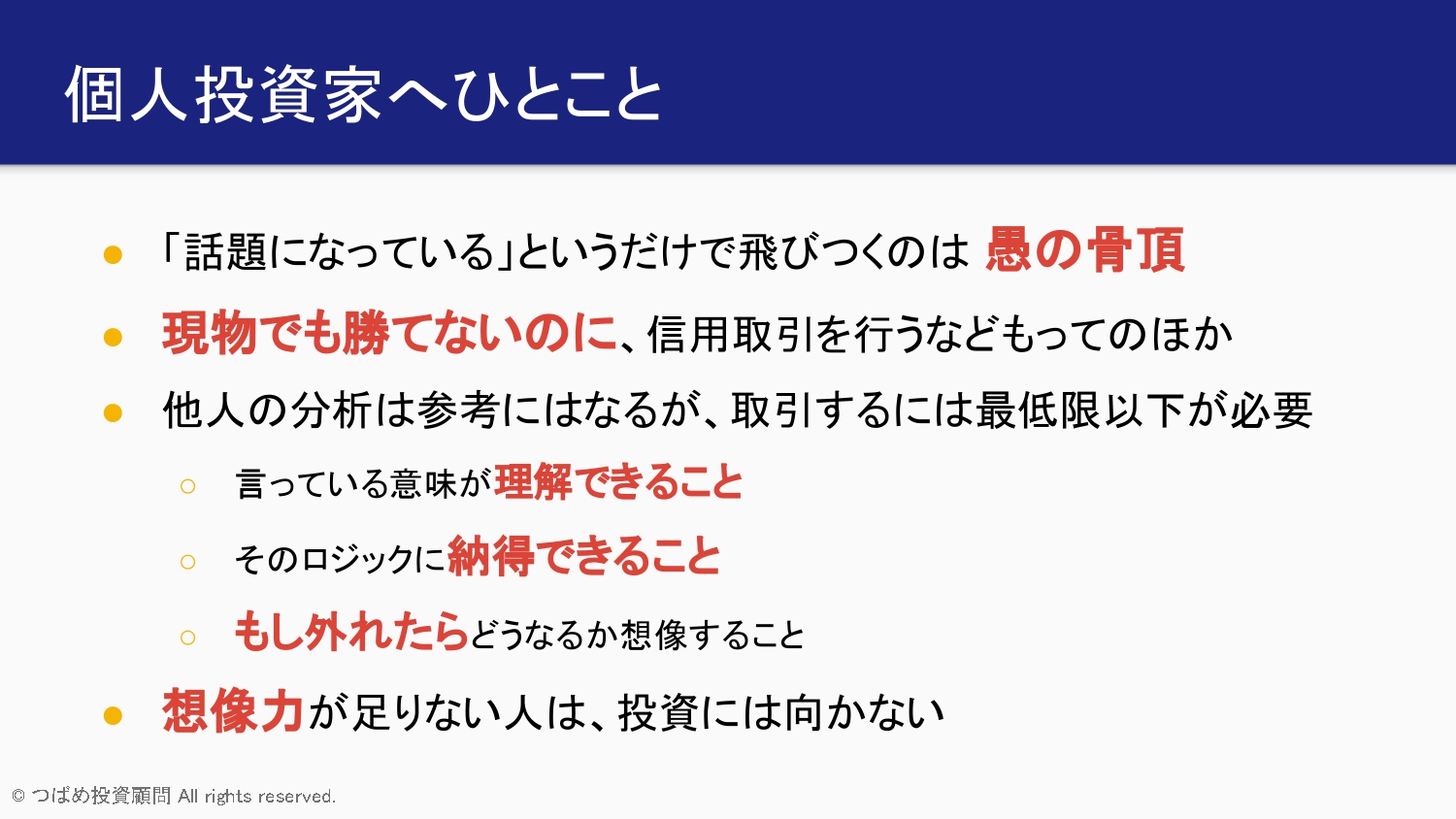

個人投資家へひとこと

何より個人投資家の皆さんに気を付けてもらいたいことを最後発信しておきたいと思います。

「話題になっている」というだけで飛びつくのは愚の骨頂

「話題になっている」

「誰かがツイッターで取り上げていた」

「多くの人が何か喋ってる」

というだけで飛びつくというのは愚の骨頂であるということは申し上げておきます。

その人が何故それをわざわざ発信しているのか?

中には煽り屋みたいな人もいますから、そこに対する注意も必要です。

もし真剣に話している人がいたとしても、別にその人が成果を保証してくれるってことは全くありません。

そこに対しては、十分冷静になって考える必要があります。

現物でも勝てないのに、信用取引を行うなどもってのほか

特に初心者(にいえるのですが)現物でも勝ったことないのに信用取引を行うなんて、もってのほかです。

確かに目先一気に、お金持ちになってやろうと思うと、信用取引というのは勝ち負けは何倍にもなりますから良いものではあります。

しかし一方で、マイナスも何倍にもなってしまうのです。

これをやるからには

- 余程自信がある人。

- メチャクチャ分析しまくって投資に自信があるという人。

- もし駄目だった場合は、すぐ逃げる準備がある。

- 仮にその投資がゼロになっても構わない。

そういった人はやって良いですが、そうでもないなら(初心者は特に)そうでなくても、とにかく手を出すべきではない。

それが信用取引であると思うんですね。

私の動画で「なぜ信用取引が危ないのか」ということは別の動画でも解説しております。

ぜひこちらもご覧になっていただければと思います。

他人の分析は参考になるが、取引するには必要なことがある

特に今回のケースは、何か煽っているというわけではなくて、ちゃんと真面目に分析している人たちがいたのです。

そしてその分析というのは非常に参考になるのです。

ただ、鵜呑みにするのは危険です。

取引するには、最低限以下のような話が必要であると考えます。

言っている意味が理解できるか

結構難しいこと言ってますよね。

それがわかってないのに取引するということは、もしその見込みが外れたときに「自分がどうしたらいいか?」ということが全く判断できません。

そのロジックに納得できること

なんと言ってるかわかっていても、自分が納得できなかったら投資しないというのが大前提です。

言ってることはわかるけど「自分はそうなるとは思わない」と思ったら、当然投資を中止すべきです。

もし外れたらどうなるか想像する

いってることが外れたら、自分はどれぐらいこの取引で損をこうむってしまうだろうかということを考える。

そこまでやらないと、そもそも投資というのはできない。

慎重な投資、まともな投資というのはできないわけです。

ここを最低限担保して、その上で人の意見を参考にするというのはありだと考えます。

想像力が足りない人は、投資に向かない

何より想像力です。

自分がこの取引を行ったらどうなるのか?

この会社はこれからどうなるのか?

という想像力を働かせられない人は、そもそも個別株の投資には向いてないと思います。

そこから、もう一度立ち返って考えて、こういった事例があるということを気を引き締めて見ておく必要があるわけです。

この内容はYouTubeで動画による解説も行っています。

動画での解説が最も早く公開されますので、いち早く情報を得たい方はぜひチャンネル登録をお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す