今回はレーザーテックについての記事です。

昨年、一昨年の半導体銘柄ブームで、レーザーテックの株価は大きく上がりました。

しかしここにきて、株価はピークを越えて大きく下がっている状況です。

この状況に「どうしたらいいのか?」と悩んでいる投資家も少なくないと思います。

果たしてレーザーテックは(つばめ投資顧問は長期投資に取り組んでいるので)長期投資的な観点から

- 保有すべきかどうか?

- 今買うべきか?

ということについて考えていきたいと思います。

目次

株価は急激に伸びたが・・

まずレーザーテックの株価を見ていきましょう。

このスライドは、5年のチャートです。

5年で見ますと1562%、倍率にして16倍ぐらいで上がっているという状況で、素晴らしいことには違いないわけです。

ところが2022年、今年の頭がピーク。

35000円ぐらいから下がりまして、今2万円くらいになっているわけです。

これは半導体全体について言えることなんですが、上がり方が急だった分、下がり方も急激というところになっています。

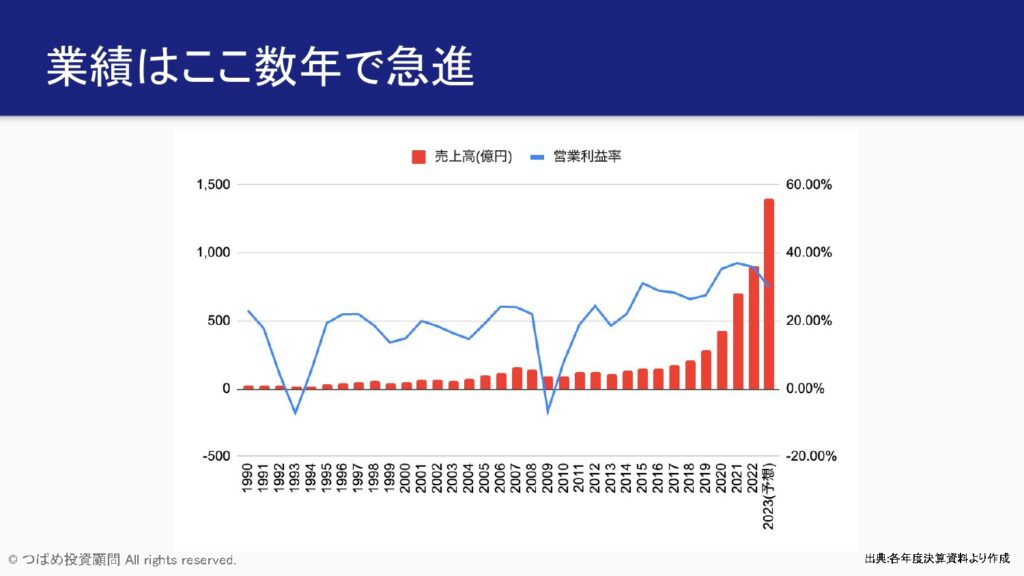

業績はここ数年で急伸

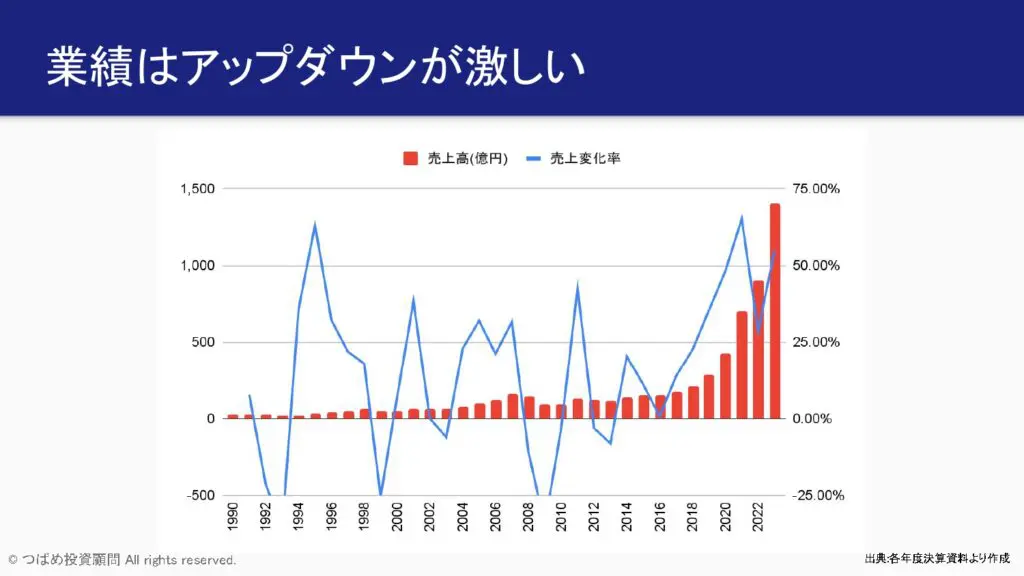

業績に関しては、この1990年からのチャートを見てください。

ずっと低空飛行といったら何なんですが、伸びているのは確かです。

しかし2020年・2021年・2022年になると、いよいよ大きく伸びてググっとあがってきている状況。

これだけ業績が伸びると株価も、先ほどのように大きく伸びるというわけです。

直近で半導体の需要がものすごく盛り上がりました。

それはコロナでデジタルが発達したことなどもありますし、長期的な観点で見てもちょうど、半導体市場が大きく変わるタイミングだったのだと思います。

それを受けて(株価が)上がったのですが、レーザーテックはその他の半導体関連企業と比べて、特筆すべきことがあるのです。

「レーザー」「半導体検査」に特化

レーザーテックがどんな会社かというと、光技術を用いた半導体検査に特化しています。

こういった半導体を作る工場に導入する、とにかく大きかったり、あるいは精密な機械を納入しているわけです。

昔から検査とか光技術に特化していて、顕微鏡みたいなところもやっていたりするのです。

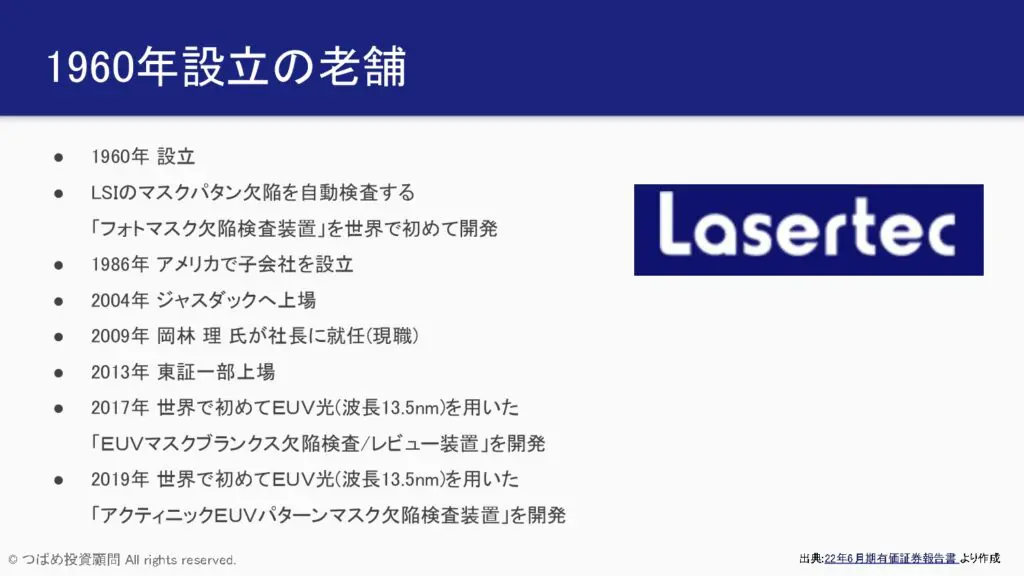

1960年設立の老舗

こういった会社(レーザーテックなど)で株式投資を最近始めたという方も多いと思います。

結構ポッと出の企業のようにも見えるのですが、全然そんなことなくて、なんと1960年に設立された老舗の企業です。

元々こういった分野をやっていまして「検査」というところから、ひたすらその道を磨き続けてきた会社なのです。

特に注目すべきなのは、例えばフォトマスク欠陥検査装置を世界で初めて開発するなど、世界初を非常に重視している会社でもあるわけです。

技術の面で日本が誇る、代表的な企業と言っても過言ではないと思います。

とにかく半導体は小さくなってると言われています。

微細化と言って、どんどん1個あたりの大きさが小さくなってる。

「ナノメートル」という単位で行われているものなんですが、その小さいものを作るのに様々な企業が絡んでいる。

これが半導体製造の世界です。

半導体製造の全体像

例えばイラストでわかる半導体製造工程というページがあります。

このページに半導体の製造工程が、いろいろ書かれています。

マスク製造工程というところから入り、ウエハー製造工程、それから前工程があります。

そして、後工程というのがあります。

このように半導体を作るにあたっては、非常に様々な工程があるわけです。

かなり長さを割いたのが、前工程ですが、その中でマスクの検査装置を、作っているのがレーザーテックなのです。

この辺がいわゆる半導体製造装置と言われるところです。

日本企業の最終製品としての半導体は、なかなか競争力がありません。

しかし製造装置では、まだ東京エレクトロンはじめ、様々な強い企業たちがいるのです。

そのあたりの企業をチェックしておきたいところですが、それは一旦さておき今回はレーザーテックの話を進めていきます。

経営の特徴

レーザーテックは、1960年に創業された老舗の企業です。

ではどういった観点で、経営しているのでしょうか。

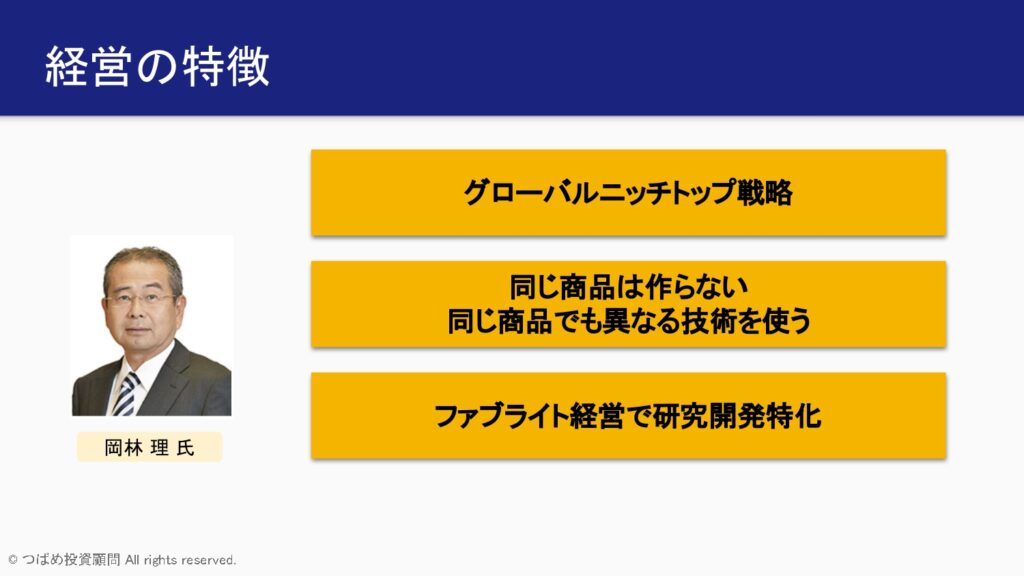

グローバルニッチトップ戦略

岡林社長が言ってるのが、「グローバルニッチトップ戦略」

世界で見て、ある分野に特化して、その分野で1位を取るということを重視しているのです。

1位を取ることがなぜ重要なのでしょうか?

それは他の企業が追いつけないような技術を持っていて、その技術が不可欠だとするならば、半導体を作る会社はどうしてもその会社の商品を買わないといけないからです。

ということは

価格競争力がある。

↓

高い値段であっても買ってくれる人がいる。

↓

結果、売ってる人にとっては利益率が高くなる。

というところがあります。

同じ商品は作らない、同じ商品の異なる技術を使う

次に「同じ商品は作らない、同じ商品の異なる技術を使う」

これもグローバル二ッチトップ戦略と密接に関連しています。

他の企業が作れる同じ商品を作ってしまうと、A社とB社が競争して、価格競争になってしまいます。

従ってそこを避けて、同じものを作らない。

これは競争戦略上で一番大切なことなんですが、それを徹底して、世界初の技術を生み出すことを重視しています。

ファブライト経営で研究開発特化

さらにはファブライト経営。

ファブというのは、いわゆる工場のことです。

ファブレスというと工場がなくて、とにかく設計だけをするということを意味します。

この「ファブライト」全くないわけではないけれど、ライト・軽くするという意味で、ほとんど行わずにとにかく研究開発を重視してやるという、そういう会社なのです。

この会社が開発したのが、先ほどの沿革のところにもありました。

2017年:世界で初めてEUV光、波長13.5nmを用いた「EUVマスクブランクス欠陥検査/レビュー装置」を開発。

2019年:世界で初めてEUV光を用いた「アクニティックEUVパターンマスク欠陥検査装置」を開発。

とあります。

業績を見ますと、2019~2022年の大きな売上高の増加に繋がっているのです。

この分野では世界初なのですが、現時点においてもレーザーテック以外で作れる会社が世界にない。

つまりシェア100%なのです。

これをどういった会社が買ってるのかというと、まさに半導体を作る会社。

インテルであったり、台湾のTSMC、そして韓国のサムスンといったところが、レーザーテックの商品を買うのです。

特に最近では、微細化と言われて半導体がどんどん小さくなっています。

このEUV光というのが細かい波長で、とにかく小さい波長でできる。

つまり微細化された半導体を検査するには一番適切であるということから、需要がこういった企業(インテルなどの企業)から殺到。

もはやそれらの企業にはなくてはならない存在になったわけです。

ちょうどそのタイミングで、コロナ禍もありまして世界中で半導体市場が爆発するという時代になりました。

この二つが重なって、レーザーテックの業績が大きく伸びたということになるわけです。

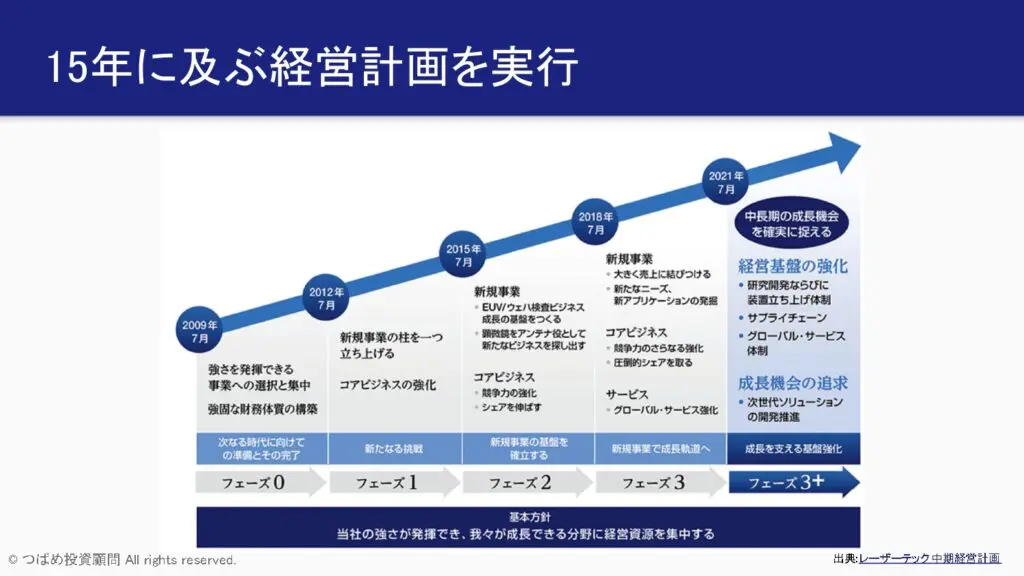

15年に及ぶ経営計画を実行

もちろん、単に運良く開発できたラッキーパンチだったかと言うと、決してそんなことはありません。

なぜなら、経営的には(岡林氏が就任したのが2009年なんですが)そこから15年にわたる長期計画を実行してきて、終盤、2017年とか2019年にようやくその技術が開発できた。

そしてそれが市場のニーズにマッチして、業績が格段に伸びたというところがあるわけです。

十数年に及ぶところをやってきたからこそ、今これだけ伸びた。

会社としては、もしかしたらここまで伸びるとは予想していなかったかもしれません。

しかし、とにかくやるべきことをやるという会社の強さが発揮でき、成長できる分野に経営資源を集中することが功を奏してきた。

そんな歴史があるわけです。

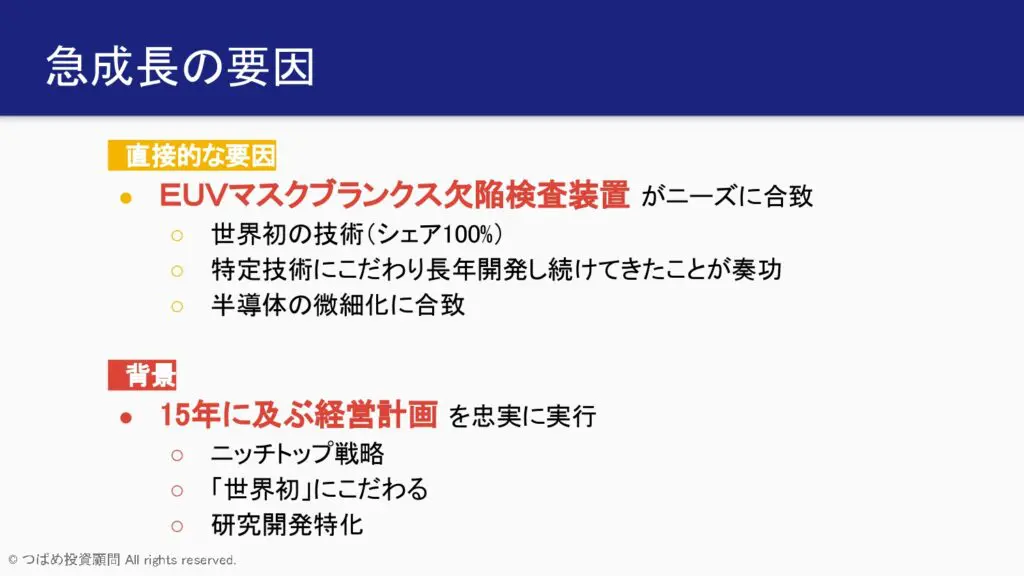

急成長の要因

改めて(これまでのことを)まとめます。

直接的な要因

直接的な要因としては、EUVマスクブランクス欠陥検査装置が市場のニーズに合致していた。

それは世界初の技術で、シェアがいまだに100%であるということ。

そして特定技術にこだわり長年開発し続けてきたことが、奏功したというところがあります。

また、半導体の微細化。

とにかく小さくなっていって、この時代にまさにマッチしたマーケットイン。

市場に合わせたものを作る、そして伸びる市場に入る。

半導体の市場は年々伸びていますから、そこで1位を取り続けることで企業として成長できることが成し遂げられたわけです。

結果、ものすごくニーズの高い、他の会社が作れないものを開発できたということになってきます。

背景

一方で背景としてあるのは、やはり会社の経営戦略にあると思います。

15年に及ぶ長期経営計画を忠実に実行したという側面が大きいと考えます。

二ッチトップ戦略。

「世界初」にこだわり、研究開発に特化してきたこと。

これがこの会社の成功要因。

日本の会社を見てると、技術はあるけれど、それを伸ばす経営力がない。

私から見てもそういうふうに見えるのです。

しかしこの会社は、それらを克服して素晴らしい技術を持ち、かつ素晴らしい経営を行ってきた。

そんな会社であると言えるわけです。

研究開発特化を見ても、レーザーテックの平均年収は1300万。

優秀な技術者を獲得するために、給料を払うことを惜しまないという側面があるわけです。

ちょっと話それるのですが、先ほど年収が1300万円と言いました。

これは世界的に見たら、かなり安い水準だと思っています。

というのも、アメリカで優秀な技術者取ろうと思ったら1300万じゃ全然足りないです。

1人2000万、3000万というのが当たり前の世界なので。

一方日本で1300万といえば、結構高年収・高収入と言えます。

逆に言えば、素晴らしい技術を持っているのに比較的リーズナブルな給料で、優秀な技術者を雇えるという日本の環境の強さも、実は企業の強さに影響している部分はあるのではないかという気はしています。

これはマクロ環境の話なので、今回は一旦置いておきたいと思います。

業績はアップダウンが激しい

重要なのは、これからどうなるのか。

というところで、15年の計画も2024年までなので、そろそろ終盤になってきます。

実はこの会社の業績を見てみますと、直近で急に伸びたんですが、実はアップダウンが非常に激しい。

今すごく大きくなったので、それまでの変化率で見えないんですけれども、この青のラインで示した売上原価率を見ますと、一気に50%を超えて伸びている年もあれば、マイナスになるとマイナス25%を突き抜けて下落している年も実はあったりするのです。

それほどアップダウンが激しい会社なのです。

なぜかというと、先ほど大きい装置を納入するといいました。

これは単価で言うと、1台何十億円というものです。

一つの工場にそれが数台入るということになりますから、一件で何百億。

100億円単位で納入することになります。

発注するインテルとかそちらの方から考えると、当然工場を新しく作るときにこういった装置を入れます。

しかし翌年も同じ100億円の投資をするかというと、そんな毎年毎年、工場は作りませんから、やはり需要としては数年おきということになるわけです。

従って大きく伸びたかと思ったら、その次はそれほど受注がなかったりして、ガクンと落ちるというのが避けては通れない、売り上げの特徴といえるのです。

直近で各半導体会社、TSMCとインテルもそうなのですが、何兆円の投資をして工場を作りますというニュースが流れてました。

その時は、半導体製造装置も必要なのですが、それが一段落すると、急に仕事がなくなってしまうわけです。

そう考えると、今大きく伸びましたけれども、この先数年どうなるかということは、少し考えてみた方がいいというところがあります。

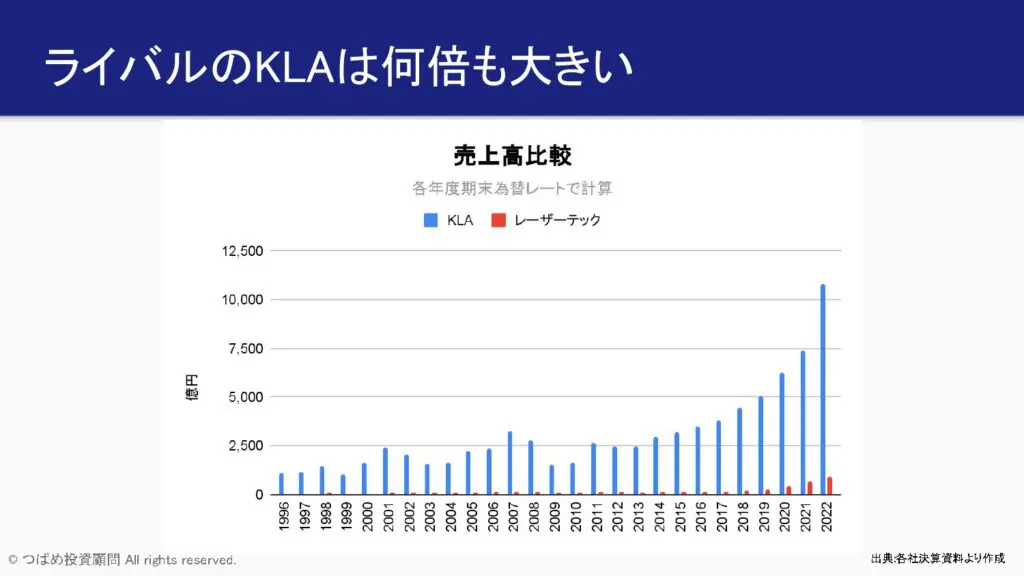

ライバルのKLAは何倍も大きい

さらに言えば、ビジネスの世界では必ず競争相手が現れます。

レーザーテックの競争相手といえば、世界を見る必要あります。

KLAテンコールというアメリカの会社があります。

その会社をみますと、実はレーザーテックと同じ半導体検査装置を作っている会社。

レーザーテックが、EUV光による検査装置を開発する前は、完全にガチンコで戦っていました。

ガチンコである一方で、規模で見たら何倍にもなるわけです。

しかも恐ろしいことに規模で何倍になるにもかかわらず、売上高の伸び率で見たら、レーザーテックとほとんど変わらないぐらいすごく伸びてるわけです。

それが一つには、半導体の微細化によって、こういった技術がすごく必要になってきた。

半導体市場自体もすごく拡大してきた。

その波に乗ってレーザーテックも伸びたし、KLAも伸びたということになってきます。

ガチンコ勝負になるか

一方でその中で、EUV光を用いた検査装置というのは、レーザーテックの独壇場だったわけです。

KLAがそこに参入しないかというと、やはり美味しい市場であることも確かですから、参入してくるのではないかというのが大方の見方です。

しかも1回その開発に着手すると、一般的にこういった企業は売上高の5%、10%といったところで研究開発費を投入して開発を行うのですが、そもそも売上高が全然違います。

だから、KLAがレーザーテックと同じものを開発しようと思ったら、資金力がものすごい大きいわけです。

従ってまだ確定はしてないですが、やがて参入してくるというのは時間の問題ではないかと見られています。

今シェアが100%ですが、100%ではなくなるのです。

当然市場がとられてしまうということも考えられるでしょう。

場合によっては、レーザーテックの一歩前に行く可能性。

もちろんKLAとしては、一歩前に行くことを目指して開発を進めると思います。

やはりここの競合は免れないということになってきます。

そんな中、レーザーテックとしては、当然ここの技術を磨き続けるというのはもちろん。

また新たに当社が力を発揮できる、ほかの会社ができないものを作り続けるというのが、経営的には必要になってくるわけです。

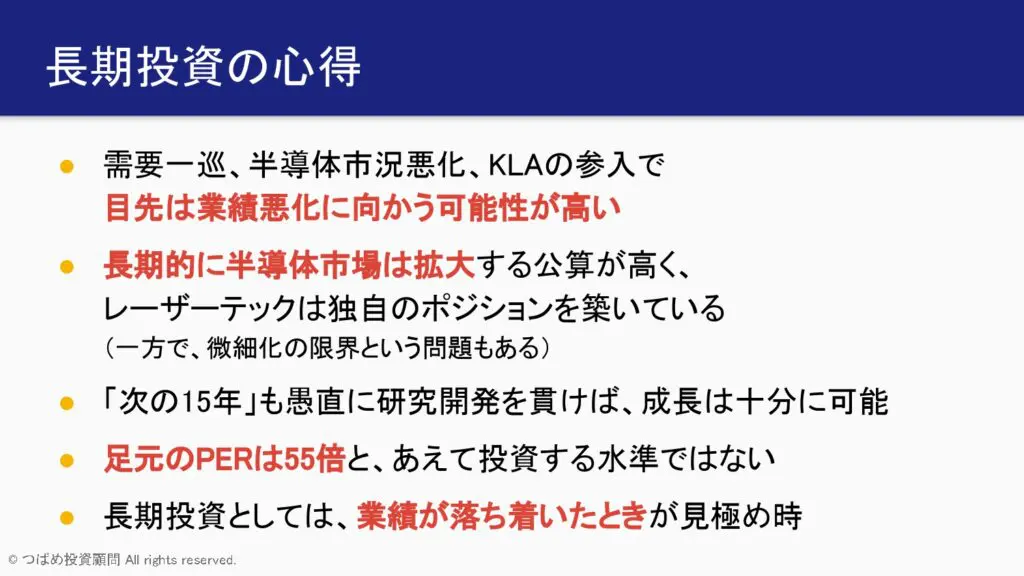

長期投資の心得

最後に「レーザーテックに長期投資するかどうか」という今回のテーマに対する答えです。

目先は業績悪化に向かう可能性が高い

需要はそろそろ一巡するんじゃないかということが考えられます。

半導体市況も昨年までのように、たくさん工場投資するというような状況では当然なくなってきますので、市場的には一時落ち込むということは想定される。

競争環境でみてもKLAの参入で、これまでほどうまい汁が吸えるわけではない。

そもそもこの半導体製造装置、レーザーテックの業績の特性としてはアップダウンが激しい。

大きくアップした後は、やはり大きなダウンも想定しなければならない。

ということで、目先は業績悪化に向かう可能性が高いと考えてます。

今期の2023年6月期予想は、まだ増収増益ですが、その先どうなるか、一年二年先というのはわかりません。

長期的には半導体市場は拡大する公算が高い

一方で、この長期的な観点で見ると、半導体市場はこれから5Gなど様々なITが導入されることによって(半導体は常に必要ですから)市場自体は拡大する公算が高いというのもあります。

レーザーテックはその拡大する市場において、独自のポジションを築いているわけです。

ゆえに基本的には業績伸びていく、長期的に見れば、成長する可能性が高いと考えています。

強いて言うならば、細かいところで言うと「微細化の限界」です。

今、3nmとか2nmっていうところまで小さくなってるのですが、これ以上は厳しいんじゃないかというようなことを言われています。

そうなってくると、今度は積層加工、立体的に積んでいくみたいな話になります。

そのときに今までレーザーテックが得意としてきた微細化のための検査、EUV光による検査があんまり必要なくなってくるのではないか?みたいな話も、細かいところではあったりします。

その辺の技術は、ここでは触れないのですが、見ていく必要があるかと思います。

当然レーザーテックとしては、それに関係なく必要とされるものを作っていくこともあると思います。

そして次の15年。

小林社長が2009年に就任してから15年がまもなく経とうとしていますが、次の15年も愚直に同じように研究開発を貫けば、成長は十分に可能。

内部にもそれだけのものが蓄積されていると思いますし、優秀な人材がいればまた良い開発を続けられる。

逆に優秀な人材を取り続けるというところが、この会社の宿命でもあるわけです。

足元のPER55倍は投資水準ではない

ただ足元今すぐ買いなのかというと、私だったら、今はまだ買わないです。

というのも、PER55倍が高いというのもありますし、目先は悪化する可能性が高いとふんでいます。

やがてその市場も飽きてくるでしょうから、他の銘柄に目移りしてさっと投資家が去っていくときがあると思うのです。

業績もその時は、マイナスでということが考えられます。

これまでは、15年ありました。

これから先15年の成長を期待するんであれば、むしろそういった人々がいなくなったときに、改めて投資をするかどうかってことを検討すべきだと思うのです。

業績が落ち着いた時が見極め時

従って長期投資としては、業績が落ち着いたとき。

落ち着いたというか、落ちたとき。

ざっくり言うと、今は増収・増益予想になってますが、これが減収減益とか、場合によっては事業の特性上赤字になることもあり得る会社だと思ってます。

そういったときに悲観するのではなくて、「いやこういった経営のやり方をして素晴らしい会社だった」ということを改めて思い出して、いいと思えるなら「投資しておくか」と。

そういうふうに動くのが長期投資のやり方ということなのです。

この内容はYouTubeで動画による解説も行っています。

動画での解説が最も早く公開されますので、いち早く情報を得たい方はぜひチャンネル登録をお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す