今回はGAFAMについての記事です。

GAFAMというと、Google、Apple、Facebook、AmazonそしてMicrosoftのことです。

世界の株式市場を牽引してきたこの5社が今、大きく売られています。

株式市場の反応やSNS等の動きを見ると「もうGAFAMの時代は終わったのではないか?」というような意見すらあります。

果たして本当にそうなのでしょうか?

目次

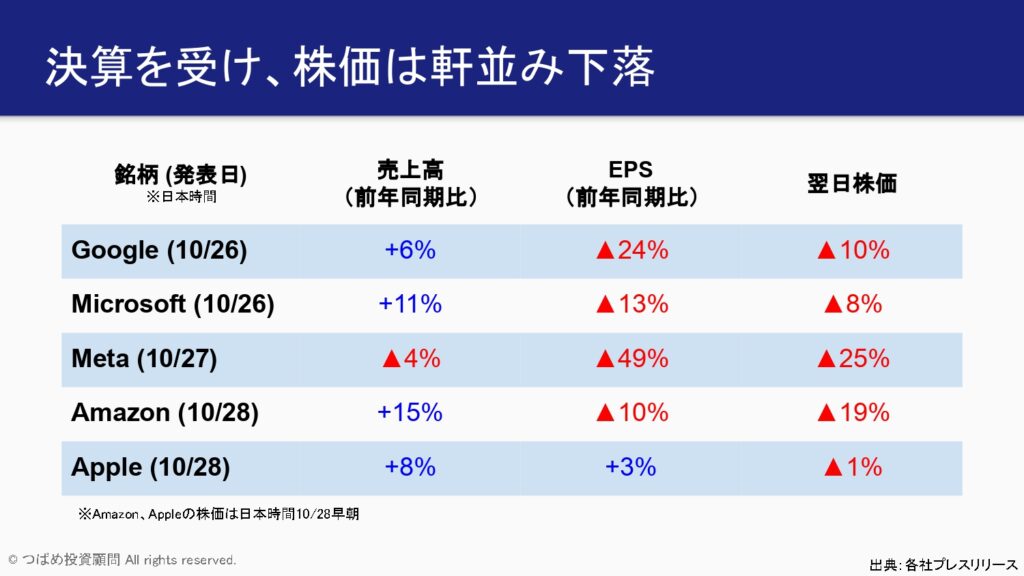

決算を受け、株価は軒並み下落

直近で、7月から9月期の決算が発表されました。

それぞれ、発表日、売上高、EPS(一株当たり純利益)、そして翌日の株価の推移を表しています。

売上高に関しては、Meta(Facebook)を除けばプラスでした。

しかしEPSに関しては、アップルを除くと前年同期比で昨年の7~9月期と比べてマイナスという状況になりました。

この状況を受けて発表翌日の株価は、

- Google:マイナス10%

- マイクロソフト:マイナス8%

- Meta(Facebook):マイナス25%

- Amazon:マイナス19%

- アップル:横ばい

日本でいうとストップ安に該当するような数字です。

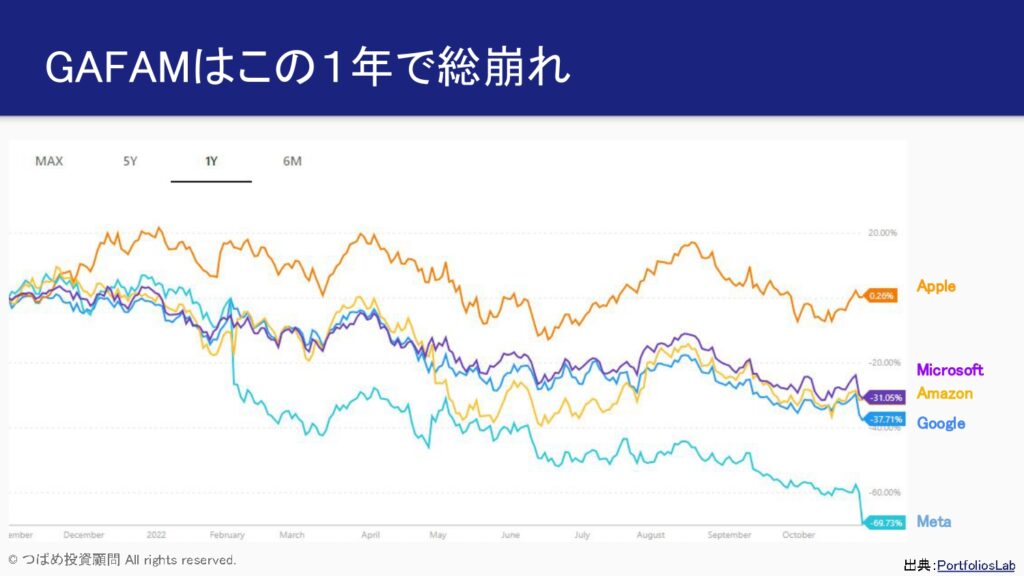

GAFAMはこの1年で総崩れ

特徴的なのは、他の米国株に関してはそこまで下がってない。

あるいはプラスになっている状況なのに、これまでアメリカ株を引っ張ってきたこれらの会社だけが下げている。

これが今までにない特徴です。

それは今に始まったことではなくて、実はこの1年で総崩れしているのです。

Appleこそ、ほぼ横ばいで推移していますが、Microsoft、Amazon、Googleは3割から4割の下落。

Meta(Facebook)に関しては、なんと7割もマイナスという、かなりしんどい状況になっているわけです。

業績が冴えない要因

なぜこのような状況になってしまっているのか?

なぜ投資家がこういったネガティブな反応を見せているのか?

成長鈍化

その一つはファンダメンタルズの面があるわけです。

このファンダメンタルズ面での要因を見ますと、成長鈍化があります。

各社、(Metaを除けば)売上高は、この四半期においてもプラスを維持したので、確かに成長しているとも言えます。

しかし一方で、このコロナ禍での業績の伸びというのは、例えばアルファベット(Google)などは、昨年同期比で40%も伸びるという驚異的な数字を記録していたのです。

Google、Microsoft、AmazonそしてFacebook、いずれもかなり高い伸びを記録していました。

その高い成長に対して、今6%とか10%程度の伸びになっていますから、成長が鈍化しているのではないか?と言われているわけです。

個別で見ましても、例えばGoogleのYouTube。

2019年からYouTube単独での売り上げの推移を示しているのですが、今回初めてマイナスになってしまった。

「ついにYouTubeの成長も終わりか」と見られていたりします。

ガイダンス不良

ガイダンス不良というのは、主にAmazonです。

Amazonは今期(先ほど見ましたものでは)売上高前年同期比に対して、プラス15%という数字でした。

これはすごく調子が良いように見えます。

しかしプライムデーで、セールをやったことが大きく寄与したのではないかという見方もあります。

Amazonと言うと、実は第4四半期。

このクリスマスシーズンに他の企業から比べると、かなり大きな売り上げを立てる。

それはアメリカ人の消費特性というところがあって、クリスマスシーズンにものすごくお金を使うのです。

そのクリスマスシーズンの業績予想が、投資家アナリストの予想を下回ってきた。

よって「次の決算よくないんじゃないか」ということが株価に大きく影響を与えて、20%ぐらい下げているという状況です。

景気減速

また景気減速も叫ばれています。

景気の減速を直接的に表しやすい、これらの業績の中では広告があります。

とくに広告収入に大きく依存しているのが、GoogleとFacebookです。

広告の伸びが、止まってしまった。

なぜそれが景気の体温を表すかというと、企業は景気が悪くなると、まず絞るのは広告だったりするからです。

広告は正直やってもやらなくても、とりあえずは食っていけるというところがあります。

ゆえにまずは予算を絞るということになると、広告費から絞る会社が多いのです。

その広告費がキュッと絞られているということは、これらの企業に与える影響はもちろん、その他経済情勢として、やはりリセッション・景気後退に向かっていることが、今回の決算からある意味明らかになってきているというところがあります。

コロナ禍特需の終焉

またコロナ禍特需の終焉。

各社IT化の波に乗りまして、業績の伸びを記録してきました。

それに伴って株価も上がったのですが、それがいよいよ終わりだと見られているのではないか。

これは業績的な面もあるのですが、ある意味、投資家の心理も表してるのだと思います。

特にこれまで伸びてきたこれらの銘柄を持ってた機関投資家。

実はずっと(銘柄を)保有している機関投資家は、あまりいません。

できることなら、株価が下がる前に利益確定したいと思っていることが非常に多いのです。

これまで上がってきたことから、これらの企業を何とか早いうちに、下がってしまう前に利益確定したいと思う投資家が多いのではないかと思います。

少しでもこういったネガティブな材料、あるいは成長鈍化の様子が見られると、売ってしまおうと考え、株価が下がる。

今そのような状況ではないかと想像します。

プラットフォームの変遷

また少し大きな流れの中では、プラットフォームの変遷もあるかなと感じます。

例えばメディア。

広告を左右するメディアの閲覧状況。

YouTubeとかFacebook、これは各SNSと競合があります。

特に今は、中国の方でByteDanceが運営するTikTokが非常に伸びていると言われています。

つばめ投資顧問もYouTubeで発信していますが、「TikTokに負けまいとショート動画を作りませんか?」みたいな提案がYouTubeの方から、自動表示で出るわけです。

それほどGoogleも今回売り上げが減少に転じたということですが、焦りを感じている部分があるのではないかと思います。

Facebook(Meta)に関しては減収。

さらにはMetaは、メタバースに注力するということで今多額の投資を行っている。

しかしこの投資が費用をかさませる結果となって結果、利益は半分になってしまっているという状況です。

これらのネガティブなファンダメンタルズの材料があって、株価が下がったというところです。

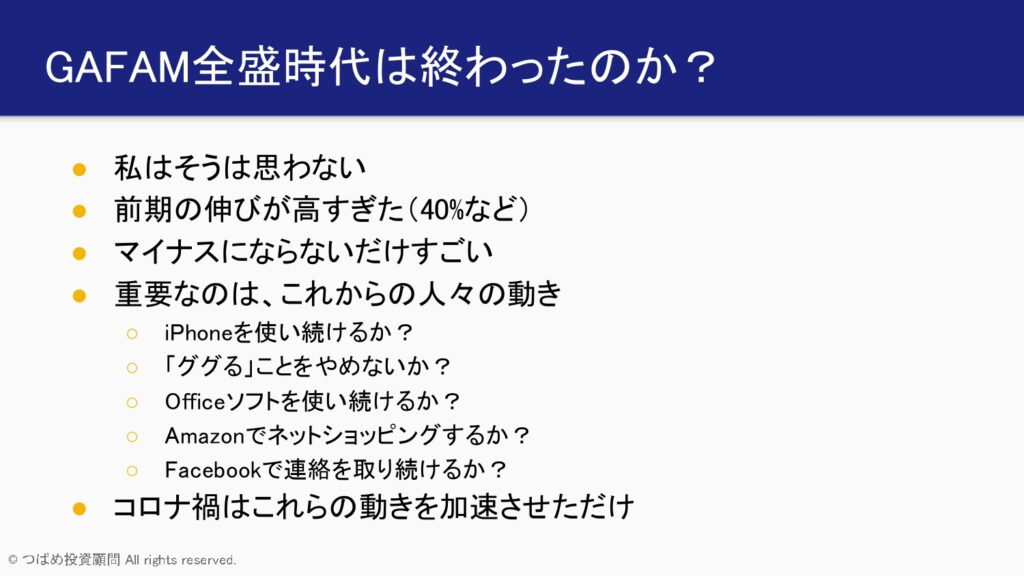

GAFAM全盛時代は終わったのか?①

ここで問題になるのが、GAFAMの全盛時代は、もう終わってしまったのか?ということです。

とにかくこれらの企業は、高い成長を遂げてきた。

それが米国株を牽引してきた部分があるわけです。

しかしこの成長鈍化によって、長期的な成長もいよいよ終わりじゃないか?

というような意見がSNSと特にYouTubeなどで、煽り文句として言われるようになってきています。

私は全盛時代が終わったとは思わない

ただ、それはかなり短期的な視点に立っているんではないかという感じがします。

私はこのGAFAMの全盛時代(全盛かどうかは分からないですが)は少なくとも、「個別の企業を見たときに、そこまで長期的に見てネガティブに感じるものかな?」というのが率直な感想としてあります。

前期の伸びが高すぎた

というのも、今減っていると言いましたが、前期まで伸びが高すぎたというのが一つあります。

40%も売り上げが伸びていましたから、これに対して(確かに)6%下がってはいます。

しかしそもそも、コロナ特需の側面は必ずあるわけです。

マイナスにならないだけすごい

それに対して(特にYouTubeの巣ごもりなど)コロナ特需があったのですが、それに対して、全体としてはまだプラスを維持してるのがすごいと思います。

マイナスにある程度転じるというのは、人々の動きからしてもある意味明らかだったわけです。

それは果たして成長の鈍化、あるいはマイナス成長と言えるのか?というところを、もう一度考えてみたいと思うわけです。

重要なのは、これからの人々の動き

重要なのは、これらの企業を支える人々の動きを見ること。

それが本当の長期投資にとって重要なことではないかと思うわけです。

「一時的な伸び」と「長期的成長」の違い

このような話をするのは「業績の一時的な伸び」と「長期的成長の違い」を、長期投資家としては見極める必要があるからです。

例えばこの一時的な伸びというのを雪で例えるなら、ものすごく大雪が降って雪だるま作りました。

しかし、それは一夜にして終わってしまって、天気が良くなれば溶けてしまってなくなってしまう。

これが一時的な伸びに過ぎないということなのです。

例えば直近で言うならば、海運です。

海運というと、日本郵船などがあります。

海運会社は、コンテナ船が出向できないということで、運賃がものすごく上がったのです。

それに乗じて一時的にものすごい儲けたわけです。

しかしそれは長続きするものではなくて、株価もそれに合わせて下がってくる。

これは単に一時的なもの。

株価もそうですし、業績もそうです。

これが一時的な伸びに過ぎない(ということです)。

だからこういったものであれば、早めに売る必要があるわけです。

一方で長期的な成長というのは、雪玉を少しずつ、転がしていくようにしてどんどん大きくしていく。

雪玉って皆さん作ったことあると思うのですが、最初は小さい雪玉でしかありません。

しかしそれを転がしていくと、徐々に徐々に大きくなって、やがてはものすごく大きくなる。

人の手では転がしきれないような大きさになるわけです。

こうやって、せっせと作られた雪玉で何が起こるかとていうと、まず何より複利的な成長というか、雪玉自体が大きくなる。

その表面積が加速度的に大きくなるので、後半になって大きくなればなるほど、伸び率みたいな、伸びる体積がどんどん増えていくのです。

それはまさに業績で言うところの複利的成長になってきて、右肩上がりの直線が、直線じゃなくてどんどん曲線的に角度をつけて上がっていく。

そんな成長が見られるのが、長期的成長の特徴です。

そして、この長期的成長は何が重要かというと、雪玉のように核を作ることが大事なのです。

すなわち、根本的な事業がしっかりしていればいるほど、溶けにくいものが出来上がっていく。

万年雪というものもありますけれども、そうやってじっくり時間をかけてしっかりと確かに作られた核は、なかなか溶けません。

そしてそれを転がしていくことによって、大きな雪玉・大きな成長を遂げられるわけです。

これをやっている限りは、ちょっと景気が悪いからとか調子が悪くなったからといって、簡単になくなってしまうものではない。

すなわちこれこそ、長期投資家が見るべき価値というところになるわけです。

長期的成長と一時的な伸びを見極めなければならないと言いました。

一時的な伸びというのは、先ほどお示ししました海運のように、一時的に何かの価格が上がって今期・来期は儲かった。

しかしその後は元に戻ってしまうというものです。

一方で長期的な成長というのは、ちょっとやそっとでなくなってしまうものではなくて、むしろ時間が経つごとにどんどん大きくなるものである。

全盛時代は終わったのかというテーマに戻ります。

今の動きに照らし合わせてみると、人々の動きを見ることで、これがコロナ禍による彼らの伸びというのが、コロナ禍・あるいはそのITの一時的な伸びだったのかどうかというのを、皆さんの身の回りから見分けることができるのではないかと思います。

GAFAM全盛時代は終わったのか?②

アップルについて

例えば皆さまはiPhoneを使っていますか?

日本人のおよそ半分は、iPhone使っていると言われています。

皆さんがiPhoneを使って、アップルのサービスにお金を落としているとしましょう。

アップルはそれを核に、また様々なサービスをどんどん付与していきます。

それはまさに雪玉がぐるぐる転がって、大きくなっていくようなものです。

Appleにおいては、iPhoneがしっかりしている限り、その雪山を転がして、いわば「溶けない雪玉」が出来上がっていくはずなのです。

Googleについて

同じようにGoogleに関しても、あなたは今、ググりますか?(Googleを使って検索していますか)

ググって、当然そこに広告が表示されるのですが、その状態が続くのであれば、Googleの核がしっかりしているということになります。

YouTubeを見ていても、Googleにお金が落ちるということになってきます。

マイクロソフトとAmazonについて

またマイクロソフトに関しても、Officeソフトを使うのか。

あるいはちょっと企業向けの話では、クラウドサービス使っていますか?

あるいはこのテレワーク。

Teams等のOffice、Microsoftのサービスを使っているのではないですか?

それを使い続ける限り、やはり雪玉が大きくなる可能性がある。

同じようにAmazonのネットショッピングというのもそうですよね。

Facebookについて

1個だけ疑問があるとするならば、Facebookです。

Facebookがプラットフォーマーとして、みんなが使っていて、Facebookが無ければ連絡が取れないというような状況になると、(Facebookにとっては)それでいいのでしょう。

ただ正直いって、今のFacebookを私はあまり使わなくなりました。

この中で人が集まらなかったというのもあるんですが、集まろうと思って連絡取って投稿しても、最近ちょっと反応がない気がしているのです。

Facebookは一方で、メタみたいなこと言ってます。

話聞いていただければわかると思うんですが、私はあまりFacebookを評価していないのです。

なぜなら、Facebookはいつの間にか、投稿のフィードを見てても、広告とか企業の投稿ばかりが、上がってくるようになってきた印象を持っています。

それはすなわちMetaが、Facebookの核を磨く努力を怠っているのではないかと思ってるのです。

そこで飛び道具として、メタバースをやると言い出したんですが、それって「果たして一つの核の上に積もっていく雪なのか?」というと甚だ疑問なわけです。

むしろ、どこかよそからまだふわふわの雪をポンと持ってきただけのように見えるわけです。

これを、私はあまり評価していません。

株価の下落にも表れていますが、やはり評価していない人が多いと思います。

それは単にメタバースで多額のお金が必要になるからというだけではなくて、そもそも成功を疑問視している。

ひいては、Facebookそのものの価値が低下しているのではないかと見えるわけです。

コロナ禍はこれらの動きを加速させただけ

コロナ禍で一時的に伸びたというのですが、それはガンと上がってガンと下がるということです。

私が見ているのは、これが下がるというところではなくて、元々右肩上がりに行くはずだったものが、このコロナ禍でぐんと予定よりも早く、2・3年早くあるいは5年早く、それが訪れたというだけで、逆戻りするものではないと思います。

例えばアマゾンに関しても、私の身の回りでも、それまでネットショッピングをやらないという方(特にお年寄りの方多かったと思います)がコロナ禍の中でAmazonを始めたら、ハマってしまった。

どんどんAmazonで注文するみたいな家も増えているのではないかと思います。

このようなことが起きている限りは、GAFAMはまだまだ成長するのではないかと思います。

もちろん今の既存のサービスだけではなくて、それに連なる様々なサービスを付与し続けることによって、これからも成長していける可能性のある企業が多い。

全部が全部とは言えないかもしれないですが「そういった企業である」「それほど優秀な経営をしている」と私は見ています。

こういった話、実はある本を参考にしています。

それが「ビジョナリー・カンパニー2」という本です。

この本を見ると、本当に長期にわたって成長し続ける企業にどんな特徴があるのかということが書かれています。

一つにはハリネズミの概念というたとえがあります。

それは、得意なことあるいは自分ができることに集中して、その分野で世界一になることを目指すことで、核が出来上がって、素晴らしい企業になって長期的な成長を続けられるというものです。

その核を磨いてるかどうか、というのが長期投資家に求められる観点だと私は考えます。

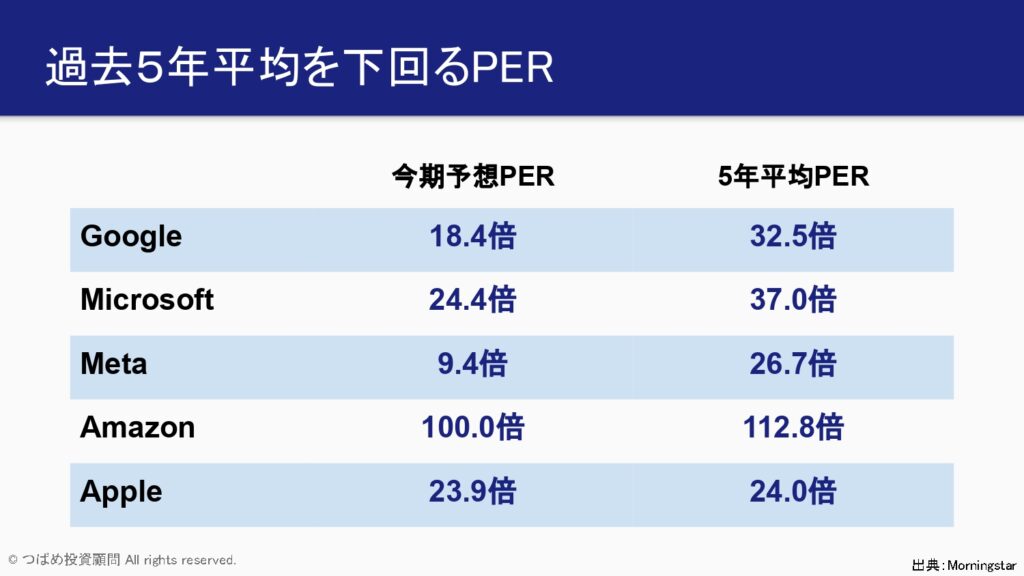

過去5年平均を下回るPER

さてこのGAFAMのPERが、今どうなのか?

今期予想PERを並べました。

実はこれらいずれも過去5年の平均PERを下回っている状況です。

- Google:平均32.5倍に対して18.4倍。

- マイクロソフト:24.4倍。

- Meta:9.4倍。

- Amazon:100倍。

Amazonは、そもそも利益を出さない企業。

利益をどんどん後回しにする企業なので、数字自体は参考にならないのですが、アップルはほぼ平均通りになっています。

このPERというのは、これから将来に向けての成長をどれほど見ているのかという数字になります。

これらの企業がこれからも成長をしっかり遂げるだとすれば、今、過去よりも安くなっているこの数字というのは、もしかしたら安いときなのではないか?というところがあります。

少なくとも他の企業に比べても高いという数字ではなくなってきていますので、非常に面白いところではないかと思います。

一方で先ほど言いました、Metaが単純にPERが低いから買い時かというとそういうわけではなくて、重要なのは「長期的な成長性」。

ちゃんと核を固められて大きく伸びるか、というところが大事になってくるわけで、単に低いから投資していいというものでもないというのは付け加えておきます。

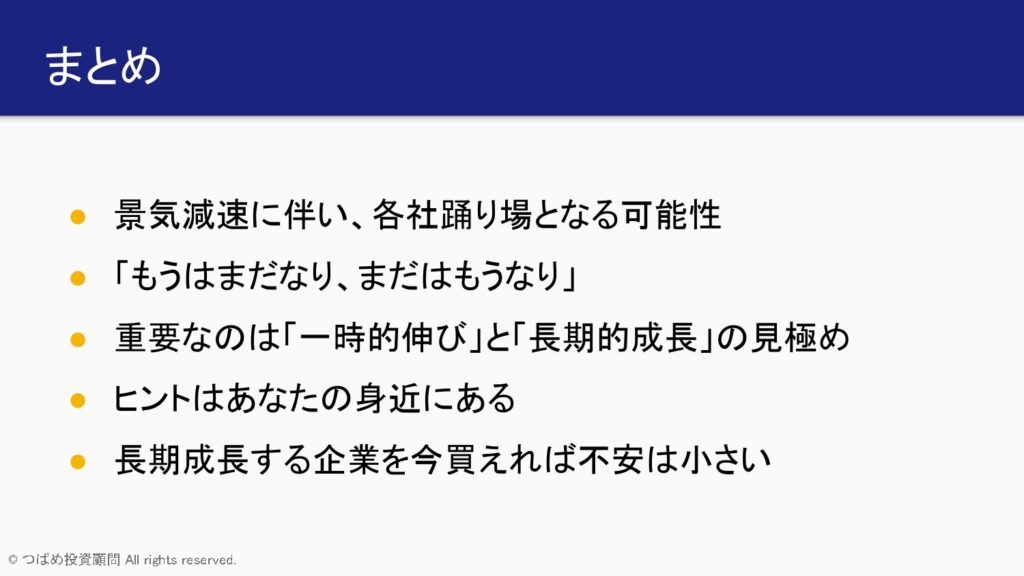

まとめ

さて今回の話をまとめます。

景気減速に伴って、各社踊り場となる可能性

今GAFAMは景気減速に伴って、各社踊り場となる可能性は十分にある。

そうなるのがメインシナリオである。

ただ当然そのことは、多くの投資家がわかっていますから、もしかしたら株価には十分織り込んだという可能性もあるのです。

もちろんまだまだ業績は下がるから、株価も下がるのではないかと思うかもしれません。

しかし例えば次回業績が下がったとしても、実はもう株価に織り込まれてたから株価は上昇に転じる、みたいなことも十分にあるのです。

もうはまだなり、まだはもうなり

だからこの格言を思い出してほしいのです。

「もうはまだなり、まだはもうなり」

「もういいか」というときは「まだ」だったりしますし、「まだだろう」と思ったときには「もう」だったりします。

要するに、この感覚というのは、あまり当てにならないということです。

重要なのは「一時的な伸び」と「長期的な伸び」の見極め

したがって、短期投資家はこの微妙な違いを見極めなければいけないのです。

しかし長期投資家に必要なのは、こういった株価がどうなるかということではなくて、先ほど説明しました雪玉の例え。

一時的な伸びと長期的な伸びをしっかり見極めて、長期的な伸びであれば、別に今慌てて逃げて売り抜けてしまおうと思わなくても全然(大丈夫)

数年後にはまだまだ伸びている可能性が高いと言えるわけです。

ヒントはあなたの身近にある

そしてヒントです。

本当に長期的な伸び、ちゃんと段階を踏んで上がっているか?急になくなってしまうようなものではないか?というのはあなたの身近にあるわけです。

- iPhoneを使っているかどうか。

- YouTubeを見ているかどうか。

- Microsoftのパソコン使ってるかどうか。

そういったところを見ていく必要があるわけです。

そして、その上で、いい企業、この企業は大丈夫だと(判断する)

少なくともAmazonのサービスを使い続けるだろうと思うならば、そういった長期成長する企業を今、この株価が下がったタイミングで買っておけば、そんなに不安を感じる必要なんてないわけです。

これが株価ではなくて価値に投資する。

長期投資の本質なのです。

皆さん価値と株価の違いわかっていただきましたでしょうか?

価値とは、長期的な成長のこと。

一方で株価とは、一時的な伸びであったり、投資家の一時的な反応だったりします。

一時的な反応に惑わされずに、その企業がちゃんと雪玉を転がせているのかということを念頭に、長期投資に取り組んでいただきたいというのが私の思いです。

この内容はYouTubeで動画による解説も行っています。

動画での解説が最も早く公開されますので、いち早く情報を得たい方はぜひチャンネル登録をお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す