直近で半導体の株が非常に大きく上がっています。

実はあのウォーレン・バフェットもある半導体株に投資した。

しかも結構大きな金額を投資したことで話題になっています。

半導体株が、もしかして今買い時なのか?

と思っている方は多いのではないかと思います。

今回は特に初心者の方に、どう見たらいいのかということについて解説しています。

ぜひご覧になっていただければと思います。

目次

半導体株に明るい兆し?

半導体に明るい兆しです。

バフェットがこの「TSMC」という台湾セミコンダクターという株。

これを結構大きな金額、41億ドルということですから、日本円にして5000億円程度。

大金を投じて、この四半期(7月から9月の間)に投資しているのです。

さらには、日本のレーザーテック。

半導体株の中でかなり注目されているものです。

確かに半導体、今年に入ってから苦しい値動きでした。

しかし急にこの1ヶ月半で株価が2倍になっているのです。

これはいよいよ底を打ったのではないか。

後、半導体の王者と言われるIntel。

Intelは、今少し調子良くないところもあるのですが、直近の決算で市場予想を上回った。

そんなに半導体の状況悪くないんじゃないかという見方も出てきて、インテルの株自体もこの短期間で10%程度上昇しました 。

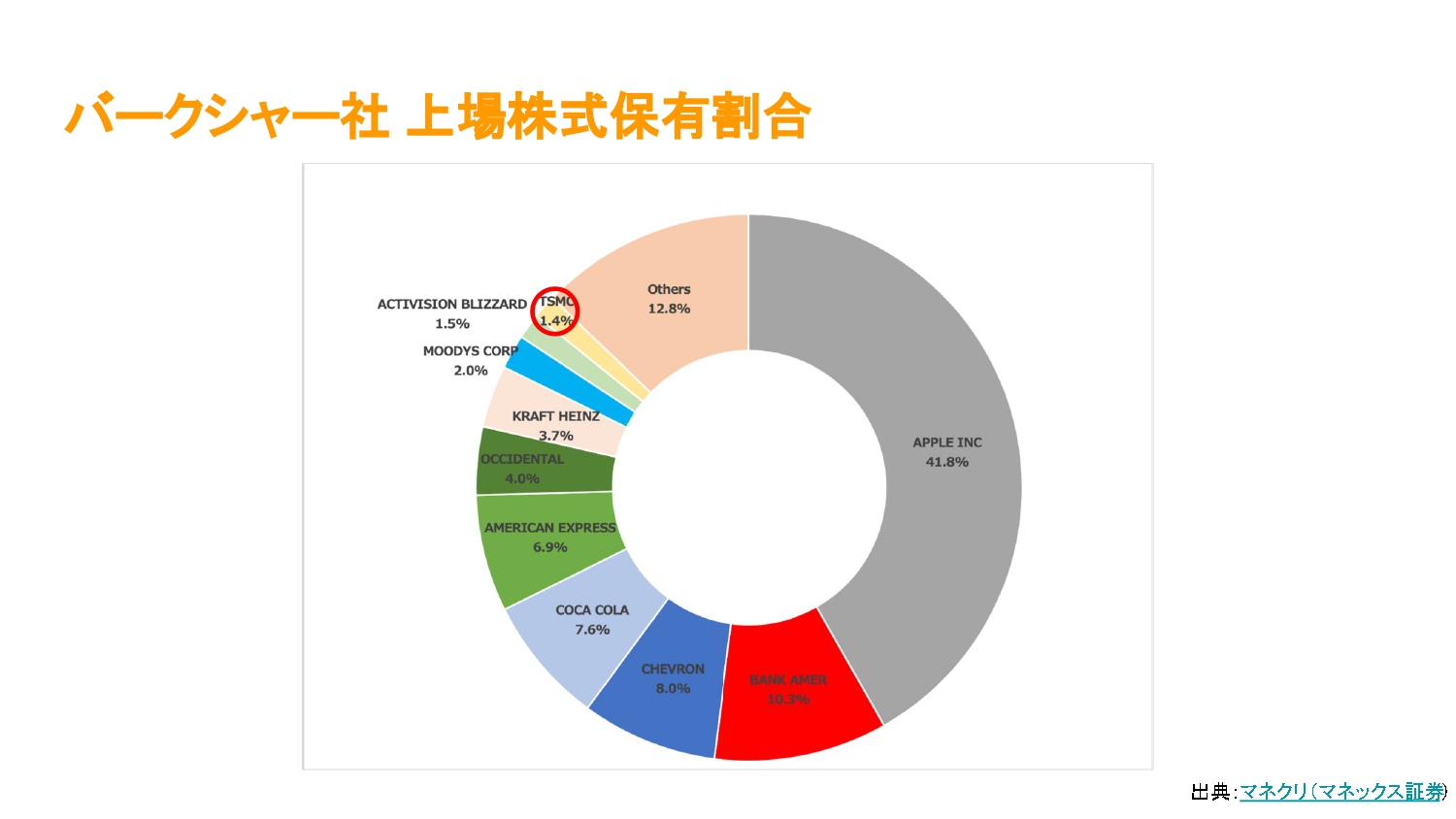

バークシャー社 上場株式保有割合

こちらはバフェットがCEOを務めるバークシャーの上場株の保有状況を示したものです。

一番持っているのはApple、41.8%。

これはバフェットの近年の最大の成長。

うまくいった投資と見られます。

それからバンクオブアメリカ、シェブロン、オキシデンタルです。

石油関連株も買い増しているところです。

実際に石油価格が上がって或いは、インフレが進んで、有利になると見ているのかもしれません。

それからバフェット銘柄の代表格である、コカ・コーラ・アメリカンエクスプレスとあるのですが、その中の一角にTSMC(1.4%)が入ってきたのです。

バフェットというと集中投資です。

少数の銘柄に大きく投資するというのが特徴的ですから、そんな一気にあれもこれも増やしたりすることはなかなかありません。

ここで上位10銘柄の中に出てくるということは、かなり気合の入った投資なのではないかと見ることができます。

レーザーテックは1か月半で2倍に

またレーザーテック。

ここ6ヶ月のチャート見ますと(これ年初から行くともっと下がっているのですが)ズルズルと下がっていたところ。

元々4万ぐらいあったところが、ずっと下がっていました。

しかし1万5000円から反発して、ピークのところで2万8000円。

およそ倍まで上がってきたのです。

直近で目先下がってますが、この後どう動くかというところです。

半導体株はコロナ禍で急上昇

この半導体株。

実はこの2020年、あるいは21年で大きく上昇してきたのです。

これが半導体株を代表するSOX指数。

半導体株で構成される指数なのですが、この20年コロナショックで下がった後は、大きく反転して一気に20年・21年と通じて上がってきたのです。

この要因としては

自宅での仕事とか、スマホもそうですし、その需要が盛り上がった。

同時に今度はサプライチェーンの混乱などもあって、供給不足になって半導体が足りない。

自動車が半導体が足りないせいで作れない、という状況が起きました。

そんな中で商品の価格は上がりますし、一方で需要はどんどん増える。

さらに半導体の業績が上がるというところになってきて、その追い風を受けてガガっと株価が上昇してきたのです。

ところが一転、2022年に入ってからはずっと株が下がり続けてました。

それは半導体が持つ特徴に大きく依存しているわけです。

その特徴というのを、これから説明したいと思います。

まず半導体がどういうものか。

スマートフォンとか、パソコン、あるいは最近ですと自動車やあらゆる電子製品に組み込まれていると言って間違いないです。

要は電気信号によって様々なデータの記憶を行ったり、コンピュータを動かすといったことを行っている部品です。

それを作っているのが、半導体メーカーです。

その辺(の工場)で適当に作ればいいかというとそんなことはなくて、半導体というもの自体が、かなり化学的に細かいものになっている。

簡単にその辺の中小企業の工場で作れるようなものではなくて、クリーンルームと言われいる本当ホコリ一つないような工場で、しっかりと大規模に作るということが必要になってくるわけです。

いわゆる装置産業といわれる産業です。

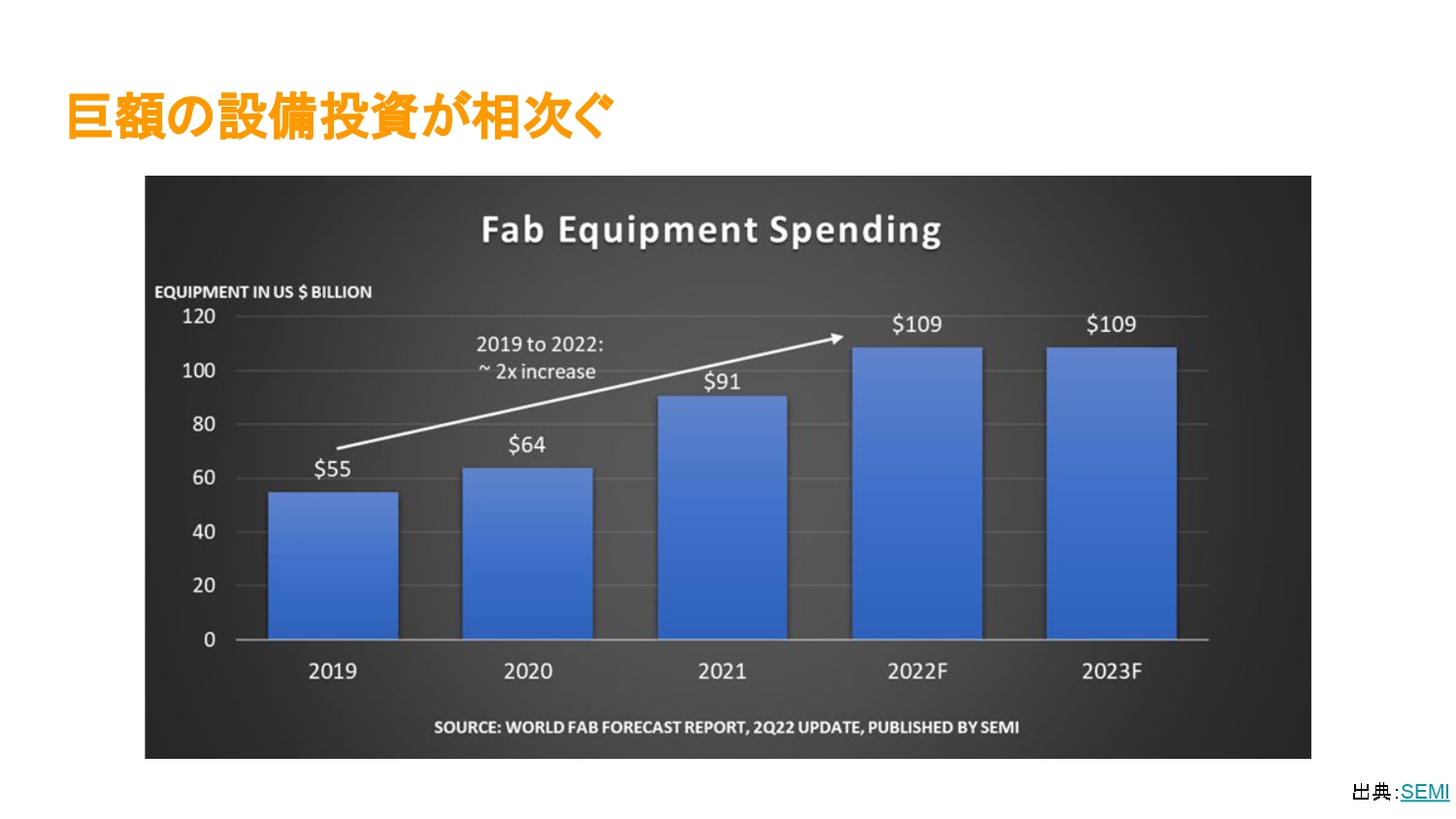

巨額の設備投資が相次ぐ

このコロナ禍で半導体の需要がものすごく盛り上がりましたから、各社半導体をもっと作らないといけないということで、工場への投資を一気に加速させました。

これがFab Equipment Spending。

この設備投資額がみるみる右肩上がりで増えているのです。

2022年の予想で、1090億ドルいうことですから約10兆円。

相当大きく増えているのです。

2019年から2倍になっているというところです。

ここに出ている数字も半導体の設備投資の一部分と捉えていいのではないかと思うのですが、もっと他にもいろいろなものがあってその一部です。

これは右肩上がりになっていることを示すために使えるデータを持ってきたものです。

とにかく半導体の工場を作るとなると、TSMC、あるいはサムスン・インテルというのが、半導体メーカーの3大巨頭。

各社何兆円というお金を使って工場を作っています。

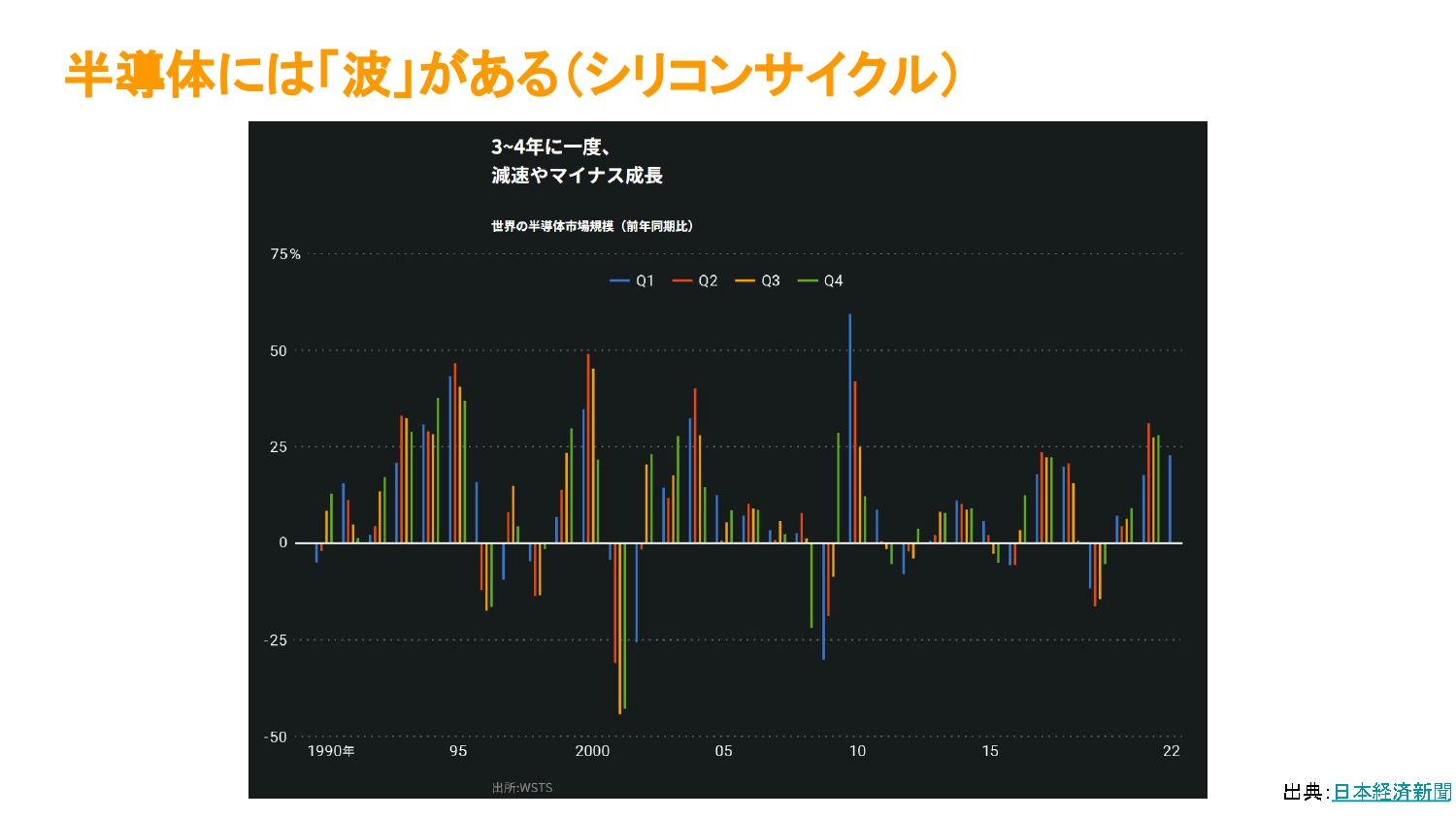

半導体には「波」がある(シリコンサイクル)

しかし装置産業の宿命なんですが、実は巨額投資を調子がいいときはイケイケどんどんでやるのですが、それが仇になってしまうことが非常に多いのです。

なぜかというと、巨額投資をします。

投資をしたからには、そこでたくさん製品を作らないといけません。

たくさん作れば作るほど、自社だけではなく、TSMCもサムスンもインテルもやってるわけです。

すると商品が一気にたくさん市場に供給されることになります。

商品が非常に多く供給されると、需要と供給の関係で(経済を学んだ方ならすぐわかると思うのですが)供給が増え、需要を上回ると今度は価格がどんどん下がっていくという現象が起きるわけです。

そして価格が下がるということはメーカーの利益が減る。

ないしは、在庫がいっぱいになってしまう。

そもそも全く売れないということも考えられるのです。

そうやって半導体は、調子が良くなった後、一気に冷え込むというシリコンサイクルと言われるものが、これまでも繰り返されてきました。

このシリコンサイクル。

前年同期のプラスマイナスを示したものです。

順調に伸びているかと思えば、3~4年に1回マイナス成長になっている。

それが95年ぐらい、2000年、それから、2008年はリーマンショックの頃です。

そして直近でも2018年ですかね、マイナス成長になっています。

このように一筋縄ではいかないのが半導体サイクルで、直近コロナの話がありました。

すごく大きく成長したけれども、これだけ伸び、しかも設備投資がものすごく行われているということを考えると、またマイナスに振れてしまってもおかしくない。

そういう環境にあるわけです。

だからそのサイクルを見越して、今年初めから半導体の株価は下がっていったのです。

底を打ったと判断するには早いのでは?

ただ一方で半導体は、世の中の景気を先取りする。

だいぶ早く来ると言われているのです。

世の中的には、景気はこれから悪化するだろうと見られています。

しかし半導体に関してはちょっと早いので、底を打ったのではないかという見方も一部にはあります。

ただ、私はまだそれは早いと思っています。

景気減速がまだ現実化してない

景気減速がまだ現実化してないのです。

もっと悪くなる兆候は十分にあると思います。

もちろん景気後退が開始したという兆候がありまして、アメリカの絶好調だったIT企業は、もうリストラを始めているのです。

いよいよ本格化というところですが、景気減速というのはまだ現実化していません。

商品が供給されるのはこれから

2022年にかけて、先ほど巨額投資工場を作るといいましたけれども、その商品が供給されるのはまだまだこれからなのです。

つまり2023年~24年というところで、商品が供給されることになりますから、価格破壊が起きるのはそれからでもおかしくない。

そんなとき景気後退によって需要が減ってたら、ますます苦しい状況というのも、もちろん考えられるわけです。

サイクルの底では業績は大幅に悪化する

そして価格が下がると需要も減って、利益を出せない。

なんなら商品が売れないということになって、半導体メーカーの業績は大幅に悪化してもおかしくない。

現にインテルの業績は、利益が既にほとんど出ないぐらいに下がっていたりします。

下落局面でも株価は跳ねる

またこの株価に関して、株価的には1回底を打って上がったようにも見えます。

しかし実は、株価の動きはそう単純ではなくて、ずっとひたすら下がり続けるというわけではなくて、下がる局面の中でも一瞬上がるみたいなことは往々にして起きるのです。

なぜそういうことが起きるのかというと、今は半導体が調子悪い。

だから空売りをしようと先に売って、下落局面で儲けようとする人たちがかなりいたとみられているのです。

しかしちょっと足元で株価回復しつつあります。

というのも、FRB(アメリカの中央銀行)がもしかしたら、今金利を上げてますが、金利を下げる。

あるいは上げるのを止めるのではないかという見方も出てきたのです。

それによって株価上がってきたのです。

短期的な上昇は踏み上げの可能性

株価が上がると、空売りをしている人たちは困ってしまいますから一旦撤退ということで、売ってた株を買い戻すのです。

この買い戻しが株価の買い需要を呼んで株価が上がる。

これがすなわち「踏み上げ」という動きです。

この踏み上げと下落局面も株価が跳ねる「デッド・キャット・バウンス」

この二つの用語が出ましたが、そういった作用がありまして、今上がっている可能性も十分にある。

まだ楽観視できないということです。

何より株価の動きそのものから、ファンダメンタルズを予想するというのは、特にこういう短期的な動きに関しては、十分にそれを示す証拠はないわけです。

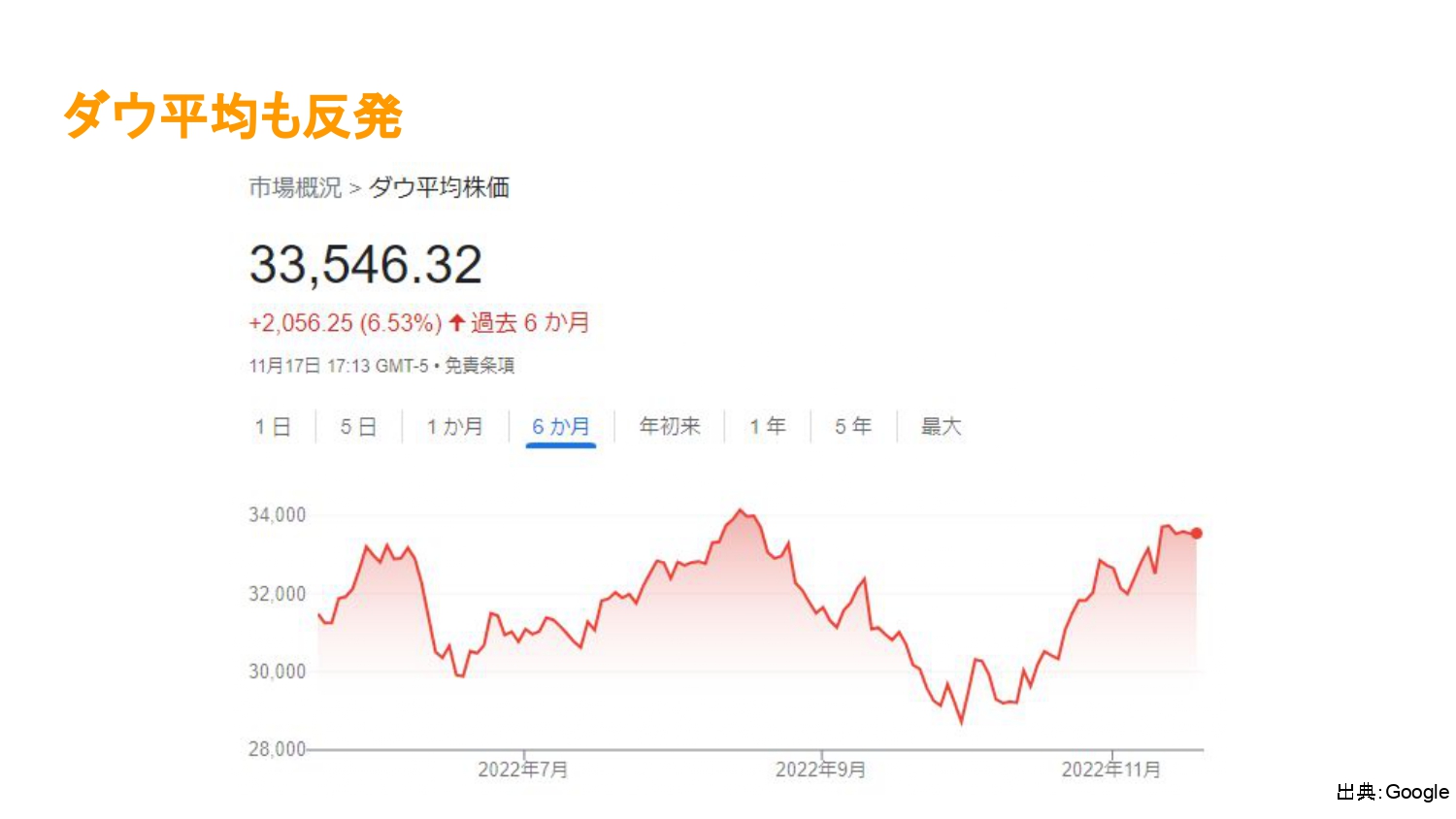

ダウ平均も反発

足元株価が上がったと言いました。

これがダウ平均です。

9月・10月にかけて実は大きくダウ平均は下がってたのですが、このあたりCPI(消費者物価指数)。

インフレが落ち着いてきたのではないかと見られることで、FRBはインフレを退治しようと金利を引き上げようとしています。

しかしインフレが収まってきたなら、その必要はなくなるのではないかということで、市場が金利の引き下げ、あるいは引き上げのストップに期待をかける。

金利が上がらないということは株価にとってプラス、と基本的には考えられますから、株価上がった。

これを受けて、半導体の株価も上昇に転じて上がってきた。

これまで急速に下がってきた分がはねた、という見方ができるのです。

最もFRBの金利に関しては、今後まだ予断を許しません。

前回発表されたCPIは、投資家にとっては良い結果でしたが、次発表がどうなるかわからないというところがあるわけです。

いずれも短期的な動きです。

これはあくまで私の見方なので、それ自体は当たるかどうかわからないのですが、まだまだ半導体株はこれから下がる可能性が十分にあると見ています。

特に、先ほど言ったレーザーテックは(動画でも解説しているんですが)レーザーテックがいい企業なのは確かです。

しかし現時点でPER70倍と、かなり高い水準になっているのです。

ファンダメンタルズ的な投資家が出る局面ではないと見ています。

バフェットはなぜTSMCを買った?

一方で長期投資家の見方として考えるならば、バフェットはこのTSMC・台湾セミコンダクターを買った。

たくさん買いました。

なぜ買ったのでしょうか?

これはいずれも想像の域を出ないわけですけれど、バフェットというと先ほどパイチャートで示しましたが、一番株を持っているのがAppleです。

上場株のうち、一番割合が高いのはAppleです。

そしてアップル製品の半導体を作っているのが、TSMCです。

その関連でAppleからTSMCに目をつけた、とみてもおかしくないのではないか。

バフェットというと、特に株価を分析するのではなくて、ビジネスを分析する人間だと自らを言っています。

そのビジネスの関連というところから見ると、やっぱりTSMCが出てくるのは自然な流れであると言うことができます。

世の中的には、バフェットはITが苦手だという刷り込みがいまだにをあるみたいです。

しかし決してそういうわけではないと思います。

少しずつ自分の知ってる領域を広げていってる人だと思います。

だからこそAppleに投資したときも、苦手だったITに投資するのかと驚かれたのですが、そこから連動してTSMCが出てくるのは非常に自然な流れだと言えます。

バフェットの方針としては、永続的な優位性を持つ企業を買う。

TSMCは、かなり永続的な優位性を持っている企業であると思います。

これまでも高い割合で成長してきましたし、財務も良好。

競争力も抜群に持っている。

従って、短期的には下落しても、長期的には成長する可能性が高いと踏んだのではないかと思います。

これは後ほど説明します。

バフェットは何より株価が下がっているときに買うことを好むのです。

なぜかと言うとバフェットのスタイルは、基本的にBuy_and_Hold。

買ったらもう売らない。

半導体株が非常に盛り上がっていたときに高値で買うと、まさに高値づかみしてしまう可能性があるのです。

長期的に見ると、高値づかみすると、そこから先の伸びる余地、上がる余地というのは、かなり限定的になってしまうことが容易に想像できると思います。

Buy_and_Holdだからこそ、安いときに買うことは心がけて、一方で買った後すぐに株価が上がるということを必ずしも望んでいるわけではありません。

別にすぐ上がらなくていい。

長期的に見て上がってればそれでいいという考え方をして投資をする人です。

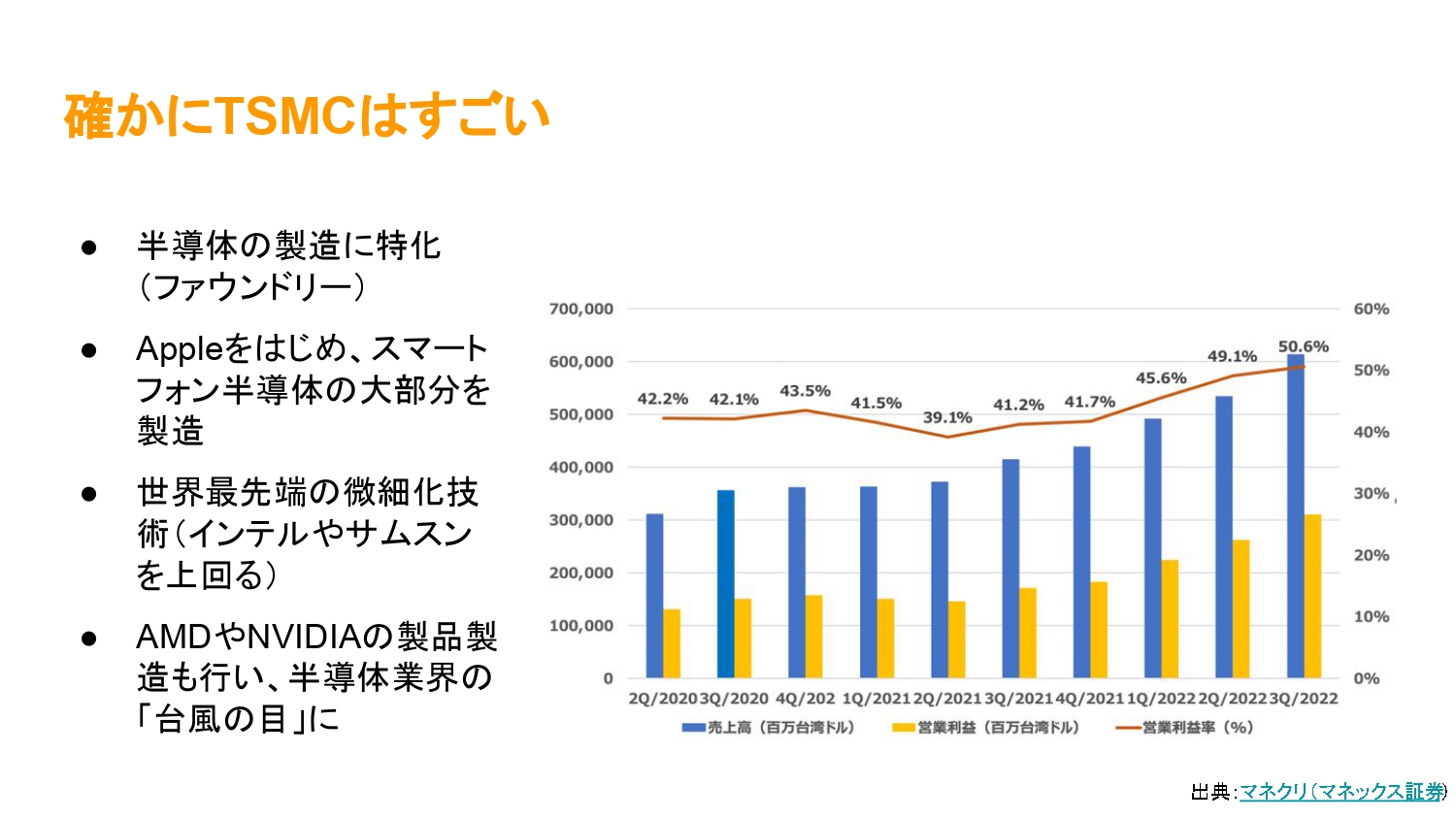

確かにTSMCはすごい

ではTSMCがどれだけ素晴らしいか。

まずどういった会社か。

半導体の製造に特化した、いわゆるファウンドリーと呼ばれる会社です。

世界中から半導体の製造を請け負って、それを作って供給しているのです。

半導体製造というと、かなりクリーンルームで相当難しい技術を使って半導体を作るわけです。

特に微細化、半導体でもnm(ナノメートル)の世界でやっているのですが、その小さいものを作る技術を持っているのは、TSMCとサムスンとインテルぐらいしか競争力のあるところはないのです。

したがって、ある会社が半導体をどうしても作りたいと思ったら、ここに製造を最終的に頼むしかないのです。

AppleもiPhoneを作っているのは、台湾のフォックスコンという会社なのですが、半導体の部分はTSMCが作っているということになります。

またスマートフォンの半導体、あるいはPCの半導体。

PCの半導体というと、Intelが有名なのですが、Intelじゃないところ、例えばAMDがあります。

AMDは元々自社で半導体作ってたのですが、もう自社で作るのは諦めて、開発設計だけに特化する。

製造は非常に難しいので、TSMCに任せてしまおうという動きをとったのです。

その結果、Intelがある程度、かなり攻め込まれてるというところがあります。

特にこの微細化。

一番小さいものを作るというのは、まさに最先端半導体というところで、スマホとか最先端のPCとかにも使われるのですが、この技術に関してはもはやインテルやサムスンを上回っていると言われているのです。

これがあるからこそ、元々Intelのライバルと言われながら鳴かず飛ばずだったAMDは、TSMCの技術によってIntelに肉薄するような技術を身につけたというところがあります。

それほど半導体の業界、Intelが一番だったところを、裏方に回ることによって、まさに大きく作り変えている。

そんな会社だといえるのです。

またスマートフォン。

スマートフォンが大きく盛り上がってきたときに、半導体の製造を行っていたのがこのTSMCとサムスン、そしてIntelです。

Intelは、モバイルの設計に乗り遅れてしまいました。

結果、撤退してしまったのです。

そのせいでスマートフォンの半導体は、TSMCとサムスンが全部持っていくという結果になったわけです。

サムスンとここでしかできない技術ですから、営業利益率を見てください。

利益率として40~50%という数字が並んでいます。

業績見る人ならわかると思うのですが、メーカーの業績が50%ってもう異常です。

ほとんど、しかも自ら製造して、キーエンスとかのファブレスだったら、自ら工場を持たないという理由でこうなることはままあります。

しかし自分で作ってこの数字というのは、ちょっと考えられないぐらい高いというところがあります。

それで他社の製品の製造を行って、まさに半導体業界の台風の目になっているというところがあります。

ただし、リスクも

ただリスクも一定程度あると考えられます。

まず一番大きいと考えられているのが米中対立です。

台湾海峡有事

「中国に商品を供給するな」とか、アメリカが世界中の企業に呼びかけたりしますし、また台湾海峡有事。

中国が台湾に攻め込むんじゃないか、というようなことも言われています。

こうなると、TSMCは台湾の会社ですから、もちろんただでは済まないということになってしまうのではないかと思います。

お客さんとしては、実際に台湾有事でどうなるかというのは予測ができない。

何か起こる可能性があるのだったら、その他インテルとかサムスンに頼んでおいた方がいいと思うお客さんもいるのではないかと思います。

財務逼迫リスク

また大きな工場を作りました。

多額の金額をかけて工場を作りました。

先ほど言いましたシリコンサイクルの話で、需要が十分でないと財務逼迫リスク。

巨額の投資をしたのに、それが利益を生まないということになると、急激に財務が苦しくなってしまう可能性もはらんでいるのが半導体業界の特徴です。

サイクルの底を乗り切れるか

今でこそインテルなどは生き残ってますけれども、かつてこういった需要の底において死にかけた企業として、倒産しかけたことも実は起きているのです。

逆に言えば、この苦しい期間(サイクルの底)を乗り切った企業はさらに強くなって、弱いところはどんどん撤退していきます。

その間に研究開発を進めて先を行くことができれば、また新たな未来が開ける。

より強くなっていくことになります。

このサイクルの底で持ちこたえられるというのが、半導体にとってすごい大切なのです。

先ほどTSMCの話をしました。

今好調な業績に対して、台湾有事の可能性があるので、実は株価も昨年の業績に対してPER20倍を割り込む。

成長企業としては割安と見える水準にまで下がっているのです。

それこそがバフェットが目をつけた理由なのではないか。

バフェットは人と逆、人が売っているときに買うという動きを行いますから、ある意味で往年のバフェットの動きがまさに行われていると感じるところであります。

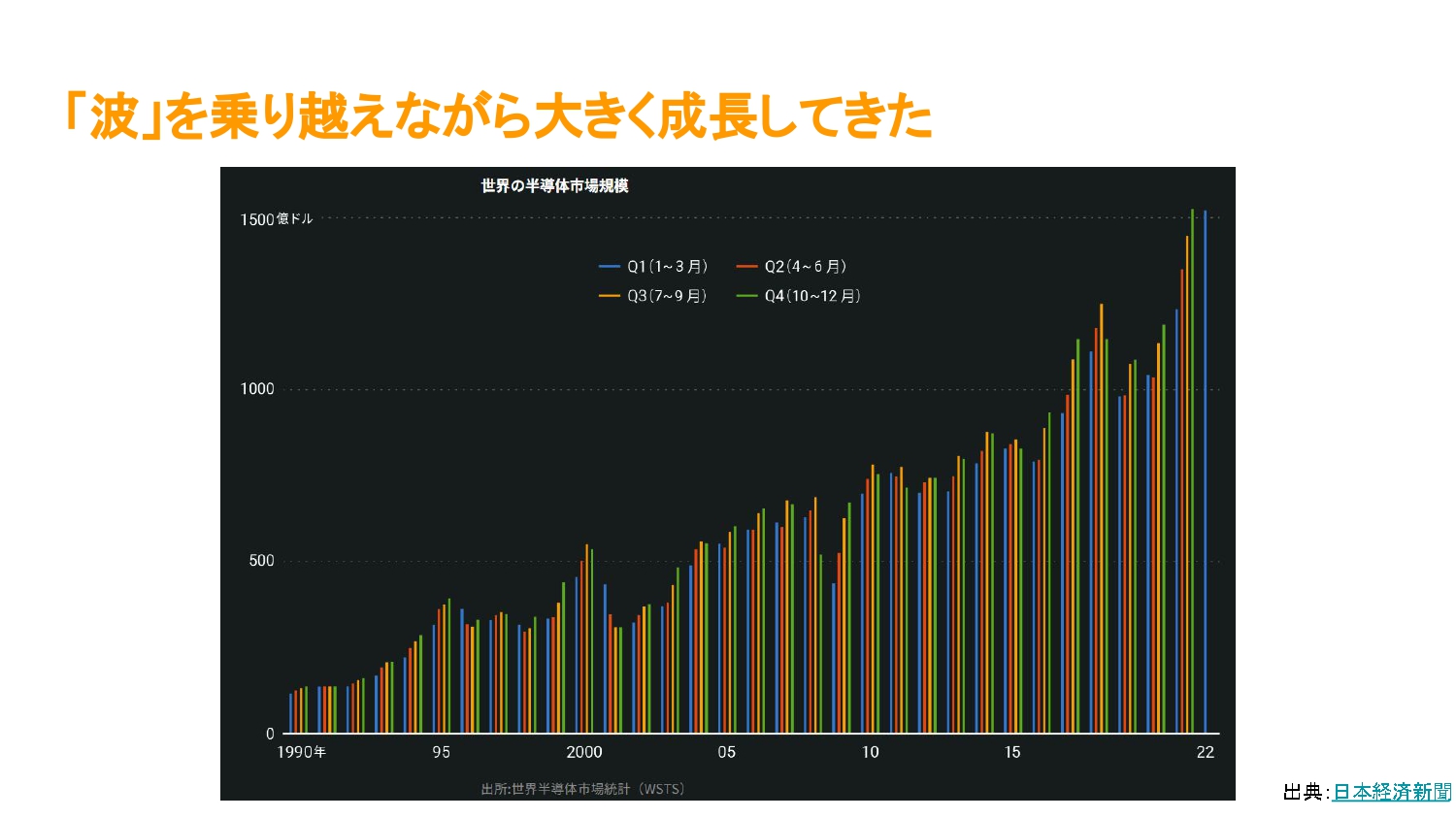

「波」を乗り越えながら大きく成長してきた

半導体は長期的にどうなのか?

市場規模に関しては、まさに右肩上がりです。

様々なコンピュータITの需要によって、これまで需要が増えてきましたし、これからもIoT・電気自動車とかいろいろ言われています。

そこで需要がまた増えていくと考えられますから、来るべきシリコンサイクルの底を乗り切った企業は、大きく成長していくと見えるわけです。

そこでTSMCを買うというのは、目先1~2年わかりません。

でも、3~4年してそこから先持ち続けるには、非常に良いジャンルなのではないかと考えられるわけです。

一方で短期では、本当どうなるかわからないという話もしました。

例えばレーザーテックなんか、PER70倍でまだまだ全然高いです。

こういった高いのは、1回下がると、なかなか元に戻ってこない。

というか70倍というのは、相当異常だったと思いますから、これは気をつけなければならない。

まとめ

結論とまとめです。

目先の半導体株上昇、これはいわゆるだましというか、踏み上げに過ぎないと考えています。

これに惑わされてはいけない。

これで慌てて買うとか、決してそういった動きに出てはいけないと、長期投資家なら考えます。

バフェットが半導体を買った。

これを好感して株価は上がっている側面もあるのですが、バフェットはタイミングを見て買うのではなくて、その企業の長期的な成長を見て買う。

長期的な成長を強みを持つ企業を買いますし、それが下がってきたときに買い増していく動きを行います。

したがってバフェットが買ったからといってすぐ上がるというものではありません。

しかし何年後かが楽しみというところです。

そして長期投資においては、このシリコンサイクルの底のような、その企業とか業界がメタメタになっているとき、あるいは景気がものすごく悪くなって株価が下がっているとき、そういったときこそ面白い買い時である。

その時に本当に良い企業を見極めて買うことができれば、その先数年後はかなり明るいということが言えるではないかと思います。

この内容はYouTubeで動画による解説も行っています。

動画での解説が最も早く公開されますので、いち早く情報を得たい方はぜひチャンネル登録をお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す