2023年、気持ちを新たにポートフォリオを組み直す、という方もいるのではないでしょうか?おそらく目標は大台の1,000万・5,000万・1億と設定される方もいるでしょう。

しかし目標を立てたのは良いものの「実際にできるのかな…?どんな商品を使えばいいのかな?」と疑問がたくさん湧いてきます。

そこで今回は現実的にあなたの年齢から定年(今回は65歳)までに1億円の資産を形成することはできるのか?をFP1級の私がシミュレーションしてみました。また年代別に活用すべき投資商品を提示しています。

目次

1億円を達成するための年齢別目標利回りは?

資産を形成する上で、もっとも強い味方となるのが「時間」です。

若ければ若いほど複利効果を発揮しやすくなります。

さらに、資産運用開始までに、どれだけ元手を貯められているかも鍵を握ります。

一般的に、若い人は資産は少ないながら、時間はあります。

一方で、年を取るほど時間は減りますが、それまでの貯蓄により元手は増えているでしょう。

そこで、金融中央広報委員会の調査による令和3年の年代別・二人以上世帯の金融資産保有額の平均値(金融資産を保有している世帯)を参考に、年齢とそれに応じた資産額を想定してみました。

具体的には以下の通りです。

30歳 986万円

40歳 1,235万円

50歳 1,825万円

60歳 3,014万円

また、65歳の退職時に退職金を2,000万円受け取る事とします。

つまり、退職時に現時点の資産を約8,000万円にすることが目標です。

退職金と運用成果を含めて1億円に到達する、というシミュレーションです。なお、最初の元手を除く追加入金は今回想定していません。

では早速運用結果を見ていきましょう。

30歳の目標利回り:6.2%

30歳の方の場合986万を6.3%で35年間運用すると65歳時点で1億円に到達します。(退職金含む)986万円が65歳時点では8,095万円になっている計算です。

年利6.2%を達成するポートフォリオは一体何でしょうか?

おそらく、インデックス投資がメインとなるでしょう。

例えばSBI・バンガード・S&P500の過去20年の平均的な利回りは8.62%とされています。

また、たわらノーロード先進国株式<為替ヘッジあり>といったS&Pよりもさらに為替リスクを抑えたファンドでも、過去3年の利回りは6.3%です。

現実的にマイナスの年がある事も踏まえても30歳時点で1,000万円近くをインデックスファンドで保有していた場合、65歳時点では総資産1億円に到達している可能性がある、と言う結果でした。

時間がたっぷりある30代なら、一時の株価のアップダウンはあまり気にせず、資産の大部分をインデックスファンドに投資してもリスクは小さいと言えます。

40歳の目標利回り:7.8%

40歳の方の場合1,235万を7.8%で25年間運用すると65歳時点で1億円に到達します。(退職金含む)1,235万円が65歳時点では8,074万円になっている計算です。

30代と同様にインデックス投資がメインと考えることができます。

先ほどのSBI・バンガード・S&P500の過去20年の平均的な利回りは8.62%とされています。

30代に比べると、投資期間が短く、求められる利率も高いため

全く同じで良い

とは言い切れませんが、40歳時点で1,300万円近くをインデックスファンドで保有していた場合、65歳には総資産1億円到達が見えてくる事になります。

50歳の目標利回り:10.4%

50歳の方の場合1,825万を10.4%で15年間運用すると65歳時点で1億円に到達します。(退職金含む)1,825万円が65歳時点では8,050万円になっている計算です。

30、40代ではインデックス投資がメインでしたが、年平均11.0%の利回りを達成するには個別株投資とインデックス投資を組み合わせるべきでしょう。

先ほどのSBI・バンガード・S&P500を総資産の40%、残り60%を個別株で運用した場合、個別株の目標リターンは11.58%です。

従って個別株投資で元本約1,100万円(=1,825万円×60%)を約11%で運用することが目標となります。15年続けるということが難しいことは確かですが、実現不可能な数字とは言えないのではないでしょうか?

60歳の目標利回り:21.6%

さて問題は、60歳の方です。

60歳の方の場合3,014万を21.6%で5年間運用すると65歳時点で1億円に到達します。(退職金含む)3,014万円が65歳時点では8,013万円になっている計算です。

この利回りへ到達するためには、もはやインデックファンドが入る余地はありません。個別株投資の一本足打法でポートフォリオを組む必要があります。

なおかつ年率21.6%という非常に高い目標が定められました。

短期間でこれだけの利益を上げるには、投資に関連する様々な知識は必須です。かつ相場・経済状況に非常に敏感な方でなくてはいけません。

本当に達成可能?あなたがやるべき事

いかがでしたでしょうか?

若い方はインデックスを中心とした比較的低リスクな運用を長く続ける事

退職が近い方はリスクをとって半ば一発逆転、という戦略のように思えます。

やはり資産運用の時間が長いほど、リスクを取らなくても良い、インデックスを中心にコツコツ継続する、という感覚をお持ちいただけたかと思います。

逆に言うと、退職間近の方は短期間で利益を上げるためにどんどんリスク商品を運用しましょう!…

とはならないのです

実際の投資戦略は真逆となる可能性が高いのです。

将来的に収入が増えていく若い世代はハイリスクな運用を行えます。

一方で退職者など収入が少なくなる可能性が高い方は現金比率を増やして安全性を高めていきます。

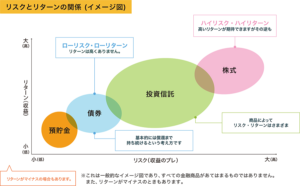

各資産クラスにおけるリスクとリターンの関係は、以下のようになります。

出典:みずほ証券

理論上は

投資期間が長い人は低リスクで利益を出しやすいが、実際はハイリスク商品を買いやすい。

一方で

投資期間が短い人が若い世代と同じリターンを狙うのであれば、ハイリスクで一発逆転を狙う戦略だが、実際は安全性を高める必要がある。

このような矛盾が生じている中、何をすれば良いのでしょうか?

特に若い方はインデックス投資を継続する、ということで安心すると思います。

一方で退職者の方はどうすれば良いのでしょうか?

無理矢理、多額の資金を個別株投資に投ずるべきなのでしょうか?

きっとそうではないと思います。

私はやるべき事は学ぶ事だと思います。

60代の目標である年率25%を目指すためには知識は必須です。

投資に必要な知識は、相場動向・経済状況・税金周り・企業分析などいくらでも出てきます。まずは興味がある本を読んでみる事やつばめ投資顧問の記事などを読むことなどから初めてみてはいかがでしょうか?

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す