昨年末から株価下落が止まらなかったヤマトホールディングス(9064)が、この1週間でV字回復しています。

出典:Google

理由は23年1月30日(月)に競合の佐川急便の運賃値上げのニュースの影響で8%以上の株価上昇が起こったためです。

業界全体として宅配便運賃の値上げが起こるのではないか?

ヤマトも利益が拡大するのではないか?という期待感から買われたのだと思います。

そこで今回はヤマトに長期的に投資できるか分析しました。

結論だけ先に述べます。

強みはあるが今は投資しないです。なぜそう判断したのか、早速見ていきましょう!

売上は好調!しかし利益が出ていない

ヤマトホールディングスは1919年創業の大手宅配便運営企業です。生活と切っても切り離せないほど私たちの流通を支えてくれている企業ですね。

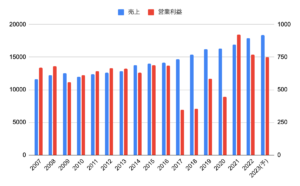

まずは収益性を確認するために売上と利益の推移を見てみましょう。

売上は右肩上がりです。

しかし2017年3月決算では営業利益が低下しています。主な理由は未払い残業代の支払いを行ったためです。

しかし2019年は消費増税に合わせて宅急便料金を値上げした効果もあり利益が伸長します。

その後コロナによる経済停滞によって2020年には利益を落とします。

そして2021年3月期決算ではEC需要の大幅な拡大によって利益を伸ばしました。ここで成長につながるかという場面でしたが、最新の2023年3月期の決算で現在はECと既存の物流ネットワークのオペレーション最適化を図るために費用が増加し、減益予想となっている状態です。

この2、3年はECの対応に追われている状況がよくわかりますね。

ではヤマトはどのような事業構造になっているのでしょうか?

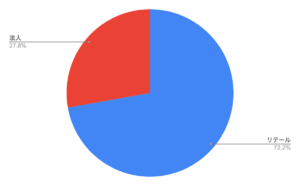

主な事業は2つに分かれています。

個人や中小企業の小口輸送サービスを行うリテール事業。

そして大規模法人の物流オペレーションやEC配送関連を担う法人事業。

事業別の営業利益の比率を比較すると約3:1です。私もよく利用する個人荷物の配送料が主要収益のようですね。

出典:2022年3月期有価証券報告書より作成

一方で利益率には差があります。

リテール事業の営業利益率は3.79%。法人事業の利益率は2.04%です。法人事業は必ずしも収益性が優れている訳ではないことが分かります。

ここまでをまとめます。

- 売上は伸びてるものの、利益は伸び悩んでいる

- 近年はECの対応に追われ業績の上下動が激しい

- ECは法人事業に含まれているが収益性は優れていない

なぜ利益が伸ばせない状況なのでしょうか?それは強みを活かしきれていない経営が影響しています。

ヤマトの強みはどうやってできたのか?

ヤマトの強みは何でしょうか?

それは日本全国につながる配送ネットワークです。全国津々浦々に配送物を届ける事ができる物流システムはサービスではなく、もはやインフラです。

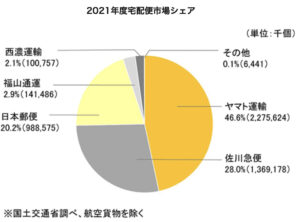

この強みを活かし2021年度の宅配便の市場シェアは1位を獲得しています。

この強みができた経緯を考えると、現在の利益が出ていない状況を理解できます。

ヤマトが「宅急便」を発明する以前の個人間の荷物輸送は郵便局に持ち込むか、国鉄に持ち込むことが主流でした。しかし(今では考えられませんが)荷物の到着日や時間を指定することはできず、田舎からの仕送りがいつ東京に届くか分からない状況でした。

ここに目をつけた人物が創業者の 小倉昌男 氏です。

出典:宅急便のあゆみ

小倉氏は「大きな荷物を一度でたくさん運ぶよりも、小さな荷物を都度配送した方が単価が高い」と判断しました。そして1976年に生まれたのが宅急便です。

つまり従来の一度で大量に運ぶ物流を、都度少量で運ぶことができるビジネスへと変化させたのです。宅急便を開発した後のヤマトは収益性が改善していきました。

更にこの物流で必要となるドライバーは自社で管理するなどこだわりを見せます。そして1997年にはこの宅配便のネットワークが全国に広がり、現在の強みがほぼ完成したのです。

強みと需要が噛み合わない

しかし、この配送ネットワークがうまくハマらなかった需要があります。

それがEC需要です。

2021年はEC需要の大幅な拡大で増収増益を達成しましたが、同年の年末には大量の配送遅延がありました。(参考:ダイヤモンドオンライン)

なぜ遅延の問題が起こったのでしょうか。

そもそも強みであるネットワークはCtoC、あくまで1:1の荷物の輸送を前提としています。

一方でECはアマゾンやZOZOなどの特定のEC業者からユーザーに荷物が届く仕組みですから、BtoCのビジネスです。ここに絶妙なニーズの違いがあるのです。更に法人事業の利益率が低い、つまり低料金の配送を行っているため利益が伸びてこないのです。

再度決算へ目線を移します。売上は伸びているものの、目先は減益となる決算です。その要因こそがECと既存の物流ネットワークのオペレーション最適化を図るための費用なのです。

この業績を圧迫するコストを回収し、法人事業の利益率を回復させるためにはどんな策が打てるのでしょうか?

値上げで対応できるのか?

EC対応のコスト増加による収益圧迫に対応する策を考えます。

それは配送料の値上げです。

実は2017年ヤマトはアマゾンの配送物に対して値上げを行った事があります。

当時はAmazonの物流網が確立しておらず、ヤマトの配送ネットワークを使用していました。その際ヤマトは値上げを行ったのです。

EC需要拡大に対応できない状況を打開するため値上げを行い、物流量をコントロールする狙いがありました。結果的に単価が上がり、取扱数量は激減。

一見狙い通りに見えますが、結果的に2年後に値下げを行っています。推察になりますが経営陣は拡大するEC需要に対し、自社の取扱数量が減っている事に恐怖したのだと思います。

つまり、過去の値上げは経営の失敗と言って良いでしょう。

このBtoC(EC)に注力するのか否かハッキリしない意思決定となってしまいました。

現在では外部ドライバーを契約するなど策を打っていますが、費用が嵩むなど問題があり成功しているとは言えません。ここで四苦八苦している間に、2023年現在ではAmazonは独自の販売網を確立し、もはやEC関連の売上増加率鈍化がリスクとして考えられます。

このような経営環境の中でECと既存の物流ネットワークのオペレーション最適化を図るというのはやや後手と感じざるをえません。

ヤマトの対応策を考える

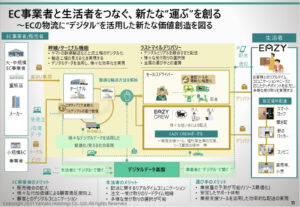

オペレーションの最適化の内容を見てみましょう。経営計画ではEC需要にはデジタル技術を駆使して対応することが表明されています。

会社の方針はECへの需要増加へ対応するための努力は続ける、というものです。

各種IR資料では「データ・ドリブン経営への転換」という単語を度々目にします。

データドリブン経営とは

「データ基盤整備とアルゴリズム開発の高度化で、各地域の需要と業務量予測の精度を向上し、個人、法人ともに変化、多様化するお客様のニーズに応えるグループ経営資源の最適配置を進めること」です。

私はデータの力を使ってEC需要に最適な経営資源を投入する、と理解しています。

そして次に注目すべきは経営陣の配置です。

2022年5月、元Amazonジャパン副社長の鹿島 明弘氏がヤマト運輸の執行役員となりました。鹿島氏は輸配送オペレーション統括、という役割ですからEC関連のオペレーション改善にも関与しています。

インタビューの中で「CtoCが中心だった時代の集荷ネットワークをベースにした宅急便センターの在り方を変え、大型化・集約化する必要がある」と述べています。伝統的な強みからの脱却、改革を連想させるような言葉だと思います。

ヤマトとAmazonは切ってもきれない関係ですから、鹿島氏がヤマトへ入社したことで値上げを含めた交渉やネットワークの整理などのECにまつわる課題が少しずつ解決されていくのではないか?という期待も高まります。

ヤマトは投資対象になり得るのか?

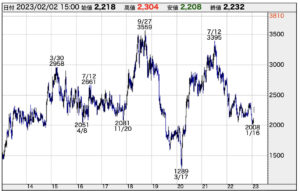

直近10年間の株価推移を見てみましょう。

出典:株探

利益が大きく伸長した2019年と2021年に高い株価をつけています。

投資家にも馴染みが深い銘柄ですから、業績が上がれば株価もついてくるように思います。

ヤマトホールディングスに確かな強みがある点は間違いありません。

しかし、現在のEC需要へ対応するために、決して利益率が高くない部門に対して投資を続けています。つまりこれまで経営がちぐはぐな印象でした。

直近の経営方針を見ると、これまでどっちつかずだったECへの対応を本気でやる方向に舵をきったように見えます。この改革が本当にうまくいくとするなら、未来は明るいでしょう。その是非を判断するのが、投資家としての腕の見せ所です。

最後にバリュエーション水準を確認します。

2023年3月期の会社予想の当期純利益は450億円と前年比▲20%の予想ですが、これは燃料価格の上昇やEC需要への対応によるコスト増が主な要因と考えられます。一方で売上高はなお伸び続けているため、これらの費用が継続的に増加し続けるものでないとするなら、現在のPER18倍という水準なら少なくとも割高ではないと判断できます。

もし、ECへの対応がうまくいき、増加する需要を効率的に捌く解を見つけられる、あるいは最大手の宅配業者としての強みを発揮し料金の値上げに成功することができれば、長期的な成長が期待できます。今はその分水嶺と言えるでしょう。

いかがでしたでしょうか?この記事があなたの投資知識に役立てれば幸いです!今後も投資に関する情報を発信しますので下部よりメールマガジン登録をお忘れなくお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す