今回のテーマは、日本を代表する”半導体製造装置”の企業であるレーザーテックと東京エレクトロン、この2社に今から投資するとしたらどちらが良いかということです。

なお、あくまで”長期投資するなら”という観点でのお話となりますのでご了承ください。

レーザーテックと東京エレクトロンを比較

レーザーテックと日本エレクトロンはどちらも半導体製造装置関連ではありますが、必ずしも競合しているわけではありません。

半導体の製造には様々な装置が必要なので、いろいろな会社で強みを分け合っている現状です。レーザーテックと日本エレクトロンも例外ではありません。

株価比較

レーザーテックは、2019年頃から株価が100倍にもなったということで市場を賑わせてきました。

チャートを見るとレーザーテックの圧勝と言えるでしょう。

しかし、実は東京エレクトロンも10倍にはなっていて、「どちらも伸びているがレーザーテックが圧倒的に伸びている」と言う方が適切かもしれません。

過去2年で比較しても(図右)、レーザーテックが(アップダウンは激しいものの)+50%くらいとなっており、こちらでもレーザーテックが優勢です。

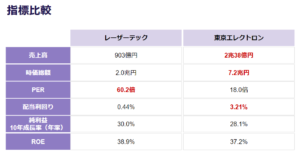

指標比較

売上高に関しては、東京エレクトロンがレーザーテックの20倍以上となっています。

しかし、時価総額では、なお東京エレクトロンが大きいものの、その差は3~4倍に縮まっており、レーザーテックの市場評価の高さがうかがえます。

それがPERに如実に表れています。

◆レーザーテックの市場評価が高いワケ◆

中期経営計画において、普通の会社が3~5年タームのところ、レーザーテックは15年タームという長い期間で中期経営計画を行っており、その期間の研究開発が花開き、業績が急伸しました。リーマンショック時には赤字を計上するほどだったものが急激に伸びたので注目を集めています。

配当利回りに関しては、PERの裏返しとも言えますが、東京エレクトロンが市場平均を上回る3.21%となっており、配当も期待できる銘柄となっています。

純利益の10年成長率とROE(自己資本利益率)を見ると、実は2社はそれほど差はありません。

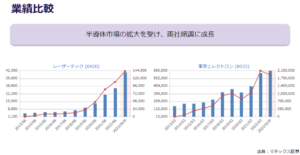

業績比較

なぜPERにこれほどの差があるのでしょうか。

ここで業績を見てみます。

レーザーテックは、リーマンショック時には赤字を計上するほどの”目立たない企業”でした。

その低い位置から一気に伸びたというのがレーザーテックの状況です。

東京エレクトロンも右肩上がりに見えますが、実はこのグラフよりも以前にもっと業績が高かった時期もあったのです。

半導体市場には『シリコンサイクル』と呼ばれる波があり、東京エレクトロンはその波に翻弄されながら半導体市場の成長と共に業績を伸ばしてきた側面があります。

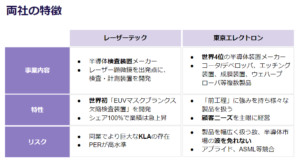

両社の特徴

両社の特徴を以下にまとめました。

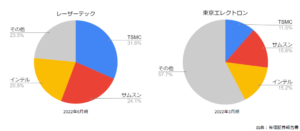

また、共通する特徴として、特定の大手半導体メーカーに売り上げが偏重していることがあります。

偏重していること自体は悪いことではないですが、これらの取引先半導体メーカーの業績が悪化すれば、つられて半導体製造装置メーカーの業績も悪化することになります。

足元では半導体の需給環境が緩んでいると言われていて、今後しばらく半導体市場は冬の時代を迎えるという見方もあります。

結局どっち?長期投資するなら

改めて長期投資対象として比べてみましょう。

単にPERで見たわけではなく、両社の中身を比較して、私が長期投資対象として選ぶのは

東京エレクトロンです。

今買う?長期投資家のシンプルな解答

レーザーテックと東京エレクトロンを比較するなら東京エレクトロンを選ぶと申し上げましたが、今買うかと言われると「待った」です。

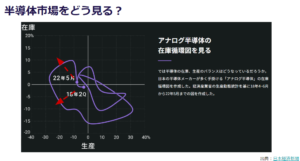

シリコンサイクルの話に戻ります。

生産が増える→在庫が増える→生産を減らす→在庫が減る→足りなくなる→生産を増やす→…

という、上記のグラフにおいて反時計回りに循環すると言われています。

ざっくり言うと、生産を増やしている時は「良い時」、減らしている時は「悪い時」です。

しかし、非規則的に動くこともありますし、今後の動き(赤矢印のどちらに向かうか)も専門家によって意見が分かれています。

こういう”どう転ぶか分からない”状況での長期投資家の動き・考え方はシンプルです。

分からないものには無理に投資しない

ということになります。

例えば東京エレクトロンが良い銘柄だと分かっているなら、それがもっと明らかに”悪い”時に慎重に中身を確認して買い、業績が回復して伸びるのを待つ、というスタンスが望ましいと考えます。

もっと詳しく知りたい方は、YouTubeにて解説しておりますのでそちらをご覧ください。

チャンネル登録や通知設定もぜひお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す