今回紹介する企業はソフトバンク(9434)です。消費者にとって馴染みのある企業であり、配当利回りは5.6%。株主数は国内上場企業で第3位を誇る人気銘柄です。企業分析を通して、ソフトバンクの配当は継続するのか?投資のリスクは何かを解説します。

目次

安定した収益基盤

ソフトバンクは携帯電話事業を営む通信・ICTソリューション企業です。日本でも有数の通信キャリア事業を展開しています。子会社には 「Yahoo! JAPAN」や「LINE」「PayPay」などを運営する「Zホールディングス」を有しています。

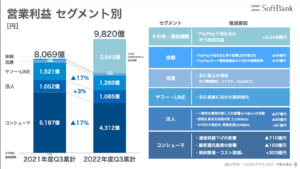

同社の事業は大きく4つに分かれています。

主な事業

・コンシューマ事業:国内の個人顧客にモバイルサービス「SoftBank」「Y!mobile」「LINEMO」を提供。月額基本使用料・通信料収入・手数料収入などが収入源

・ヤフー・LINE事業:子会社のZホールディングス傘下にLINE、ヤフー、ZOZOTOWNなどが含まれる。Yahoo!とLINEの広告収入やZOZOやヤフオクの各種手数料収入が主な収入源

・法人事業:法人顧客にモバイルサービスを提供。携帯端末レンタル利用料・固定通信サービス・ソリューション等の収入からなる

・流通事業:DX関連のプロダクトやサービスを展開。法人向けクラウド使用量や個人向けモバイルアクセサリーなどの販売料が収入

主要事業はコンシューマ事業(携帯キャリア事業と言い換え)です。携帯キャリア事業では最新のスマホや大容量利用を目的とした高付加価値のSoftbankブランド・低価格でライトユーザー向けのサービスを提供するY!mobileブランド・ライン使い放題でオンラインで手続きが完了するLINEMOブランドがあります。

ソフトバンクユーザーはPayPayのポイント特典を受けられる、Yahoo!の有料プランを利用できるなど、グループ全体でシナジーがあるサービスを提供しています。

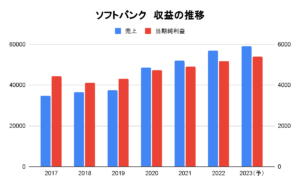

業績

業績は2018年に旧東証1部へ上場した後、右肩上がりの堅調な業績です。

出典:各年度有価証券報告書より作成

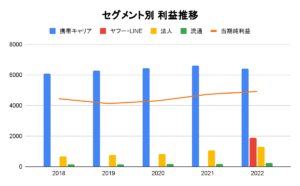

携帯キャリア事業がこの業績を下支えしています。

22年3月期の利益構成比は携帯キャリア事業が約65%を占め、次いでヤフー・LINE事業が19.2%と続きます。

事業別の利益推移を見ると携帯キャリア事業が常にトップの利益を上げていることが分かります。月額基本使用料などの安定収益が右肩上がりの堅調な収益を支えているのです。

出典:各年度有価証券報告書より作成

ソフトバンクグループとして事業展開余地は大きい

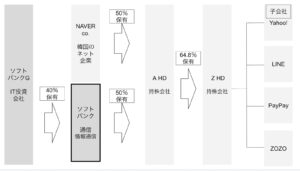

ソフトバンクのもう一つの特徴はさまざまな関連会社が存在する事です。

同社の大株主はIT投資会社であるソフトバンクグループ(9984)であり、株式の40%を保有しています。また同社は韓国最大の検索サイトであるNAVERと業務提携を行っており、両社の協業・戦略立案が目的のAホールディングスが続きます。さらにAホールディングスの下にはZOZO・PayPay・LINE・Yahoo!などを経営管理するZホールディングスが存在しています。

図で示すと以下の通りです。

出典:ソフトバンク、ZHD有価証券報告書より作成

何が言いたいかというと、ソフトバンクの関連企業には魅力的な企業が多いのです。

親会社であるソフトバンクGの投資先である世界的なユニコーン企業と協業により、新規事業を立案・拡大できる環境が整っています。

さらに通信・EC・モビリティ・SNS・決済とジャンルが違う幅広い顧客があるため、新規事業を拡大しやすいことが強みであると考えます。

2018年PayPayを設立し2023年3月期3Qより金融事業(PayPayが中心)が新たに加わりました。今後も携帯事業と連結子会社のシナジーを活かしながら、新たな価値創造を実現する可能性があります。

積極的な株主還元は継続するであろう

ソフトバンクへ投資する最大の魅力は配当金だと考えます。

23年2月28日現在で配当利回りは5.58%。配当についての考え方を示す配当政策では配当性向85%を目標としています。つまり、利益のほとんどを株主へ還元するという方針です。さらに、この高配当方針は維持される可能性が高いものと予想します。

なぜならば、大株主であるソフトバンクGにとって、同社の配当は貴重な収入源であるからです。投資会社であるソフトバンクGは市況によって業績が乱高下しますから、携帯事業の安定した配当収入は大きな魅力です。

配当を競合他社と比較します。

NTTの配当政策は、継続的な増配を基本としているが、配当性向の目標の提示は無し。23年2月28日現在の配当利回りは3.04%。

KDDIは配当性向40%が目標、同日配当利回りは3.39%です。

ソフトバンクの配当利回り5.58%はやはり魅力的です。

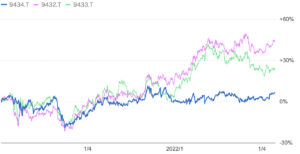

しかし、株価は両社に比べて伸びていません。

出典:Yahoo!ファイナンス 青線ソフトバンク 緑線KDDI 赤線NTT

2020年の年初を0として、NTTは+約40%、KDDIは+約20%であるのに対し、ソフトバンクはわずか約6%の上昇に止まっています。

この株価推移から考えると、ソフトバンクには特有の投資リスクがあると考えます。

投資リスクを考える

通信業へ投資する上での共通リスクとソフトバンク特有のリスクを考えます。

共通リスク1 携帯料金の引き下げ

2020年9月安倍晋三氏の総理退任が発表され、その後任が菅義偉氏へと決まります。菅元総理は携帯電話料金を4割引き下げることができる、という考えを持っていました。

携帯事業会社の収益が悪化するのではないか、という見立てから20年9月のソフトバンクの株価は下落しました。

出典:株探

さらにこの影響は直近の決算にも及んでいます。

出典:ソフトバンク23年3月期3Q決算会説明資料

コンシューマ事業の減収は約850億円、うち通信料引き下げの影響は710億円です。23年現在では2020年ほどの携帯料金引き下げの圧力はかかっておらず、目先のリスクは乗り切った、という印象を持ちます。しかし、今後も携帯料金引き下げ圧力がかかる可能性は否定できません。

共通リスク2 スマホの供給が一服

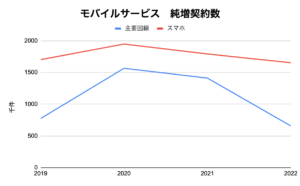

スマホの普及は頭打ちです。

ソフトバンクの純増契約数は主要回線・スマホの両者で2020年をピークに下落しています。

出典:各年度決算短信より作成

通信量はストック収益ですが、料金引き下げのトレンドがある事も踏まえて、新規顧客が伸びないことには利益成長は望めません。

頭数が増えないのであれば、サービス拡張で付加価値を増やし新たな収益を生むことを考えます。ソフトバンクの成長戦略ではモバイルとYahoo!・LINE・PayPayなどのシナジーで新規契約の獲得と継続利用の促進を促す、とあります。

しかし、PayPayのヘビーユーザーだからソフトバンクのキャリアを使おう!ではなくソフトバンクユーザーだからPayPayも使って見ようかな、と考えるのが一般的ではないかと思います。

つまりシナジー向上は既存顧客の満足度は高めますが、新規顧客獲得には繋がりにくいのではないか?と予想します。

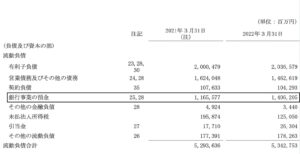

特有リスク1 財務内容

ソフトバンクの財務情報を見てみると自己資本比率が13.2%と情報通信業の平均である、58.6%と比較して非常に低いことがわかります。NTTは34.7%、KDDIは45.0%ですから、競合と比較しても低水準です。しかし傘下にペイペイ銀行が含まれており、負債の「銀行事業の預金」という項目があります。銀行事業は預金が「負債」となるため、表面的な自己資本比率は低くなります。

出典:ソフトバンク22年3月期 有価証券報告書

そこで、金融事業を持たない企業と比較するために、銀行事業の預金を差し引いた自己資本比率を求めた結果、25.56%となりました。調整を加えたとしても、やはり自己資本比率は同業他社と比較して低いのです。

なぜ自己資本比率が低いかと言えば、実はソフトバンクは借入が多い企業なのです。有利子負債は6兆円に及びます。有利子負債比率は358%、一般的には100%を超えると高いと言われますから、金利上昇リスクを受けやすい状態と言えます。

ただし23年3月期3Qの決算短信によると借入の80%は固定金利であり直ちに影響を受けるものではない、とあります。

借入は事業拡大のためには必要であるため必ずしも悪い物ではありません。しかし競合他社と比較すると金利上昇の影響を受けやすい財務内容です。

3つの投資ポイント

以上をまとめるとソフトバンクへ投資する上でのポイントは3つだと考えます。

- 最大の魅力は配当金。安定的な収益基盤がある事と親会社SBGにとって貴重な収益源であるから高配当企業であり続けると考える

- 新規シナジーを生み出せる事業体制であるが、スマホ供給一服が強みを上回る。既存顧客から新たな収益を得られるか?

- 株価は競合と比較し伸びていない。理由は財務内容による金利上昇リスクが懸念されているのではないか

上記より、私は「高配当銘柄」としてソフトバンクに投資するのはありだと考えます。しかし減配が起こるような業績変動要因が発生した際は、その要因が継続的なものか一時的なものかを見極めて売買する必要があります。

逆にスマホの新たな技術革新や通信産業の活性化で株価・業績上昇が起こった際はポジティブです。このシナリオが実現すれば含み益を抱えながら配当金も上がるはずです。

いかがでしたでしょうか?

つばめ投資顧問では今後も個別銘柄の分析を行っていきます。また3月に新規メールマガジン登録者限定のセミナーを予定しています!見逃さないようにメールマガジンの登録をお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す