今回は、株式の売出しが行われようとしているゆうちょ銀行についてです。

その売出しに応じて買うべきかどうか考えてみたいと思います。

なぜ今?ゆうちょ銀行の売出し

この売出しがなぜ今なのでしょうか。

まず、2007年に小泉政権での郵政民営化方針により株式会社化しました。

2015年にようやく上場しましたが、現在は日本政府を親会社に持つ日本郵政が89%の株式を持っていて、実質的には政府の孫会社という状態です。

そこから、日本郵政の持株比率を50%未満にして、本格的な民営化を目指しています。

また、タイミングとして、足元で日銀の金利の上昇期待があり、銀行株が上昇しています。

ゆうちょ銀行も例外ではありません。

日本郵政や証券会社は当然高い時に株を売りたいので、売出しには千載一遇のチャンスがやって来たと言えます。

ゆうちょ銀行を分析

このゆうちょ銀行を買うべきかどうか。

長期的に考えるならば、企業のファンダメンタルズを見る必要があります。

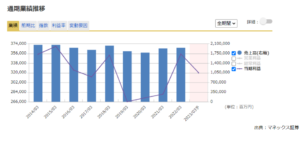

業績

これが業績の推移です。

全体的に横ばいかやや右肩下がりの印象です。

銀行のビジネスモデルでは、低金利下では苦しい状況となってしまいます。

だからこそ、今回の金利上昇による業績の回復期待で株価が上がっている側面があります。

銀行のビジネスモデルとしては、お金を預かってその預かったお金を貸し出したり有価証券に投資したりして金利収入を得る、というものです。

よって、銀行は”お金を預けてもらう”ことが重要になるわけですが、その点ゆうちょ銀行には強みがあって、ATMは全国に約31,700台、郵便局は約24,000店もあり、貯金は約190兆円も集まっています。

その190兆円を運用するわけですが、ゆうちょ銀行はこれまで政府系の銀行ということで、ほぼ国債によるかなり手堅い運用を行ってきました。

しかし最近では、外国の投資信託や債券への投資を増やして収益を上げようとしています。

今後の成長

今後の成長余地はどうでしょうか。

足元で金利が上がっていて、10年国債の金利の上限値が0.25%から0.5%となったので、単純に考えると債券からの利息が倍になってもおかしくない。

支払うべき預金金利に関しては、今はマイナス金利の状況下でギリギリまで下げているので急に上げる必要はなく、利ざやが取りやすくなります。

よって、このまま金利が上がるのであれば収益の改善が期待できます。

さらに、外国証券等のリスク性資産への投資やコストの削減を行い、収益を上げようとしています。

リスク

リスク面を考えてみます。

今は将来への不安からか、実は全体の貯金自体は増えています。

しかし、大きな流れでは「キャッシュレス化」が進み、現金を預けたりおろしたりすることが減ってくると考えられ、預金(=投資資金)を今のように確保できるか疑問です。

また、リスク性資産への投資を増やすということは、そのまま”リスクが増える”ということにもなります。

金利の上昇が期待されていますが、結局そこまで上昇しない可能性も考えられます。

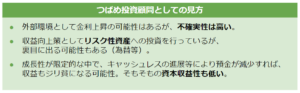

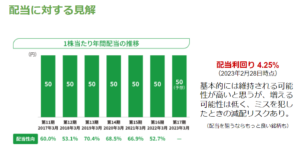

つばめ投資顧問としての見方

ゆうちょ銀行に対するつばめ投資顧問としての見方は以下になります。

成長性や資本収益性が低く、それなりのリスクはある。

配当を目的にするにしても、もっと安定性が高くて利回りが良い会社があるのではないかと思います。

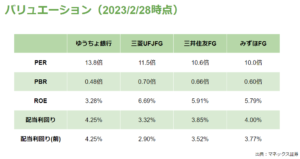

メガバンクと比較

他のメガバンクと比べてみましょう。

PERが高いということは一般的に「成長性がある」ということですが、ゆうちょ銀行が他行に比べて成長性があるのか疑問があります。

ROEを見れば分かるように、ゆうちょ銀行は収益性が非常に低いのです。

その結果、配当利回りが高い、逆に言うと株価が低いということになっています。

また、前期の配当利回りと比べると、ゆうちょ銀行は変わらずで他行は上がっています。

配当は安定こそしていますが、成長余地が無いため、配当目的であったとしても他の銘柄を探した方が良いと考えます。

買っていいのか?すぐ売れば大丈夫?

では、実際に証券会社から勧誘があった時に、応じてよいものなのでしょうか。

売出しの際には、一般的に基準となる株価から2%~4%のディスカウントがあります。

単純に考えれば、ディスカウントで買ってすぐ売ればそのディスカウント分が儲かることになります。

株価は動くので一概には言えませんが、基本的には有利とされています。

2021年の統計で、売出しで買って受渡日の始値で売った場合の勝率は65%、平均騰落率は1.3%と、プラスとなっています。ギャンブルとしては”悪くはない”といったところです。

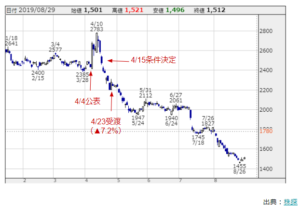

ただし、注意しなければならないのが2019年のかんぽ生命の例です。

売出しということは、売りが増えて株価は下がるのが一般的です。

しかし、かんぽ生命の時には逆に上がってしまい、条件決定日から受渡日にかけて大きく下がって、その後も下がり続けるという、売出しで買った人にとっては大損となったことがありました。

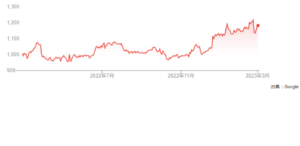

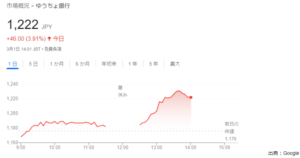

それを踏まえて今のゆうちょ銀行の株価を見てみましょう。(3月1日時点)

3.91%”上がって”います。

かんぽ生命の二の舞にならないか心配なところです。

そもそも、株のプロである証券会社の人たちが売ろうとしているということは、今が高い時であると考えられます。

そこであえて買いに行くことはないのではないかと思います。

まして、成長性も期待できない銘柄ですし、銀行株は全体的に上がっているので、今は『売り時』です。

長期的に考えて、買う理由はないということになります。

YouTubeではさらに詳しく解説しています。

チャンネル登録や通知登録もぜひお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す