今回は「マンションの事なら長谷工〜♪ タラタタッタタ♪」でお馴染みの長谷工コーポレーションを紹介します。

キャッチーなCMのイメージ通り?、魅力的な配当政策を打ち出しています。一株あたり配当金は下限80円と設定。23年3月8日現在の株価水準1,600円を基準にすると配当利回り5%を下回らない計算です。

この魅力ある長谷工の強みと弱みは何か?配当は続くのかを解説していきます!

マンション建設の雄、長谷工コーポレーション

長谷工とはマンション専門の建設会社です。

主に関東・大阪・名古屋など大都市を中心にマンション建設を行っています。

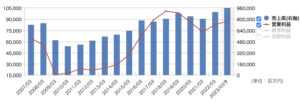

コロナ禍で業績は落ち込みましたが、現在は少しづつ回復しています。回復のペースが遅い理由は原材料高の高騰です。

主な事業は3つです。

- 建設関連事業:マンションの企画・設計・施工を行う。新規住宅が主なマーケット

- サービス関連事業:マンション運営に関連するサービス運営。リフォーム・マンション管理業務など。

- 不動産関連事業:マンションの分譲、分譲の統括

主要事業は建設関連です。22年3月期決算では営業利益の7割を占めています。

出典:22年3月期 決算短信より作成

数ある建設会社の中で、なぜこの会社に投資するのでしょうか?長谷工の強みを考えます。

収益効率で競合他社を上回る

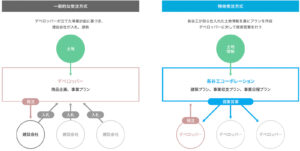

マンション建設業界の基本構造は、企画・販売を行うデベロッパーと呼ばれる不動産会社が「マンションを作ります。これを作りたい建設会社はいますか?」と呼びかけ、建設会社がそれに応じるという流れが一般的です。しかし、このような下請け的な構造では、建設会社側が競合し「うちの方でできるだけ安く作ります」と価格競争が起こりがちです。

しかし長谷工は建設会社でありながら、デベロッパーにマンション建設の提案ができる機能を持っているのが特徴です。

長谷工は自らマンション建設用地を探し、デベロッパーに対して「〜と言う良い土地がありますが、長谷工は〜と言うプランでマンションを立てようと思います!ここにマンションを建てたいデベロッパーはいますか?」と提案を行います。

デベロッパー側では「うちも建てたい、私も建てたい」と競争になり、結果としてオークションのイメージで価格が釣り上がっていく仕組みです。

この長谷工のビジネスモデルを特命受注方式、と言います。

このビジネスモデルが成り立つ根本的な理由は、「長谷工が良い土地情報を仕入れているから」です。

IR担当者の話では、そもそもマンション建設他社は土地情報取集部隊がいない可能性がある、とのこと。一方で長谷工は約200名の土地情報取集部隊が、信託銀行や町の不動産屋に足を運び土地情報を得ているのです。

そして土地の契約(地主から土地を買い取る)の段階に入ると、どんなマンションを立てるのか?スケジュールはどうですか?など総合的な提案が可能です。長谷工はマンションに特化していますから、長年のノウハウが蓄積されています。

地道な情報収集とマンション特化という専門性が噛み合い、競合他社よりも高い収益構造を誇ります。

| 営業利益率 | ROE | |

| 長谷工 | 9.09% | 13.42% |

| 大成建設 | 6.23% | 8.36% |

| 大林組 | 2.13% | 4.15% |

| 清水建設 | 3.04% | 5.83% |

| 鹿島建設 | 5.93% | 11.41% |

投資リスクを考える

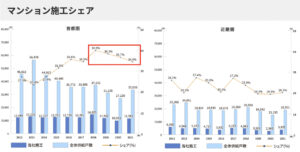

一方で気になる点もあります。2018年をピークに首都圏でシェアが下落していることです。

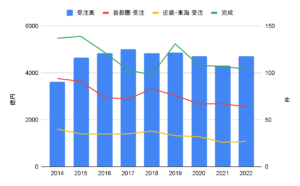

更に、売上の最大割合を占める首都圏における受注実績も緩やかな右肩下がりです。

出典:各年度決算短信より作成

この情報を見ると今後業績が悪化する可能性も示唆されます。この疑念についてIR担当者に直接質問してみました。

IR担当者曰く、「シェア・受注の推移はあくまでデベロッパーからの依頼によるものなので、コントロールできるものではありません。そもそも中期経営計画でKPIとしているのは、シェアや受注高ではなく経常利益1,000億円(22年3月期実績は818億円)です。」シェアや受注高の下落は大きな問題とは捉えていない様子でした。

しかし、コントロールできるものではありませんという発言に真のリスクがあると考えます。それはつまり、建設会社はデベロッパーなしでは成り立たない、外部環境に左右されるという事実です。

かなり極端な話ですが、デベロッパーが全て倒産すれば建設会社は仕事が無くなります。

長谷工へ投資する際は、関連企業の業績や景気後退、金利上昇など外部要因に左右されやすい企業である、という認識は必要だと思います。

今後の成長性 地方を押さえることができるのか?

マンションを建て続けることが必要なビジネスモデルですが、今後はどれくらい建設余地があるのでしょうか?

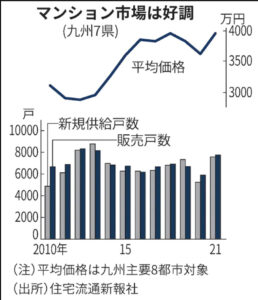

長谷工の首都圏でのシェアは下がっていますが、そもそも都内のマンションは供給が一服しています。これまで首都圏で強みを持っていた長谷工が次に狙うのは、福岡など地方のタワマン需要です。九州、特に福岡にお住まいの方は肌感でマンションが増えたな、と実感されているのではないでしょうか?実際に、九州7県のマンション平均価格は高騰し、販売・供給戸数供に伸長しています。

出典:日本経済新聞 参考情報:NHK 地方でタワマン建設ラッシュ?その理由は?

長谷工は首都圏と地方では別の戦略を考えています。

首都圏においては、あくまで建設会社としてマンション建築する側でビジネスを行っています。しかし、地方においてはデベロッパーとして進出しています。マンションの建設計画を練り、地元の建設業者に建設を依頼することで早期に九州の需要を抑える狙いがあるのです。

また、中期経営計画からはマンションを建てた後のリフォームや大規模修繕を行うサービス関連事業の成長を目指す意向が読み取れます。新規建設に比べれば収益性は高くないものの、業績の変動が小さくなることが期待できます。

現時点においては建設関連事業の営業利益に占める割合が70%であるのに対し、サービス関連事業の利益構成比15%程度とまだ先は長く感じますが、マンションに特化した強みを活かすことで、今後じんわりと伸び、収益を下支えする可能性があります。

長谷工の配当は継続できるのか?

ここまでをSWOT分析でまとめます。

- 強み 土地情報収集を強みとした一気通貫のマンション建設

- 弱み マンション建設事業への収益依存、デベロッパーへの付託

- 機会 地方、九州を中心としたタワマン開発。リフォーム、大規模修繕も

- 脅威 マンション建設棟数の減少、競争激化

投資先としての長谷工の良さはビジネスモデル自体が強みであること・高配当銘柄であることだと思います。また、都内シェア下落に対する対応と今後の成長戦略は悪くないと感じています。

今後、この高配当は継続するのでしょうか?

マンション需要が急激に落ち込まない限り継続すると考えます。一方で単身世帯が増えている中、長谷工が建築しているマンションはファミリー向けが多いです。この現象も長谷工の力ではどうにもできるものではありませんから、リスクに含まれているでしょう。しかしIR担当者の話では、分譲賃貸マンションの建設も手がけています。単身に全く対応できない訳ではありません。

過去10年の平均PER8.54倍と比較すると現在は7.58倍。割安でも割高でもない水準です。

当然、何かしらのショックが発生し長谷工の配当が継続できない・根本的に土地情報収集の強みを揺るがすような競合他社が現れた際は撤退を想定する必要があります。

しかし、サービス事業が今後成長すれば企業の安定性も更に高まる事でしょう。下限が設定された配当金を長期で受け取る事を基本軸として、ポートフォリオの一部に組み入れても良い銘柄だと思います。

いかがでしたでしょうか?

つばめ投資顧問では今後も個別銘柄の分析を行っていきます。また3月に新規メールマガジン登録者限定のセミナーを予定しています!見逃さないようにメールマガジンの登録をお願いします!

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す