アメリカのシリコンバレー銀行の破綻を受けて、株式市場には不安が広がっています。

『Fear & Greed Index』という、投資家の心理が「恐怖」に傾いているか「楽観」に傾いているかを示すもので、現在の数字は25の”極度に恐れている”というレベルとなっています。

また、”恐怖指数”とも呼ばれる『VIX指標』も23となっていて、これが30を超えるとかなり高い水準になります。

直近では2022年10月頃には30を超えていて、コロナショックの際には66という非常に高い数字を示しました。

市場に恐怖が蔓延すると株価は下がりやすい傾向にありますが、一方で長期投資家にとっては、”恐怖は友である”と言えます。

下落した時に買うことで、将来成長した時の果実が大きくなるということです。

今回は、成長が期待できてかつ安心して持てる銘柄を3つピックアップしました。

直ちに推奨というわけではありませんが、少なくとも財務指標面やビジネスモデルが優良であることは間違いありませんので、ぜひ参考にしてみてください。

選定する際の観点

他社に負けない

まず大前提として、”長期で成長を続ける”企業ということになります。

そのためには、その企業が「強み」を持っている必要があります。

いわゆる『経済の堀』です。

他の企業に勝てる力を持っていて、かつ、その市場が伸びたり市場内でのシェアを高めることによって成長することができます。

資本効率が良い

資本効率は一般的にROEなどで表されますが、”資本効率が良い”ということは、株価に関わらず、利益を再投資することによって、企業自体が複利的効果で大きくなっていきます。

仮に今のPERが多少高かったとしてもその企業の成長が実現されていくことによって割高な株価も乗り越えて株価が上昇しやすくなります。

長期投資では基本的に資本効率が高い企業を選ぶことが望ましいです。

目先の不安が小さい

一時的な業績悪化は長期投資においては基本的には大きな問題にはならないのですが、あえて今から下がりそうな銘柄を選ぶ理由は無いと考えます。

福井コンピュータホールディングス

名前の通り福井にある会社ですが全国展開しています。

「建設業界向けCADパッケージソフト開発会社グループ」ということで、建築や土木のシステムを作っています。

図面などをコンピュータで作ってしまおうという、業界向けの会社です。

この業界において高いシェアを誇っていて、収益性も高いです。

各業界でDXが推し進められていますが、建築業界はまだまだこれからというところなので、その分野で高いシェアを持っている福井コンピュータには成長余地もかなりあります。

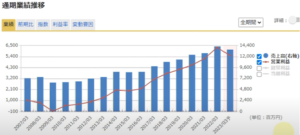

業績は、直近でIT補助金の制度変更などの影響で少し落ちていますが、見事に右肩上がりとなっています。

驚くべきは利益率です。

一般的にITのシステム会社は、システムを作るのにシステムエンジニアが必要になるので人件費がかかり、利益率はそれほど高くなかったりします。(10%くらい)

一方福井コンピュータはソフトウェアを売っているので、人海戦術でやる必要は必ずしもなく、売り上げの増加とともに営業利益率も高まっています。

2022年3月期には売上高営業利益率44%というとてつもない数字を記録しています。

これも、建築のITという分野で高いシェアを持っているからこそできることで、建築業界の顧客もバリバリIT化を進めようという人たちではないと思われるので、昔からやっている福井コンピュータを使い続ける(新規参入が少ない)と考えられます。

現場においてはまだ導入されていないところも多く、成長余地も十分にあるのではないかと考えています。

ROEに関しても、直近で少し落ちていますが、平均で8%というところなのに対して直近予想で17%とかなり高い水準です。

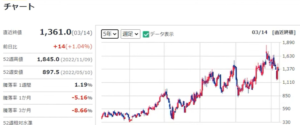

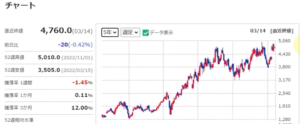

株価を見ると、PER15倍ということでかなり安くなっていると見えます。

システム会社等は、コロナ禍で大きく上がった反動でこのところ売られていて、コロナ前の水準に戻っています。

しかし、業界で盤石の地位を誇るのはほぼ間違いないでしょう。

成長余力がどれほどあるかという問題はもちろんありますが、株価は既にPER15倍と安くなっていますし、ここからさらに下がるようであればかなり安心して持てる銘柄だと思います。

インソース

インソースは教育サービス会社です。

主に企業向けの研修をやっています。

企業に講師を派遣して講演をしたり、公開講座を行ったり、最近ではオンラインも発達していて、eラーニングなども行っています。

インソースの企業研修に何か特別な強みがあるというわけではありませんが、外部環境と会社の動きが素晴らしいということで紹介させていただきます。

外部環境として、今、政府主導で『リスキリング』が推進されています。

そこに「企業研修」という分野がバッチリはまっているということになります。

企業研修をやるような会社はいくつもありますが、インソースは「こういう研修があったらいいな」というものをすぐさまやったり、企業にどんどん営業をかけていく”人間的な強み”を持っていると私は認識しています。

業績は、コロナ禍で研修が減った時は落ちたものの、その後eラーニングも交えながら逆に急成長しました。

明確な強みがあるわけではないですが、今後も意欲高く進めていくようであれば、現在2%のシェアを少しづつ伸ばしていけるのではないかと思います。

少なくとも外部環境は追い風となっています。

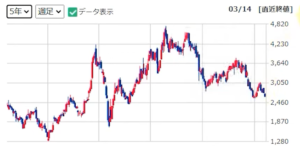

株価を見ると、PERは45倍と高めです。

チャートに関しては、業績がついてきているということもあり、乱高下を繰り返しながらも株価は伸びてきています。

ビジネスモデルだけではなく、インソースの特性なども詳しく見る必要がありますが、私の所感としては何か良いものを持っているのではないかという印象です。

電通国際情報サービス

通称『ISID』という会社です。

システム開発の会社ですが、名前にある通り、電通が株式の60%を持っていて、電通と共同、あるいは電通のためにシステムを作って販売する会社です。

世の中にシステムを作る会社というものは多々あり、全体として伸びていますが、システムの中身にはそれほど差は無いというところがあります。

ISIDの強みは”電通が付いている”ことにあると考えます。

電通は今、DXなどのコンサルティングに力を入れています。

アクセンチュアやITコンサル的なことをやるのですが、電通はあらゆる大企業にアクセスを持っていて、バリバリの電通マンが案件を取ってくるところに強みがあります。

そうやって電通が取ってきた案件に対してISIDが実際に商品を提供するということになると、ISIDは、商品に中身で差別化しづらい業界において”営業の強み”を持っているということになります。

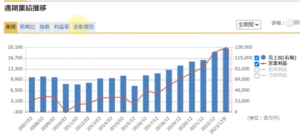

業績も右肩上がりです。

さらに、営業利益率も、なかなか10%以上に行かない業界において14%まで上がっていて、相手が大企業になるほど収益性は上がると考えられます。

電通には大企業を相手にできる強みがあり、ISIDはその強みにあやかることができるということになります。

各システム会社が競争になった時にこの電通の強みを発揮できれば、一段上に行けるのではないかと思います。

PERは現在22倍と、過去2年の最大値で37倍だったことを考えると、足元の業績に対する割安感は高まっています。

一方で、業績が伸びている以上株価も右肩上がりで、安く買うのは難しい状況ではありますが、ここでもし相場全体が落ちてくることがあれば、拾う余地もあるのではないかと思います。

今が狙い目?

資本効率が良くて十分に成長しているにもかかわらず、成長株に関してはアメリカの金利上昇の影響で成長株全体が売られるという局面が続いています。

長期投資の考え方では、むしろこういう局面が狙い時であると考えています。

YouTubeでは、マネックス証券の銘柄スカウターを使いながらより詳しく解説しています。

チャンネル登録や通知設定もぜひお願いします !

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す