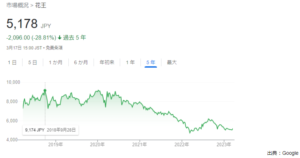

皆さんご存知の花王ですが、31期連続増配しているにもかかわらず、株価が下がり続けています。

なぜこのような状況となっているのでしょうか。

また、妥当株価はいくらくらいなのかということや、長期投資の対象となり得るのかということについて考えてみたいと思います。

続落のワケ

花王の株価ですが、ピークの2018年頃からすると半値近くになっています。

一方で、花王は31期連続増配中という、日本における連続増配の記録を更新中です。

にもかかわらず株価が下がり続けている理由は、簡単に言うと”業績が悪いから”です。

2014年から2019年にかけては伸ばしてきたのですが、その後急転直下しています。

いくら増配しているといっても、これだけ業績が悪化していると株価は付きづらくなります。

なぜここまで業績が悪化してしまったのでしょうか。

外部要因

業績悪化の要因はかなり明確で、まずは原材料価格の高騰があります。

また、花王はカネボウを買収してからは化粧品事業も持っていますが、コロナ禍で外出機会が減り、かつ外出の際もマスクということで化粧品需要が落ち込んだこともありました。

中国人観光客がドラッグストアで紙おむつを爆買いするというようなインバウンド需要もコロナの影響で無くなってしまいました。

- 原材料価格高騰

- コロナ禍での化粧品需要減少

- インバウンド需要(おむつ)減少

とにかく外部環境は最悪という、不運ともいえる状況です。

内部要因

原材料価格の上昇に伴って、販売価格も上げてはいるのですが、その値上げが原価高騰に追い付いていないという現状です。

販売価格も上げているのですが、花王が扱う商品には石化製品も多く、原価はさらに上がっているので、利益としては少なくなってしまいます。

また、生理用品やヘアケア事業などの不採算事業が、コロナ禍で顕著に表れてきたということもあります。

- 価格転嫁が不十分・・・原価の高騰のわりに値上げできていない。

- 不採算事業が顕在化・・・生理用品、ヘアケア事業など。

花王の対策

業績悪化の要因としては、外部要因が大きいのですが、経営陣は相当な危機感を持って対策に動いているようです。

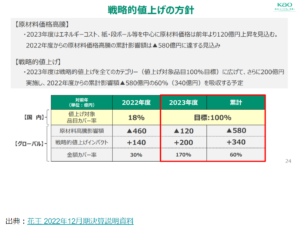

戦略的値上げ

現状では値上げ対象品目のカバー率は18%にとどまっていて、売上高としても30%分しか値上げできていませんでした。

それを、対象品目の100%、売上高として170%の値上げを目標にすると言っています。

値上げによる客離れが怖いので、企業としては値上げしづらいところなのですが、背に腹は代えられないということで値上げを断行するようです。

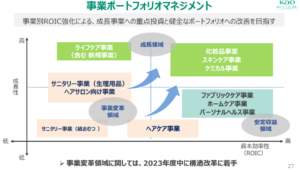

収益性改善

コスト削減や、収益性の高い商品に絞った経営を行いつつ、リストラ等も含む構造改革を行っていくとしています。

化粧品やスキンケア、ケミカルといった、収益性の高い海外を含む事業にシフトしていきたいというのが花王の意図ではあります。

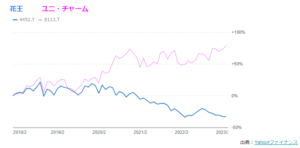

花王 VS ユニ・チャーム

しかし、現状として花王は海外にうまく進出できているとは言い難い状況です。

海外の売上高比率ですが、ユニ・チャームが62%に対し、花王は42%にとどまっていて、現地の生活に根付いているとは言えない状況です。

国内では値上げに対してシビアなのでなかなか値上げしづらいのですが、海外だと割とスムーズに原価上昇分を価格に転嫁できています。

つまり、海外に展開できていれば、原材料費高騰の影響が少なくて済むということになります。

その結果がこの業績に出ています。(売上高と経常利益のグラフ)

海外比率の高いユニ・チャームはコロナ禍以降業績を伸ばしています。

株価を見ても、ユニ・チャームは伸ばしてきていて、花王との明暗がくっきりと分かれている状況です。

まとめ

- 外部環境は今が最悪。原材料価格高騰の収束待ち

- 経営陣は危機感を持ち、業績改善に取り組んでいる

- ただし、国内が主力である限り成長性に疑義

- 現状から判断すると、長期投資対象とは言い難い(私見含む)

- 妥当株価:EPS250円×PER25~30倍、7,000円程度

連続増配については、外部環境の改善次第というところはありますが、まだ利益に対して配当の余力は多少あるので意地で増配を続けるとは思いますが、このインフレがこの先何年も続くようであれば厳しくなってくるかもしれません。

しかしながら、外部環境はいつかは改善するものなので、株価が示すほどは悲観する必要はないと考えます。

長期投資の観点からすると、節約志向の強い国内が主力で、海外展開が上手くいっているわけではないので、ずっと持ち続けられるような銘柄ではないとは思います。

ただ、今が最悪の状況と言えるので、妥当な株価水準が7,000円くらいとすると、5,000円まで下がっていて、”平時に戻るまで”という逆張り的な考え方ができなくもないというところです。

YouTubeでも解説しています。

いち早く情報を得たいという方はぜひチャンネル登録と通知設定を行ってください!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す