2023年4月21日に、楽天グループの子会社である楽天銀行が上場することが決定しました。

投資家のみなさんの元には証券会社から楽天銀行の株の紹介があるかと思われます。

果たしてこの株、買ってよいものでしょうか。

今回は、楽天銀行上場の持つ意味や問題点を解説しますので、ぜひみなさんの投資判断にお役立てください。

楽天銀行上場の概要

まずは簡単に上場の概要です。

- 楽天グループ100%子会社・楽天銀行が4月21日に上場

- 想定時価総額は約3,000億円(東証プライム)

- 楽天グループは約1/3売却で約1,000億円の現金化

- 仮条件1,630~1,960円

- ブックビルディング期間は4月5日~11日

端的に言うと、楽天グループがお金を得るために株を売るということになります。

楽天銀行には売るほどの価値がある?

楽天銀行には、売ったらお金になるほどの価値があるのでしょうか。

業績推移

楽天銀行の業績は好調と言えます。

預金額は、直近ではさらに増えて8.8兆円というところまで伸びていて、かなり積み上がってきています。

一方で純利益に関しては、伸びてはいるものの預金の伸びほどではないというところです。

とはいえ銀行のビジネスとはいかに預金を集めてそれを運用するかなので、預金が増えているということはポジティブに捉えて間違いないです。

楽天経済圏

楽天銀行は、いわゆる”楽天経済圏”において預金を獲得してきました。

楽天銀行に口座を持っていると、楽天で買い物をしたときにより多くのポイントをもらえますし、その他楽天のサービスと連携することでもポイントが貯まります。

預金口座数は1,300万以上、預金量は8.8兆円と、ネット銀行の中では最大となっています。

運用

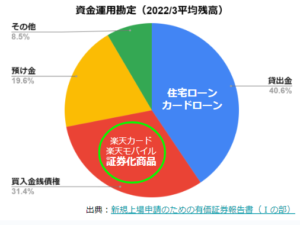

獲得した預金をどのように運用しているのでしょうか。

同じネット銀行である住信SBIネット銀行は、住宅ローンが7割となっておりますが、楽天銀行は住宅ローンとカードローンを合わせても4割ほどとなっています。

一般的な銀行の運用は国債などの債券で行われることが多いですが、楽天銀行では”その他”に含まれるほど債権の割合は小さくなっています。

代わりに割合が大きくなっているのは『買入金銭債権』というものです。

親会社である楽天カード・楽天モバイルから、リボ払いされる権利やスマートフォンの分割払い分や通信料の権利を買い取っています。

また、「預け金」も多くなっていて、これはつまり運用先が定まらず預金を”持て余している”状態であるということが読み取れます。

楽天銀行の問題点

楽天銀行を調べていくと、自ずと問題点も見えてきます。

- 預金獲得、資金運用のいずれも「楽天経済圏」に依存

- 親会社は モバイル事業の赤字 で資金繰りに苦しむ

- 今後、ポイント改悪や証券化商品条件悪化 の可能性も…

”楽天経済圏無しでは楽天銀行に強みは無い”と言えるほど、楽天経済圏に深く依存しています。

親会社である楽天グループは財務的に苦しんでいて、その結果として楽天銀行を売りに出さなければならなくなった側面もあります。

楽天グループとしては、楽天銀行の株を売って現金を得たとしても、根本的な解決にはならないので、今後コスト削減のために、ポイント制度の(顧客目線での)改悪や、楽天カード・楽天モバイルの証券化商品を楽天銀行に高く売る(楽天銀行には損)可能性もあります。

楽天銀行も上場しているにも関わらず、親会社の楽天グループの影響を強く受けてしまうという親子上場の問題から逃れられていない状況です。

ポイント改悪となると顧客離れにつながるでしょうし、楽天グループの影響で証券化商品の運用条件が悪化する懸念もあります。

楽天グループの状況

ここで、親会社である楽天グループの状況を見てみましょう。

営業利益(赤線)を見てみると楽天モバイルへの投資がかさんで、赤字がどんどん膨らんでいます。

キャッシュフローを見ても、フリーキャッシュフローがマイナス、つまり会社からどんどん現金が出て行ってしまっている状況です。

無くなった現金をカバーするためには借入を行わないといけないということで、有利子負債もどんどん膨らみ、約5兆円まで増えています。

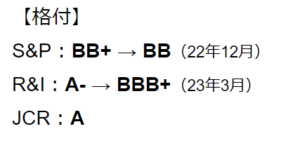

この財務状況を受けて、格付け機関からの格付も引き下げられています。

楽天グループはどう見ても苦しいという状況です。

楽天銀行の成長戦略

しかし、楽天グループが苦しいことがすなわち楽天銀行が苦しいというわけではありません。

楽天銀行は現時点では苦しい状況ではありません。

預金は多くあるので、それを運用すればどうにかなることはなります。

ただ、楽天銀行単体での成長戦略が見えてこないように思えます。

企業融資を進めると言っていますが、実績も無く、融資先を判断する人材も現時点ではいません。

台湾に子会社を作って事業を行って、収益は上がっているものの、市場がそもそも大きくないので今後はどうなるかというところです。

また、『BaaS事業』といって、他の一般的な事業会社に銀行機能を提供して使用料を取るサブスクリプションモデルで展開しようとしていますが、これに関しては住信SBIネット銀行の方が進んでいる印象です。

預金はどんどん集まってきているのでやってこれていましたが、運用に関してはまだまだなところがあります。

逆に言えば、成長余力があるということでもあります。

収益性の低い住宅ローンや、実質的に運用していない預け金をうまく運用できれば、今後成長してくる可能性もあります。

しかし、今は低金利で全ての銀行が収益性に苦しんでいる状況で、良い投資先が見つけることも難しいと思われます。

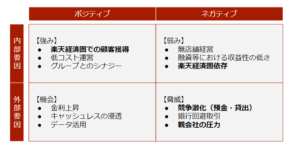

SWOT分析

このように『SWOT分析』を行うと、状況が把握しやすくなります。

バリュエーション

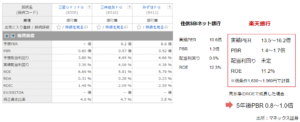

最後にバリュエーションを見てみましょう。

直近で上場する住信SBIネット銀行と比較しました。

成長性を考えると、大きく割高というわけではありませんが、足元の数字を見るとやはり割高感が否めません。

金利に左右される面も大きいです。

まとめ

- 資金調達も資金運用も、(良くも悪くも)楽天経済圏に依存

- 経済圏が続くうちは良いが、親会社の財務状況悪化による改悪や圧力増加が懸念

- 成長戦略はまだまだの印象

- 当面は拡大が続きそうだが、収益の伸びは鈍化しそう

- バリュエーションはメガバンクや住信SBIと比べると割高感

もちろん最終的な判断はご自身で行っていただく必要がありますが、私の考えでは、親会社の楽天グループが高く売ろうとしているものを買う必要はないと思いますし、このIPOは供給量が多いので初値がすごく上がるというのも期待しにくいです。

わざわざ公募で買う必要は無く、今後の動向を見守ればいいと思います。

YouTubeでも解説しています。

いち早く情報を得たい方は、チャンネル登録と通知設定をお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す