今、PBR1倍割れの企業に注目が集まっています。

これは東証が、日本にPBR1倍を割る企業が多いことを懸念して「是正」を要求したことが発端となっています。

今後、こうした企業がPBR1倍割れを脱却しようと動くのであれば、外国人投資家の買いを誘って日本の株式市場が活性化するのではないかと期待されています。

もちろん、外国人投資家もしっかりと企業を見極めて買うわけですから、私たちも同じくしっかり見極めて伸びる企業に投資しなければなりません。

今回はその見極めの”指標”をお示ししたいと思います。

なぜ注目?PBR1倍割れ企業

発端はこの市場区分の見直しに関するフォローアップ会議です。

東証は「プライム」「スタンダード」「グロース」という3つの区分に分けて、「プライム」には優れた企業だけを残そうという思惑がありました。

しかし、それはうやむやになってしまって、結局東証1部にいた多くの企業が「プライム」に残るという形になってしまいました。

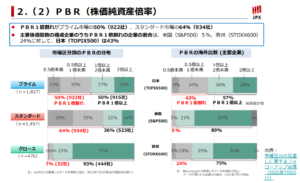

結果として、現在でもプライムにはPBR1倍を下回る、つまり時価総額が会計上の価値を下回るという上場企業としては不名誉な指標を示している企業が多くなってしまっています。

”素晴らしい事業”だけを集めたかったプライムに関しても、PBR1倍割れの企業が50%と、見るも無残な状況です。

そこで今回の会議でPBR1倍割れの企業にプレッシャーをかけたということです。

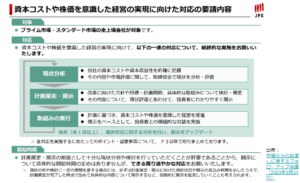

特にPBR1倍割れの企業に対しては、改善策を作成し、開示するように求めています。

今のところ期限は設けられていませんが、今後期限が示される可能性もありますし、日本的な考え方として「周りがやっているのにうちだけやらない」というわけにもいかないと思われます。

実は、日本の株式市場の売買代金の約7割は外国人投資家に占められています。

外国人投資家が買いを入れたら株価が上がりやすいということは間違いなくあります。

過去にもそういった事例があります。

アベノミクスの開始時に株価が上がったというところもありますが、その後、2014年8月に『伊藤レポート』というものがあり、日本企業の資本効率が海外に比べて劣っていて、ROEを少なくとも8%以上に上げることが重要という調査資料が出されました。

これを受けて日本企業は資本政策などの改革を行い始めました。

外国人投資家も、日本が変わろうとしているということに注目し、アベノミクス中盤から後半にかけても株価が上がる局面もありました。

今回の東証のプレスリリースや企業への要請、企業からの開示がまともなものになれば、また外国人投資家から注目が集まるのではないかと思われます。

外国人投資家も、今日本株が安いのは分かっていながら、成長性が感じられないなどの理由で尻込みしている部分があるので、ここに一石を投じたいという思惑もあるでしょう。

PBRを上げる方法

企業としては、どうすればPBRを上げることができるのでしょうか。

PBRは以下の式で表します。

期待値を上げる

取り掛かりやすいところから挙げると、まずは期待値を上げることです。

計画を策定し、どうやって業績を上げていくのかを示し、それが投資家に受け入れられれば期待値が上がる、つまりPBRの上昇につながります。

資本を減らす

PBRが低い理由のひとつとしてBPS(1株当たり純資産)が大きいというものがあります。

”利益をため込みすぎている”ということです。

基本的には余剰資金は株主のものなので、それを株主に還元すればBPSが減少し、PBRは上がります。

株主にお金がもたらされるのであれば同時にPrice(株価)の上昇にもつながります。

利益を増やす

経営戦略を実行したからといってすぐに利益が上がるものではありませんが、中期・長期の計画の中でEPS(1株当たり利益)を上げることができればPBRも上がります。

本題:見るべき指標

それでは、PBR1倍割れの中から伸びそうな企業を選定する際に見るべき指標をお示しします。

ROE

ROEが8%以上であればPBRが上昇してくる可能性が高いです。

PBR1倍割れの企業に中ではROEが8%を下回っていることが非常に多いです。

資本を減らしたり還元したり、あるいは利益を増やすことによってROE8%以上が見えてきたら少なくもPBR1倍に向けて上昇してくると思われます。

外国人投資家にとっても数字で見るのが分かりやすいのでここを見て判断することも多いでしょう。

株主還元

配当や自己株式取得に積極的かどうかということです。

配当なら、平均的な配当性向が30%くらいなので、50~60%の企業は配当に積極的であると見られます。

もちろん、その裏付けとなる利益やキャッシュフローがしっかりしている企業が配当性向を上げられるので、受け入れやすい指標となります。

自己株式取得で言うと、現在発行済株式数の5%以上となるとかなり大きい印象です。

株主構成

いくら「改善します」と言っても経営陣が本気にならなければ意味がありません。

例えば”株式持ち合い”で、あまり成長しなくても潰れることはないと、危機感の無い経営陣だとなかなか実行できません。

一方で既に株主に外国人投資家が多く入っていたり、経営陣にプレッシャーを与えるような株主がいるのなら伸びる期待が持てます。

インセンティブ

経営者に意欲があるかということです。

日本企業ではあまり見られませんが、役員クラスにストックオプションを設定しているような企業はそれだけで資本効率に対して意識が高いということは読み取れます。

経営計画

ビジネスとして本当にうまくやっていけるかということです。

中期経営計画は多くの企業が出していますが、単なる前例踏襲や各部署から寄せ集めになっている企業も少なくありません。

この見極めには経験も必要になりますが、過去に伸びた企業がある時点ではどのような計画を描いていたかというところを見ると参考になるかと思います。(レーザーテックなど)

YouTubeでも解説しています。

ぜひチャンネル登録と通知設定をお願いします !

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す