”丸の内の大家さん”とも称される三菱地所ですが、この10年にわたって株価が下落し続けています。

それによって実質PBRは0.4倍という割安な水準となっています。

この割安さに、今来日中のバフェットも注目するのではないかと私は考えています。

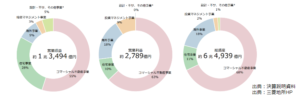

三菱地所の事業内容

改めて三菱地所がどのような事業を行っているか見てみます。

不動産業には主に「賃貸」と「分譲」がありますが、三菱地所は賃貸が主となっています。

大手町パークビルや山王パークタワー、丸ビル、新丸ビルと、都心の一等地を押さえていて、歴史もある企業です。

業績好調なのになぜ株価が下がるのか

三菱地所の過去10年のチャートです。

10年前は一時3,200円あったものが今は1,600円なので、約半分になってしまっています。

しかし、業績は実は右肩上がりです。

これを見ると、今は割安に見えます。

PBRは1倍程度ということで、この時点で割安感は漂っています。

業績も伸びていて地盤も盤石なのになぜ株価が下がっているのでしょうか。

不動産価格下落の懸念

コロナ禍以降、不動産価格の下落が懸念されています。

足元では空室率が上がっていて、コロナ禍でのリモートワークの浸透でオフィスビルの需要が減るのではないかという見方もあります。

また、2023年に、特に都心を中心に多くの大規模なビルのオフィスの供給があります。

リモートワークが浸透してきている中でのオフィスの大量供給で、価格が下がる可能性があり、空室率の上昇という形で現れています。

そもそも「不動産は大丈夫なのか?」という考えが大勢を占めている状況です。

金利上昇リスク

金利が上がると、お金の流れが停滞し、結果的に物件価格が下がると言われています。

三菱地所も同じように借り入れによって資金を調達しているので、金利が上がると支払利息が増えて財務が悪化することも懸念されています。

成長性に疑問

丸の内という都心の一等地でやってきましたが、逆に言うとそこから大きく出ていないので、エリアが限られていて成長が難しいのではないかと言われています。

問題ない?

懸念が持たれている三菱地所ですが、私はそこまで問題は無いのではないかと考えています。

コロナ禍に入ってから、リモートワークが増え、企業が借りていたオフィスを返したりしている中で新たなオフィスが供給され、空室率が上がってきました。

2023年には大きなビルの建設が決まっているのでさらに供給は増えます。

しかし、このオフィス大量供給の問題は、優勝劣敗が色濃くなるだけで、一等地を持っている三菱地所は残っていくのではないかと思います。

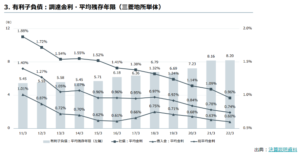

また、金利が上がって財務を圧迫する懸念に対しては、今の三菱地所の財務状況を考えるとすぐに問題は起こらないのではないかと思います。

日本の金利が下がってくると同時に三菱地所の借入金利も下がってきて、逆に上がってきているのが『平均残存年限』です。

その大部分が固定金利となっていて、仮に今すぐに日本の金利が上がったとしても実際の借入金利が上がるのはだいぶ先の話になります。

さらに、金利の上昇によって不動産価格が全体的に下がったとしても、もちろん持っている資産価値は減少することになりますが、三菱地所は「賃貸」を主としているので、分譲の販売価格に比べて賃料は下がりにくいです。

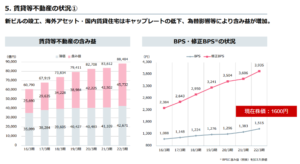

さらに、昔から丸の内に土地を持っていて、今は会計上の基準では不動産の価格は簿価(買った価格)によって計上されますが、買った価格に対して土地の価格が上がったらそこに含み益が発生します。

貸借対照表に表示されているのは4兆2,000億円ですが、それに対して含み益が4兆5,000億円くらいあります。

簿価上のBPS(一株当たり純資産)は1,515円ですが、含み益を反映した修正BPSは3,935円もあります。

つまり、簿価上のBPSにおけるPBR(株価÷BPS)は約1倍になりますが、修正BPSで考えるとPBRは約0.4倍になります。

要するに、4,000円の価値がある株が1,600円で売られているという状況です。

バフェットが買う!?

今、来日中のバフェットがこの三菱地所に注目するのではないかと私は考えています。

「理解できる」「割安」「クオリティ」というバフェットの投資の3原則に、不動産という分かりやすいビジネスで、時価PBR0.4倍、歴史ある企業であるという三菱地所は合致するのではないでしょうか。

成長性

- 丸の内・東京を中心とするアセットの積み上げ

もっとも、成長性に関しては大きくはないかと思います。

不動産賃貸というと地道にアセットを積み上げていくもので、長い道のりが必要です。

急激な成長はあまり望めず、それを狙うとかなりのリスクを背負うことになります。

たしかに、丸の内だけで成長できるのかという懸念はありますが、2004年に容積率が緩和されて、昔より高いビルが建てられるようになりました。

床面積が増えてより多く貸し出せるようになるので、それが三菱地所の収入の増加につながります。

そうやって業績を伸ばしてきて、しかも不動産賃貸という安定していて確度の高い事業で培われてきました。

- 海外での成長

- インバウンド(ホテル等)

リスク

- 国内金利の大幅上昇

もし国内金利が大幅に上昇したとすると、不動産価格や財務に影響が出ると思われます。

- 景気後退

- 東京一極集中の終了

個人的な見解としては東京一極集中が終わることはないのではないかと思います。

- 首都直下型地震

買う理由が無いだけか

不動産の懸念もあって、大きな成長性があるわけでもないので、特に短期志向の投資家にとってはわざわざこの銘柄を買う理由が無いというところだと思います。

不動産は次々に取得していかなければならないので配当も抑えがちになります。

よって株価がなかなか上がらないのだと思われます。

しかし、そもそも不動産というものは少ないリスクで確実に収入が得られるというものなので、急激な成長を望まなければ、実質PBR0.4倍とかなり割安感があることは間違いないです。

東証からのPBR1倍割れ解消のプレッシャーがあったタイミングでのバフェットの来日ということもあり、海外投資家からの注目も上がるかもしれません。

持っていて面白い銘柄だと思いますし、今後不動産の懸念が払しょくされてくればどこかで株価が上がる局面もあるかもしれません。

その時は上昇の果実を得る時ということになります。

YouTubeでも解説しています。

いち早く情報を得たい方は、ぜひチャンネル登録と通知設定をお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す