次に訪れる金融市場の不安は商業用不動産だと言われています。

市場は今、不動産に対して厳しい目を向けていて、不動産会社の株価はかなり下がっています。

単に不動産だけの問題というわけではなく、そこには銀行の問題も深く関わっています。

銀行と不動産、そして金融市場全体がどうなっていくのか考えてみたいと思います。

商業用不動産が不安視されるワケ

不動産は基本的にはお金を借りて投資をするもので、その返済期限が来ると新たに融資を受けることになります。(借り換え)

しかし、銀行が次の融資を行わないのではないかという不安が高まっているのです。

そこにはSVB(シリコンバレー銀行)の破綻が大きく影響しています。

SVB破綻

SVBの破綻の原因は、長期金利の上昇によって米国債が下がり含み損が増え、危機感を持った預金者が大量に預金を引き出して取り付け騒ぎが起こったことです。

財務に問題は無かったとしても、手元に現金が無ければ簡単に倒産してしまうということを如実に示してしまいました。

逆に、多少財務に問題があっても現金さえあれば倒産はしないということであり、今、銀行はとにかく現金の流出を防ぎたいという状況です。

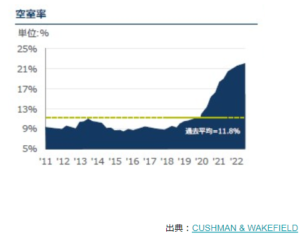

空室率上昇

商業用不動産向けの融資を行うのは中小銀行が中心です。

これまでは、不動産という担保があれば比較的簡単に融資していたものと思われます。

しかし、この不動産に問題が発生しています。

マンハッタンの空室率が22%にもなっているのです。

特に空室率が上昇しているのがコロナショック後で、リモートワークが進展したことによるものです。

ニューヨークのオフィスの賃料は当然高く、社員はリモートワークなのに高い賃料を払う必要はないということでオフィスを返上してしまっているのです。

供給量は増えているのに需要が追い付いていない状況です。

また、インフレに合わせて賃料も上がっていて、空室率の上昇に拍車がかかっています。

空室率が上がっている不動産事業者に対して、銀行が貸し倒れのリスク回避のために融資を行わないのではないかという懸念が広がっています。

借り換えができない場合

不動産事業者が借り換えができない場合、まずは他の銀行から借りることになりますが、多くの銀行が同じ状況なのでなかなか難しいと思われます。

融資を受けられないとなると、不動産を売却するという選択肢があります。

今、不動産価格は上がっているので、多くの不動産事業者が早く売ってしまおうと動き、結果的に不動産価格の下落を招きます。

借り換えもできず、不動産価格の下落で担保価値が下がるといよいよ債務不履行となり、銀行は損失を被ってしまいます。

そうなると銀行はさらに融資を厳格化するようになり、不動産のみならず他の企業融資にも影響が出て、景気後退へと繋がります。

このように、銀行と不動産は表裏一体の関係にあり、それが景気のバロメーターになっている側面があります。

景気後退の予兆

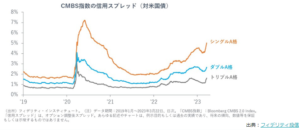

CMBS信用スプレッド

多くの投資家が景気の後退を懸念していて、それがCMBS(商業用不動産を証券化したもの)の信用スプレッドに表れています。

信用スプレッドが上がれば上がるほどデフォルトの可能性も上がると言えますが、最近になってグッと上がっています。

ロックダウンの時ほどではないですが、投資家が商業用不動産に対してリスクを感じていることを示しています。

信用収縮

貸し手や金融機関が貸し出しを減らすことにより、資金調達や借り入れが困難になることを指します。通常、経済や金融市場の不安定性、不況、金利上昇、債務返済能力の低下、信用リスクの高まりなどが原因で発生することが多いです。

信用収縮が起こると、企業や個人が資金調達をしにくくなり、投資や消費が減少するため、経済活動全体に悪影響を及ぼすことがあります。また、金融機関や債権者が貸し出しを減らすために借り手からの要求を厳格化することで、借り手が債務不履行や破産に陥るリスクも高まります。

出典:ChatGPT

今回の商業用不動産の問題は金利上昇を発端とするものですが、一方でインフレの問題もあり、金融の引き締めも行わなければならない状況です。

景気は循環するものですが、景気後退の予兆として商業用不動産に表れると私は考えます。

逆イールド

2年金利と10年金利を比べると、通常なら10年金利の方が高くなりますが、逆に2年金利の方が高くなっている状態を「逆イールド」と呼びます。

グラフがマイナスになっている時が逆イールドの状態で、グレーの帯が景気後退が起こった時期です。

ITバブル崩壊やリーマンショックの時にも、逆イールドが起こったのちに景気後退が訪れています。

今回の逆イールドは既に長い期間に及んでいて程度も大きいです。

近いうちに景気後退が起こることはもはや必然とも思われます。

本質的に伝えたいこと

株価を見ると、昨年10月に底を打って今は回復基調にあるように見えますが、商業用不動産をはじめとするリスクが顕在化した時には大きく下落してもおかしくありません。

しかし、私が言いたいことはこの商業用不動産の問題が現実化するかどうかということではありません。

景気後退や「○○ショック」による株価の下落は必ず起こります。

そんな時に、良い企業・良い銘柄を買っておいて、やがての上昇に備えるという投資法を提唱しています。

素晴らしい銘柄を探そう

- 本当に素晴らしい銘柄は、長期間にわたって成長を続ける

- 見極めるポイントは、実績、ビジネスモデル、経営者の考え方

- 理想の投資法は「素晴らしい企業を見つけ、それを良いタイミングで買い、素晴らしい企業である限り持ち続けること」

YouTubeでも解説しています。

いち早く情報を得たい方は、チャンネル登録と通知設定をお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す