2023年4月25日、人気投資信託の「ひふみシリーズ」を運営するレオスキャピタルワークスが東証グロース市場に上場しました。

実はこのひふみシリーズ、ダイヤモンドZAIで特集された投信グランプリ2023で「もっとがんばりま賞」に選定されるなど、パフォーマンスが良くありません。一時期はカリスマファンドマネージャーとも言える藤野英人氏が運用を行い、高い運用パフォーマンスを出していました。

そんなひふみ投信がなぜ”ダメファンド”に選ばれるほど成績が悪くなってしまったのでしょうか?今後はかつての繁栄を取り戻すように、パフォーマンスを回復できるのでしょうか?

この記事では「ひふみ投信」について深く解説していきます。

ひふみ投信 3つの特徴

ひふみ投信とはどのような投資信託なのでしょうか?

ひふみ投信の「ひふみプラス」はみんかぶの投資信託売れ筋ランキングの国内株式部門において第2位に入っている、人気の投資信託です。

なぜ多くの方に買われるのでしょうか?

投資信託の運用方針を示す投資哲学を見てみましょう。

ひふみ投信の投資哲学

火風水土心(ひふみとうしん)

- 火 成長

- 風 テーマトレンド

- 水 ディフェンシブ、割安

- 土 地味で地道

- 心 正しい事業の姿勢

「成長」とある一方で「ディフェンシブ」、「テーマ」、「地味」など、一見対立するような単語が並んでいます。

目論見書によると、このような投資哲学を柔軟な投資先選定と表現しています。

しかし、これでは結局特徴が何なのか?がよくわかりません。

そこで投資信託が設定された、過去15年分の月次レポートから、ひふみの特徴を3つ上げます。

1:日本株

ひふみの投資対象は基本的には日本株です。過去にはアマゾンやVISAなど、海外の株式を15%ほど組み入れた時期もありましたが、日本の企業も成長性を意識している、という見解があることから、日本株への投資が本命です。外国株式の投資としては「ひふみワールド」という投資信託を運用しています。

2:成長株投資

ひふみが得意とする投資対象は、時価総額3,000億円以下の中小型株だったようです。

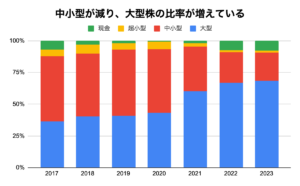

最も成長していた2017年までのポートフォリオは中小型株が50%以上占めていたと思われますが、現在は大型株が68%を占めています。ひふみのパフォーマンスが良かった要因は、中小型株の選定が良かったことが要因であると考えます。

出典:各年度運用レポートより作成

3:市場変動対応

現在の投資哲学にもある通り、柔軟な投資を行うことも特徴的です。例えば、アベノミクスが表に出ていた2013年当時は、小型株を売却し大型、輸出ハイテク株などを買うなど、相場変動に合わせた銘柄組み替えを行っていました。

つまり、ひふみ投信の特徴を一言で言い表すと

「日本の中小型株で成長してきた一方で、相場状況にあわせて柔軟に動かすファンド」だととらえられます。

しかし、近年は不調のファンド、というイメージが定着してしまいました。

なぜパフォーマンスが悪いのでしょうか?

パフォーマンスの悪化とその原因

そもそも、ひふみのパフォーマンスが完全に悪いのか?というと、そうではありません。

設定来の2008年のTOPIXと比較するとインデックスを大きく上回っています。

出典:23年3月度 運用ポート

しかし、直近3年間は残念ながらインデックスを下回る結果となっています。

これが、近年ひふみが不調と呼ばれる理由です。

なぜ、インデックスを下回っているのでしょうか?

理由を考えます。

外部要因

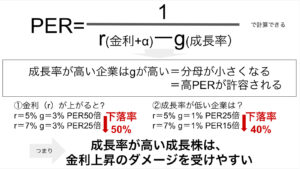

特に2022年は成長株が売られる局面でした。背景には米国のインフレ対策で金利が上昇したことが関係しています。

なぜ利上げ局面で成長株が売られるのでしょうか?

それは、PERと金利の関係性から考えることができます。

理論的な話であるため、図で説明いたします。

このように、金利上昇局面ではPBR1倍割れなどの割安株に比べ、成長株の方が売られやすくなる傾向があります。

このような相場環境が影響し、ひふみが得意とする成長株は厳しい相場になりました。

では得意な柔軟性はどこへ?と疑問に思われるかもしれません。

しかし、その柔軟性がますます投資家の混乱を招く事になります。

内部要因

ひふみのパフォーマンスの推移をコロナショック前後から追っていきます。

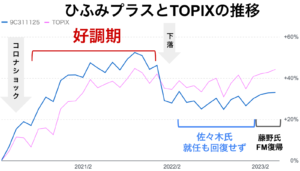

基準価額は2018年前後まで右肩上がりでしたが、米中貿易摩擦などの影響で成長が鈍化します。2018年は通年でTOPIXを下回りますが、それでも2019年は通年で上回るなど、じっくりと成長を続けていまいした。

しかし、2020年初頭にコロナショックが起きます。

この時、ひふみは中小型株を売り、現金比率を大幅に高めます。

そしてアフターコロナ銘柄を中心にポートフォリオを組み直しました。単月で見ればTOPIXを下回る月もありましたが、概ね好調を維持します。

しかし、22年1月から2月の間に大幅にTOPIXに引き離されます。

原因は米国金利の上昇です。先ほどの外部要因でも解説しましたが、ITやSaaS系など成長銘柄が多かった事がマイナスに作用しました。

出典:Yahoo!ファイナンス 2019年3月基準に何%推移したかを示す

青線:ひふみプラス 赤線:TOPIX

そして22年4月に代表の藤野氏が経営に専念するため、ファンドマネージャー交代となります。悪化する運用パフォーマンスに対し、何か手を打たなければと考えたのかもしれません。

その後任となった人物は佐々木靖人氏です。

実は佐々木氏は2013年に一度ひふみからヘッジファンドへ転職しましたが、2015年にひふみに復帰しました。復帰の際は月報に触れられるなど信頼・期待されていた人物なのです。

しかし、佐々木氏就任後もパフォーマンスは向上しません。

佐々木氏がファンドマネージャーを務めた期間は22年4月から22年12月までの間で、TOPIXを上回ったのは9ヶ月中3ヶ月のみでした。この間のパフォーマンスが上がらなかったことがファンドへの印象が悪くなってしまったのかもしれません。

結果的に23年1月から藤野氏が復帰し、現在はパフォーマンス回復に注力している状態です。(もしかしたら、上場に際して知名度の高い藤野氏がファンドマネージャーだったほうが心象が良いということもあったかもしれません。)

このような流れでパフォーマンスが上がらず、現在のひふみは苦しい局面になっているのです。

どうやってパフォーマンスを上げるのか?

かつてのような急成長ファンドではなくなってしまったひふみですが、今後はどのように成長していくのでしょうか?

まず、藤野氏がファンドマネージャーに復帰しました。

3月に公開されたインタビューでは、全体感・大型株・中小型株それぞれについてコメントしています。

全体感

売買回転率の高いバタバタした運用をせず、「ひふみ投信」のリズムを取り戻したい。そのためには、大きなトレンドをしっかり捉えるということが重要。

30年ぶりにデフレからインフレの状況下に変わっている。この変化に対応できる企業に投資をしたい。

立て直しにかかる時間は1年もかからない。ポートフォリオの立て直しは3ヶ月〜半年程度。成績も回復すると思う。

大型株

大型株については調査する体制を作ること。

これまでのひふみは企業の規模に関係なく、成長性を重視してきた。しかし、現在の日本の大企業もグローバル展開が進みリスクテイクできる企業が増えている。

中小型株

引き続き中小型株も狙っていく。

たとえば、若手の2人に「テンバガーハンター」という呼称をつけて、その2人は10倍になる銘柄を探している。特に今、ボロボロに低迷している小型株が多い。

超小型株〜小型株は確実にとりにいきたい。

なお、ポートフォリオの割合としては、大型株3、小型株7くらいを目指す。

(この割合はパフォーマンスが良かった2016年前後の割合に近くなっています)

まとめると、藤野氏がやりたい事は

- 全体間:1年前後でパフォーマンス回復

- 大型株:調査体制の見直し

- 中小型株:テンバガーを狙い強化

といった内容です。

企業の大きさを問わず、しっかりとした調査体制を確立し、売買回転率を落とした投資を行うことで、パフォーマンスを向上させたい考えが伝わってきます。

普通のファンドになってしまうのではないか?

しかし、この小型株を増やしたい考えに疑問も残ります。

それは本当にできるのか?という疑問です。

理由は組入銘柄数・純資産額ともに拡大していることにあります。

出典:各年度運用レポートより作成

大型株を減らし、中小型株を増やしたい考えですが、今やポートフォリオの60%近くが大型株です。そして純資産額は1,400億円にまで拡大しました。

藤野氏は再び中小型株を中心に据える方針を示していますが、これだけ規模が大きくなるとその売買は容易ではありません。四季報オンラインの記事によると、中小型株を運用するファンドマネージャー3名が、「もっとも運用しやすい、中小型株ファンドの最適規模は純資産額基準で300億円前後」と答えたそうです。

また中小型株投信が人気になると資産額の上限を超えてしまい、新規募集が停止になってしまうケースがあります。(参考:日経新聞)

すなわち、中小型株ファンドは規模に限界があるという宿命があります。そんな中で、規模が大きくなったひふみはどのように対応していくのでしょうか?

中小型株に活路を見出す場合、新たなファンドの立ち上げを行う可能性もあります。しかし、結局それは他の投資信託運用会社と同じように、企業の規模別の商品があるにすぎませんし、残された現在の「ひふみ」をどう運用していくかも課題です。

ひふみの投資哲学である、柔軟な銘柄選定がファンドの方向性を見えなくしていると感じます。上場したてで注目が集まるひふみ投信は今後どのようになっていくのでしょうか?引き続き注目していきたいと思います。

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す