クレディ・スイスの「AT1債」が無価値になったことが話題になりました。

今、巷ではかなり高利回りの債券が出回っています。

債券の見極めはどのようにすればよいのでしょうか。

また、株式投資と比べてどちらが良いかも考えてみたいと思います。

目次

クレディ・スイス「AT1債」が無価値に

「AT1債」とは

主に金融機関が発行する社債で、「その他Tier1債」とも呼ばれる。銀行が自己資本比率規制を満たすために発行する債券で、発行元が破綻した場合には、利払い停止・元本削減・株式転換が行われる場合がある。

クレディ・スイスAT1債が無価値になった訳

クレディ・スイスは同じスイスのUBS銀行と救済合併されたため、「経営破綻」せず、株式も維持された。しかし、目論見書には元本削減に至る条件の1つに「公的機関による特別な支援」の記載があり、これに基づき無価値化。結果として、本来の順序とは逆にAT1債のみが消滅。

想定できた?

AT1債は基本的には機関投資家に売られるものですが、9.75%という高い利回りで人気ということでアジアを中心に個人にも売られていました。

日本ではおよそ1,000億円が、いわゆる富裕層と呼ばれる個人に売られていました。

今回のクレディ・スイスはかなり特殊な状況で、機関投資家でさえも見極めが難しいものであり、個人投資家にはそうそう見極められるものではありません。

しかし一方で、「クレディ・スイスがヤバい」ということは機関投資家の間では知られていたことです。

ヤバい債券の特徴

特約を全て読むということは実質的に不可能かと思いますが、ヤバい債券を表面的に見極める方法はあると思います。

金利が高い

国債の金利に対していくらプラスされているか(スプレッド)を見ると、投資家からどのくらいのリスクと考えられているかが分かります。

高リスクだとされているほどスプレッドが大きくなります。

クレディ・スイスの際には、発行時で9.75%の金利がありました。

当時のアメリカの5年債が3%で、6%以上もプラスされている状況でした。

CDSが高騰

CDS

「クレジット・デフォルト・スワップ」のこと。

企業や国などの破綻リスクを売買するデリバティブ(金融派生商品)で、投資対象の破綻に備えた保険の機能を持ちます。CDSの買い手は売り手に一定の手数料を支払う一方、投資先がデフォルト(債務不履行)となった場合には売り手が損失を肩代わりし、「保険金」を支払います。

クレディ・スイスは、発行された2022年6月時点でかなり上がっていて、「危ない」という兆候を見せていました。

やたら複雑

今回も様々な「特約」が付いていましたが、そもそも「分からないものには手を出すな」と言われています。

債券とは?

そもそも「債券」とはどのようなものなのでしょうか。

どうやって金利が決まる?

発行通貨における国債利回りを基準に金利が決定。リスクが高いほど国債利回りとの差(スプレッド)が大きい。「劣後債」は通常の債券(シニア債)よりデフォルトしやすい。

米ドル建て債券の金利が高い理由は?

米国債(ドル)の利回りが高いため。同じ10年なら、日本円0.49%、米ドル3.48% ※2023/04/25時点

金利差は長期的には理論上為替によって調整される(高金利通貨の価値は低下)

どこで取引される?

株式のような公開市場はなく、基本的に証券会社との相対取引。したがって、買いたいとき・売りたいときに取引することが難しい。証券会社でも、対面取引がほとんど。

私の債券に対する考え方

- 基本的にマクロ(国債利回り)に連動。金利が低い時期に投資する意義はほとんどない。

- 金利上昇時には株式に対して相対的に妙味(株価は下がりやすい)。

金利が上がった時に債券を買うというのは合理的な判断といえます。

例えば今アメリカの中だけで考えると、アメリカ株を買ってリスクを取るよりも金利4~5%の米国債を買った方が良いとも言えます。

- 外貨建てで利回りの高いものはあるが、理論(金利平価説)的には為替によって調整されるため、個人的には興味なし。新興国の場合デフォルトも。

今、アメリカの債券を高い利回りで買ったとしても、円高ドル安になることによってあまりメリットが得られないということになります。

ずっとドルで持ち続けるならアリだとは思いますが、日本円にする、あるいは日本円から投資するのであればそこに投資する必要はないのではないかと考えます。

- 債券投資で高い利回りを求めるのは悪手。消極的な投資と考えるべき。

株式投資は多くの人が嫌うリスクのところに投資してうまくいくパターンもありますが、債券でそういうことはほとんどありません。

- 長期的に見れば株式のリターンが上回るため、10年以上の運用で株価変動を気にする必要がないなら株式一択。

株式と債券のバランス

金利上昇時には債券が有利になるので債券を増やし、金利下落時には債券を売って株式を買うというように、株式と債券のバランスを調整しながら運用すればよいと思いますが、現在の日本の金利だと債券を買うメリットはほとんどありません。

さらに、金利が上がると株式が下がる、つまり株式の買い時となったりするので、そこで債券を保持して株式が買えないとなるとその後の株価の上昇のメリットを受けられないこととなってしまいます。

よって、やはり10年以上の長期で考えると、債券はあまり考慮せずに株式に投資するべきだと私は考えます。

『10年以上なら株式、それ以内なら債券も交えつつ』ということになります。

うまい話がやって来たら…

皆さんの元にも、証券会社から「良い債券があるよ」といった話が来ているかもしれません。

しかし、それが大丈夫なものなのか、きちんと見極めなければなりません。

大丈夫な債券

- 先進国債

- 地方債

- 普通社債…金利次第(高いほど危ない)

- 国内メガバンクAT1債…個人で買えるものはほぼ無いものの、あれば悪くはない。

ヤバい債券

- 利回りの高い劣後債…リスクが利回りに反映されていない場合も

- 新興国債

- 仕組債

仕組債のヤバさ

「仕組債」が特に危ないものです。

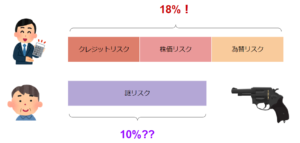

仕組債とは、通常の債券のリスクや株価リスク、為替リスクなどを、様々な金融テクニックを使って全てまとめて、例えば【利回り18%】といった金融商品を作り、それを一般の投資家に売る際に「諸々まとめて利回り10%」と謳って販売するものです。

利回り10%の債券というと良いものに見えてしまいますが、実際は18%のリスクを含んだ債券なのです。

元々「ハイリスク・ハイリターン」だったものを「ハイリスク・ミドルリターン」で買わされることになってしまいます。

証券会社はこれを売ると儲かるので、積極的に勧めてくることもあります。

リスクの中身を全て理解することは相当難しく、何かあった時には一気にゼロになってしまうというものなので、仕組債を勧められた時には今回の話を思い出してください。

楽天社債・ソフトバンク劣後債

最近、市場で話題になっている債券に、楽天やソフトバンクの債券があります。

これらの債券については、私はそこまでヤバいとは思っていません。

しかし、”分からない”部分もあります。

やはり、債券で高い利回りを求めることはおすすめできません。

機関投資家ですら分からないリスクが含まれています。

本当に利回りにリスクが反映されているかも分かりません。

債券に限ったことではありませんが、リスクとリターンのバランスを見極めることが投資のリテラシーということになります。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す