GWが終わり、通常の日々が戻ってきましたね。

「コロナが終わって嬉しいけど、電車の人が多くて大変だなぁ」と思われる方もいらっしゃるかもしれません。

今回はコロナ前の状態に戻りつつある、JR4社の特徴を分析します。

実は各社で違った特徴を持っています。その特徴を理解し、投資チャンスを考えてみましょう。

株価は未だ回復していない

JR4社の2019年年初から2023年5月現在の株価の推移を見てみましょう。

青:東 ピンク:西 緑:東海 黄:九州

出典:Yahoo!ファイナンス

出典:Yahoo!ファイナンス

コロナ前はJR西(赤)の株価が好調でしたが、コロナ以降は同じような動きをしています。現在はJR東海(緑)の回復がやや遅れている事が分かります。

「同じようなビジネスだし、株価も似た動きになるよね」「じゃあ、割安なJR東海が最も投資チャンスがあるのではないか?」と思うかもしれません。

いえいえ、各社が掲げている今後の事業計画や事業の現状に注目すると今後の期待値に差がでます。ここからは各社についてもっと詳しく特徴をみていきましょう。

JR東は不動産ビジネスに期待できる

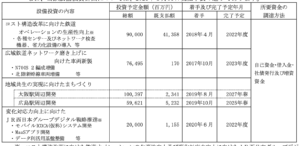

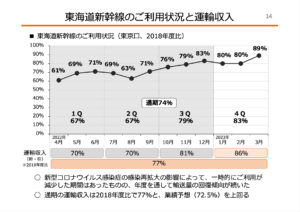

まずは関東、東北、甲信越地方を拠点とするJR東日本です。セグメント別売上構成比を見てみると、主力の運輸業に加えて不動産事業や流通事業(エキナカコンビニなど)でも売上を出している事が分かります。

出典:銘柄スカウター

しかし、運輸事業のセグメント利益はマイナスとなっています。

JR東日本はSuicaの未使用残高やデポジット(預かり金)を収益計上するなど工夫をしていますが、顧客減のダメージが大きいのです。

一方で不動産事業はコロナ前の2019年3月期と比べて36%利益が増えています。23年3月期は利益の79%を不動産・ホテル事業が稼ぐ、言わば大黒柱になっています。

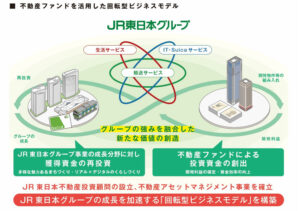

JR東が掲げているビジネスモデルは回転型ビジネスモデルです。一言で言えば不動産ファンド(リート)を活用して利益を創出し、その利益をその他事業へ再投資する、という事です。

出典:JR東日本ニュース

この事業計画において、 JR東は東京都心部の駅近くの不動産を持っていることが強みとなると考えます。JR東の今後の成長ポイントは不動産事業が大きなポイントになりそうです。

JR西は東と似ている

次に近畿、北陸、中国地方を中心に事業を行うJR西日本を分析します。

セグメント利益構成比を見ると、運輸、不動産、流通の全てで利益が出ていることから、バランスの取れた利益構成だと感じます。

出典:銘柄スカウター

しかしコロナ前と比べて運輸事業は営業利益80%減と苦しい状況です。(東は赤字なので、まだ良いのかもしれませんが…)

実はコロナ期間中はJRグループ初の公募増資を行うなどかなり厳しい状況でした。

出典:21年9月JR西日本新株式発行及び株式の売出しに関するお知らせ

その主な資金使徒は、大阪駅周辺の開発や鉄道オペレーションの生産性向上などですが、最大の焦点は大阪駅の開発だと考えます。

2025年の大阪万博に向けて駅前の開発や鉄道の整備を行っています。

出典:JR西日本 決算会説明資料

目指しているものはJR東日本と同じです。鉄道事業に加えて不動産事業の成長を目指しているのです。

JR東海は新幹線・リニア一本足打法

次は東京・名古屋・大阪間を中心に、東海、甲信地方で事業を行うJR東海です。

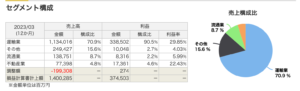

セグメント利益構成を見ると、運輸事業が利益の90%を占めています。東や西と違い、鉄道業として利益を出していく方針であると推察できます。

出典:銘柄スカウター

では、コロナから完全回復したのでしょうか?実はそうではありません。

むしろ遅い方なのです。

JR各社はコロナ前の2019年3月期と比べた、23年現在の鉄道収入の回復状況を公開しています。東と九州が90%、西が80%の回復をしている中で、東海は77%となっています。

出典:JR東海 決算説明資料

とは言え、今期はJR東と同じ水準である90%近い回復を見込んでいますから、回復は時間の問題でしょう。不動産や流通で大きな利益を上げていないことから、鉄道利用者の回復がJR東海の今後を大きく左右すると考えます。

そしてJR東海を語る上で外せないポイントがあります。

それはリニア開発です。

あなたも聞いた事があるかもしれませんが、静岡県が工事に反対しているためこのリニア開発が進んでいません。

このリニアの総建設費は9兆円と言われているビックプロジェクトですが、そもそも投資価値があるものなのか?と言う声もあります。

JR東海の葛西敬之会長は「開業後25~30年間で設備投資を回収できる」との見方を示しています。投資家としては、投資回収が30年かかるものを、そこまでしてやるべきことか?と言う疑問が残ります。

JR九州は不動産会社?

最後に分析するのは九州地方で事業を展開するJR九州です。セグメントの売上、利益共に不動産事業がトップです。もはや、運輸事業は主力とは考えにくいですね。

出典:銘柄スカウター

実はこの不動産事業がコロナ前(2019年3月期比)で3倍近い利益を出しています。

なぜJR九州は鉄道会社でありながら、ここまで不動産事業で大きな利益を出せるのでしょうか?

その一つの要因となるのがタワーマンションの分譲販売です。

JR九州はMJRというマンションブランドを保有しています。現在は北九州を中心にタワーマンション需要が拡大しています。JR九州は駅を保有しているわけですから、マンション事業とシナジーが高いのです。

現在MJRは九州だけでなく、神奈川県でもマンションを建設中です。全国へ展開していく場合は鉄道会社というよりも、マンションデベロッパーとして企業を考えるのも面白いと考えます。

JR4社は投資対象となり得るのか?

JR4社の特徴についてまとめます。

JR東:リートを活用した回転型ビジネスモデル

JR西:大阪駅を中心とした鉄道と不動産の2本建

JR東海:鉄道一本足打法。リニアへの投資成果は不透明

JR九州:コロナ禍で不動産事業が成長。九州タワマン需要を押さえている

ここまでを見てみると今後の成長を期待できるのは、鉄道事業に依存していない、東・西・九州のいずれかであると感じます。

しかし、JRを比較する上で忘れてはいけないポイントがあります。それは設備ビジネスであり、減価償却や修繕費などの固定費の割合が大きいこと。また古くなった機材を新しくするための投資が必要であることです。

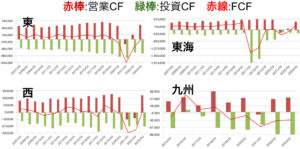

つまり、投資分の利益を稼げているのか、を確認するためにキャッシュフローの推移を見る必要があります。

出典:銘柄スカウター

東はコロナ前は安定的にFCFがプラスであり営業CFさえ安定すれば投資を上回るキャッシュを捻出できそうです。西は東と比較すればFCFマイナスの年も目立ちます。そしてJR九州は固定資産への投資が重く、FCFはプラスになる方が珍しい状態です。

総合的に考えると、人口の多い東京近郊の不動産を持っている点やキャッシュフローの観点からJR東が最も投資対象として面白いのではないか、と考えます。

いかがでしたでしょうか?

同じJRでも企業によって大きな戦略やキャッシュフローに違いがあることが分かりますね。東海を除いて、不動産に力を入れている事が分かりました。しかしやはり本業は鉄道事業です。コロナの影響がほぼ無くなった2023年はどんな業績になるのか、今後も注目していきたいと思います。

執筆者

佐々木 悠(ささき はるか)

つばめ投資顧問 アナリスト 1級ファイナンシャル・プランニング技能士

東北学院高校、東京理科大学経営学部卒業。

協同組織金融機関へ入社後、1級ファイナンシャル・プランニング技能士を取得。

銀行勤務時は投資信託を用いた資産形成提案や多重債務者への債務整理業務に従事。

2022年につばめ投資顧問へ入社。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す