バフェットが、経営難に陥ったカナダの住宅金融機関ホーム・キャピタルに出資し、すでに90%のリターンをあげたとのことです。最近はAmazonやGoogleなどの成長企業への羨望を口にしますが、彼の本質は師匠のベンジャミン・グレアムから受け継いだバリュー投資であり、ホーム・キャピタルへの投資はその真骨頂と言えます。

【参考】「最後の貸し手」バフェット氏が復活、カナダ企業救済で含み益(ロイター)

株主の過剰反応で超割安水準にまで下落

バフェットが救済したホーム・キャピタルとは、カナダで住宅ローンを組成する会社です。厳密には銀行ではありませんが、預金を調達して住宅向けに貸し付けるビジネスモデルは、銀行そのものと言えます。

経営難の発端は、住宅ローンの借り手の所得に関する資料に改ざんがあったとする問題に絡み、株主を欺いたとして現地の金融当局から処分されたことです。

問題が発覚すると、同社の経営が不安視されたことから、住宅ローンの裏付けとなっていた高金利の預金を引き出す取り付け騒ぎに近い状況が起こりました。

資料の改ざんやそれに対する金融当局の指摘は、ただちに住宅ローンが焦げ付いたり、同社の経営を窮地に陥らせるものではありません。同社の財務状況も健全と言えるものでした。

しかし、預金を一気に引き出されてしまっては、金庫からお金がなくなってしまい、「黒字倒産」も免れない状況になってしまいます。この状況を受けて、同社の株価は最大7割近く下落しました。

前述の通り経営そのものに問題があるわけではなく、預金者や株主の反応は過剰と言えるものでした。ホーム・キャピタルは、一時しのぎの現金さえ確保できれば、十分な利益を生むことができる会社だからです。

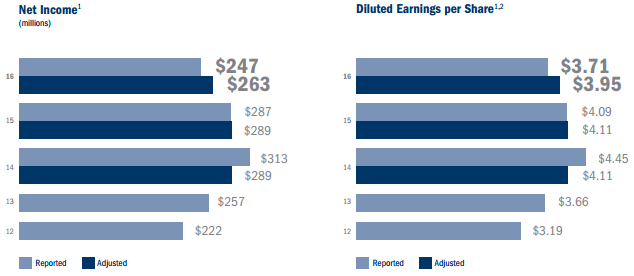

【純利益(左)とEPS(右)】

株価が25ドル前後から6ドルまで下落すると、前期業績に基づくPERは1.6倍、PBRは0.24倍と、とてつもなく割安な水準になったのです。これが潰れないと分かれば、ものすごく「おいしい」投資です。

バフェット率いるバークシャーは、ホーム・キャピタルに20億カナダドルの与信枠を与えると同時に、最大4億カナダドル(株式の38%)の出資を行うことで救済しました。資金さえあれば潰れないことが分かっているわけですから、バークシャーの資金力に物を言わせた力技の部分があるとは言え、まさにバリュー投資の王道と言えるものです。

バフェットの本質は売り込まれた企業を買うこと

バフェットは、自分の投資を「85%はグレアム、15%は(フィリップ・)フィッシャー」と言っています。

一般的に注目される「いい銘柄を長く(永久に)保有する」手法は、15%のフィッシャー型の投資です。しかし、これはマーケットの強弱や、会社の経営方針など、自分の力ではどうすることもできない要素を多分に含みます。

それに対し、「圧倒的に割安な銘柄に投資する」グレアムの手法(バリュー投資)は銘柄固有の価値に基づくため、マーケットに左右されにくいものです。今回のケースがまさにこれに該当します。

この方法であれば、先の読めないマーケットや将来の業績に左右されることなく、本来の価値を取り戻すことで利益を得ることができるからです。そこで必要なのは先見性よりも、現状を正確に認識し、得体不明の「空気」に惑わされないことです。

この方針に従うからこそ、バフェットのポートフォリオは下落局面に強く、逆にそこで大きく勝負に出ることで高いリターンをあげられるのです。実際にバフェットは、リーマン・ショック後にも金融機関などに莫大な投資をしています。

私が目指しているバリュー株投資も、今回バフェットのように本来価値のある会社が大きく売り込まれたところで買うことを目指しています。

フィッシャーの手法も捨てがたいですが、まずはグレアムの手法を極めたいと思っています。特に、アメリカより潜在成長率の低い日本株は、成長よりも価値が重要だと考えているからです。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す