日経平均株価がバブル後最高値を更新するなど、日本株が非常に好調です。

しかし、この上昇相場が一本調子で続くものではないと私は考えています。

株価上昇の要因

日経平均株価は、年初来の上昇率が20%を超え、世界の中でも群を抜いて上昇しています。

この上昇の背景にはいくつかの要因がありますが、一つは円安があります。

円安は日本の上場企業全体にとって業績にプラスに働くので、株価が上昇しやすい状況となっています。

また、バフェットが来日したことで日本株への注目が高まっていることや、東証からの要請で今度こそ割安が解消されるのではないかという期待もあります。

コロナ後の金融緩和以来続いている”カネ余り”がまだ続いていることも株価上昇の要因となっています。

一度ばらまいたお金を再び吸収することはすぐにはできません。

一方で、市場への警戒感から多くの機関投資家が一旦は現金に換えたために、昨年末にかけてはハイテク株が大きく下がった状況がありました。

売れるものは売った状態で、キャッシュはたくさんあるものの、その投資先が無いということで、その資金の集まる先として様々な条件が重なり日本株に注目が集まったのではないかと思われます。

円安もあって外国人投資家も買いやすかったものと考えられます。

その流れが波及しているのが半導体です。

直近でNVIDIAが決算を発表しましたが、これが好調だったことから、株価が急上昇しました。

半導体業界には非常に注目が集まっていて、半導体の製造・プロセスに関わる企業は日本企業の中にも多くあり、NVIDIAのような最先端半導体を作っているところには多くのお金が集まり、株価上昇のきっかけになっています。

資金はたくさんあって、注目が集まっているところには積極的に投資したいという機関投資家の意欲が感じられます。

相場循環を考える

しかし、この上昇相場は一時的なものなのではないかとも私は考えています。

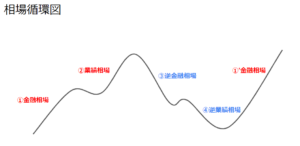

かなり単純化した図ではありますが、相場はこのように循環します。

「金融相場」で金利が引き下がり、金利が下がると相場にお金が流れて株価が上がりやすくなります。

その後実体経済にもお金が流れていき、企業の業績が良くなり、株価が上がるのが「業績相場」です。

一方で景気が過熱しすぎるとそれを抑える必要があり、金利を引き上げます。これが「逆金融相場」で、お金が流れなくなります。

それが実体経済にも及んで、「逆業績相場」となり、業績も下がり、株価も下がります。

全く同じ再現性があるわけではありませんが、大枠で言うとこの4つのサイクルで動きます。

コロナ後の相場の流れがまさにこのサイクルを辿っているように見えるわけです。

コロナで実態経済が危なくなり、アメリカを始め各国が金融緩和を行い、「金融相場」で一気に株価が上がりました。

その後、特にITを中心に業績が拡大していった時が「業績相場」だったと思われます。

ここで転換点があり、インフレを抑えるためにFRBが金利を引き上げたことが発端となって「逆金融相場」が起こります。

これによってハイテク株を中心に株価が大きく下がりました。

これが昨年の流れであったと思われます。

現状では業績はそこまで悪くないと言われていますが、一方で多くのエコノミストや景気指標が示すものは、これから2023年末にかけて、アメリカも景気後退に入るのではないかというものです。

景気後退に入れば業績は下がることになるので、今後さらに業績が下がる可能性があると考えられます。

本当の「逆業績相場」はこれからやってくるのではないでしょうか。

この「逆業績相場」はアメリカに限った話ではないと思っています。

日本は景気のアップダウンが少ない傾向にあるのでそれ自体にはあまり心配していませんが、アメリカが逆業績相場に入るといよいよFRBは利下げを始めることになります。

そうなると、日米金利差が無くなってきて、ドルを売って円に戻す動きになり、円高が起こります。

今が1ドル140円くらいですが、これが1ドル110円くらいになってもおかしくないと考えています。

円高になると日本企業の業績が悪くなり、日本株も一時的には下落する可能性は十分にあると思われます。

私は日本株に”長期的には”期待していますが、短・中期的に考えるとこのようなことが起こり得ます。

問題は景気後退が「いつ」「どの程度」であるかということです。

程度が大きければ長引くことになるでしょうし、小さければすぐに反発するかもしれませんが、こればかりは予想できるものではありません。

気になることは景気動向かと思いますが、確実に悪化している状況があります。

これは『ISM製造業景況感指数』という、アメリカの製造業の景気を示すもので、『先行指標』とも呼ばれています。

2021年から右肩下がりとなっていて、50を割ると景気後退が間近と言われる中、2022年後半からはずっと50を割っている状況です。

ではなぜこれが株価に反映されていないのかというと、ある意味で”織り込み済み”なのではないかと思われます。

景気が悪くなると分かっているなら、もう株価に反映されているという認識が広まり、株価がマイナスに振れにくくなります。

一方でこれが「思ったより悪い」ということになると株価を下げる要因となります。

ISM製造業景況感指数が予想を下回った1月や3月には現に株価が下がりました。

確実に言えることは、景気後退は着実に進んでいて、いつリセッション入りだと言われてもおかしくないということです。

「どうなるか分からない」ということを”分かっておく”べし

ドイツでは既にリセッション入りしたとの報道も出ました。

インフレに対して賃金の上昇が追い付かないという状況があります。

これはアメリカでも同様で、人々の生活は厳しくなっていて、個人消費が息切れしてくると景気もいよいよ厳しくなってくるので、FRBはインフレを抑えたいものの、コロナ禍の金融緩和の副作用でお金が余ってしまっている状況です。

ISM製造業景況感指数が次回発表されるのが6月1日で、目先重要なのは、”予想を上回るか下回るか”ということです。

予想を下回ることになると、市場が悲観に振れてもおかしくありません。

もちろん、未来のことなので何が起こるかは分かりません。

ISM製造業景況感指数以外のも何か不安要素が明るみになると、好調な株価も逆向きになるかもしれません。

投資家としては、いつどこに振れてもおかしくないということを頭に入れて戦略を考えることが必要となります。

今後も長期投資に役立つ情報を発信してまいります。更新情報や有益な情報をお届けしますので、以下のボタンから無料のメールマガジンへご登録ください。

YouTubeチャンネルもよろしくお願いします!

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す