私が数ある選択肢の中からバリュー株投資を選好するのは、自分が知りうる限り最も確実性が高く、良好な成果を残せると確信しているからです。その理由は、単にバフェットが行なっているというだけではなく、日本株における長期パフォーマンス分析の結果に基づきます。

ランキング上位は成長銘柄とは限らない

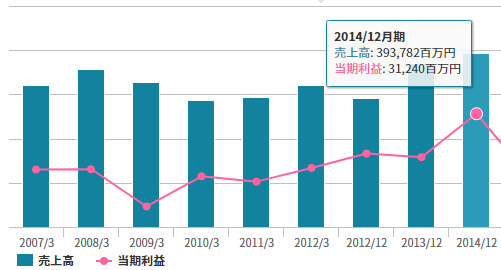

私は数年前に長期投資を本格的に勉強しようと思い、2014年12月までの3年間、東証一部における株価パフォーマンスのランキングを分析しました。

きっとファーストリテイリングやニトリといった優良銘柄、あるいは景気のいいIT銘柄が並んでいるものだと予想していましたが、その結果は私の予想を裏切るものでした。

- 東洋ゴム(5105)1263%

- サンフロンティア不動産(8934)1229%

- ソースネクスト(4334)986%

- ネクスト(2120)946%

- クスリのアオキ(3398)893%

ネクストやクスリのアオキは、過去最高業績を更新し続ける成長銘柄と言えます。しかし、東洋ゴムやサンフロンティア不動産、ソースネクストは業績を伸ばし続けているわけではなく、むしろイマイチな業績と言っていいものです。

業績が不安定ということは、ハイリスク・ハイリターンでランキングの上位に来るのは当たり前かもしれません。ですが、もし業績が落ち込んだり、株式が売り込まれたりした際に、その復活を確信できる根拠があれば、大きなリターンをあげられるはずだと考えたのです。

「不運」から「平時」への回帰

業績や株価が大きく下がった銘柄は、多くの場合その理由は明らかです。会社自体がどうしようもない状況にあることも少なくありませんが、循環的な外部要因の悪影響が重なって「不運にも」落ち込んでいるケースがあります。

このような銘柄は、①落ち込んでいる要因が永続的なものではなく、②会社が落ち込みに耐えられる(倒産しない)のであれば、通常の環境になることで復活する可能性が十分にあります。この「平時」の状態こそ、その銘柄の「本質的な価値」だと私は考えるのです。

逆に、成長銘柄の価値は、まだ誰も見たことのない「未来」に大きく左右されます。もちろん、壮大な未来が待っていると考えると心踊りますが、現実はそんなに甘くありません。自分がその未来を正確に言い当てることのできると考えることほど危険なことはないのです。

誰も見たことのない「未来」よりも、過去にさかのぼって「平時」の価値を計算する方が、より確実なリターンが望めると考えます。そこで必要なのは、自分が未来を予測できると過信することではなく、未来は予測できないものとし、過去の経緯や偏見のないありのままの現実を客観的に見ることなのです。

バリュー株は「しくじり先生」

売り込まれたバリュー株が高いパフォーマンスを生む要因に、人間心理の影響が少なからずあると考えます。それは、「一度ダメになったものはずっとダメなまま」と思う認知バイアスです。

業績悪化や不祥事は、一般消費者だけでなく投資家にも悪いイメージを与えます。むしろ、投資家の方がより極端かもしれません。そのため、株式が売り込まれ始めるとその勢いは増し、話題にならなくなってもしばらく株価は低迷したままになることがほとんどです。

しかし、投資家が一般消費者と違うのは、業績が回復すれば不祥事などなかったかのように再評価するところです。(当時とは違う投資家が登場しているだけかもしれませんが。)そのため、事業がしっかりした企業の株価は必ず適切な水準に戻ります。私が「株価は長期的には価値に収束する」と言うゆえんです。

余談ですが、私はテレビ朝日の「しくじり先生」という番組が好きです。それは、一度失敗してどん底に落ちてからまた這い上がって来る姿がバリュー株とそっくりだからです。そう言う意味では、企業活動と人生は非常に似ているかもしれません。

高PER企業は上位に来ない

これとは反対の人間心理として、「伸びるものはどこまでも伸びる」と考えてしまいがちなところがあります。その結果、成長企業のPERは常識では説明できないほど高い水準になることがあります。

冒頭のランキングには、30倍を超えるような高水準のPERの企業は登場しません。高いPERは投資家の期待によって形成されます。そのため、ひとたび成長が鈍化したりするとたちまち期待が剥がれ、業績は伸びても株価が下がった例は枚挙にいとまがありません。

統計的なデータでも、PERが高い銘柄よりも低い銘柄の方が、パフォーマンスが良好なことが明らかになっています。先のランキングで「成長企業」に分類される銘柄でも、計測開始時点のPERは低水準にとどまっています。

もちろん、成長銘柄への投資が悪いと言っているわけではありません。成長銘柄への投資は夢があります。しかし、どちらが「確実か」を考えると、その答えは明らかでしょう。私はこれからも確実性を重視した投資を突き詰めたいと考えます。

※本記事は会員向けレポートの一部を抜粋したものです。

プレゼント①『株式市場の敗者になる前に読む本』

プレゼント②『企業分析による長期投資マスター講座』第一章

メールアドレスを送信して、特典をお受取りください。

※個人情報の取り扱いは本>プライバシーポリシー(個人情報保護方針)に基づいて行われます。

※送信したメールアドレスに当社からのお知らせやお得な情報をお送りする場合があります。

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取扱いには十分留意してください。

コメントを残す